会計ソフトで消費税区分を入力するときには、

- 課税

- 非課税

- 免税

- 不課税(対象外)

の4つから、仕訳ごとに消費税区分を選択していきます。

お客様からの質問が多いポイントになりますので、今回はこの4つの区分について解説していきます。

消費税の全体像と、課税・非課税・免税・不課税の違い

消費税の納税額を計算するためには、会社が行ったすべての取引について、

- 課税

- 非課税

- 免税

- 不課税

の4つに区分する必要があります。

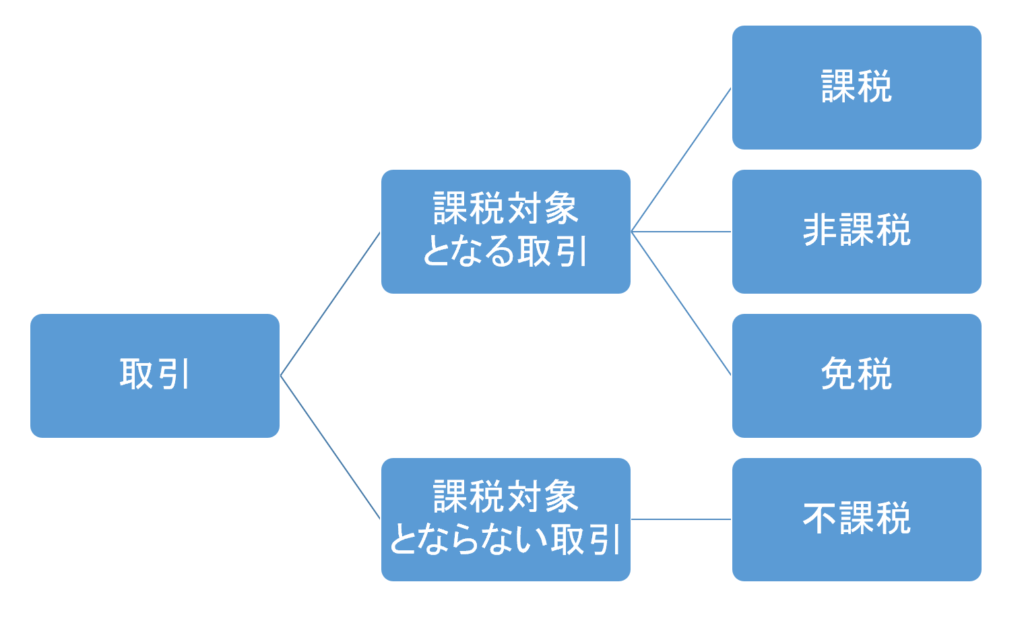

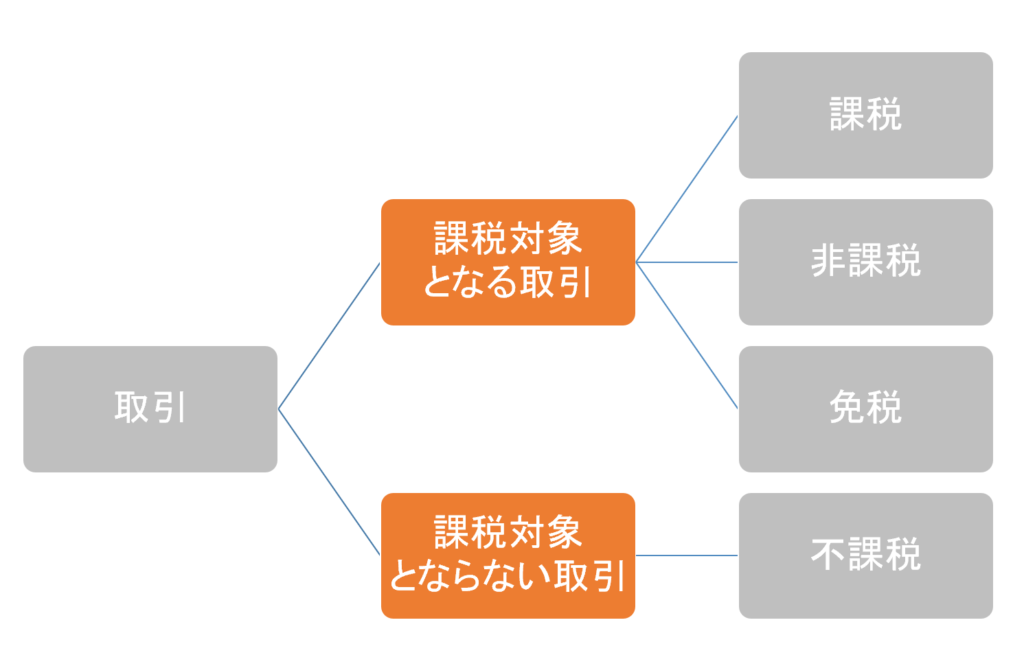

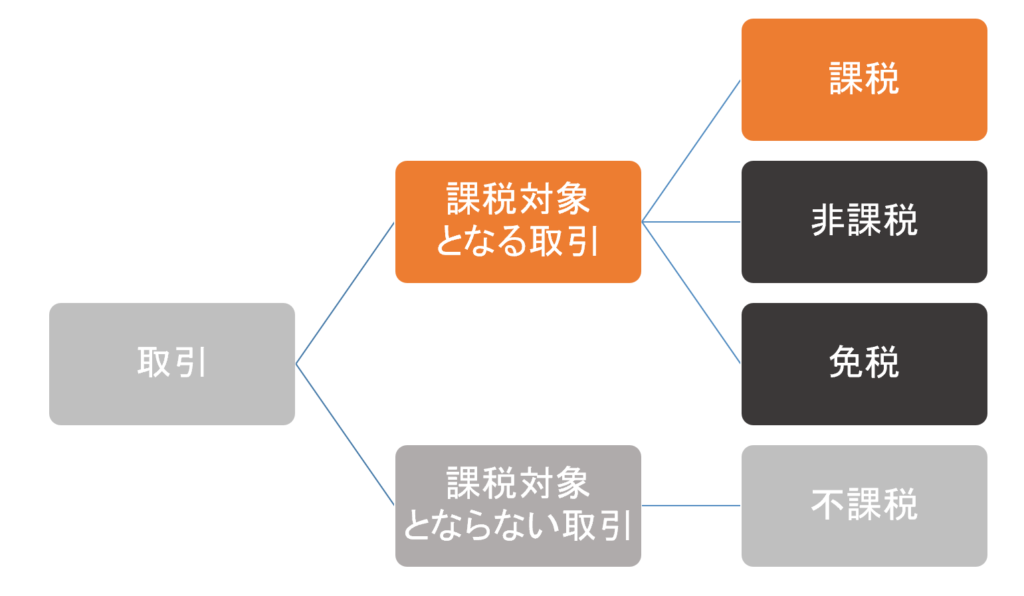

イメージとしては、まず取引を「課税対象となる取引」か「課税対象とならない取引(不課税)」に区分し、「課税対象となる取引」であれば、さらに「課税」「非課税」「免税」に区分します。

課税・非課税・不課税・免税を区分する前に、ざっくり「課税対象となるorならない」という判定をするわけです。

「非課税と免税は、課税対象とならない取引ではないの?」という疑問が湧くかもしれません。それも後々解説していきますので、とりあえず「そういうものなんだ」と読み進めてみてくださいね。

消費税の課税対象となる取引の4つの要件

では、まずは「課税対象となるorならない」の判定についてみていきましょう。

そもそも、消費税がかかる取引(課税対象となる取引)とは、次の4つの要件を満たすものです。

- 日本国内で

- 事業者が事業として

- 対価(お金)を得て行う

- 資産(モノ)の譲渡・貸付、サービスの提供

この4つの要件を満たすものは「課税対象となる取引」。逆に1つでも満たさなければ、「課税対象とならない取引」となり、不課税になります。

1つずつ解説していきます。

①国内取引であること

消費税は、日本国内で行われた取引にかかるものです。例えば、アメリカで行われた取引に日本の消費税はかかりませんので、不課税です。

②事業者が事業として行う取引であること

事業者とは、法人や個人事業主のことです。「事業として行う」とは、その取引が繰り返し継続して、独立して行われることを言います。

例えば、個人事業主が自宅マンションを売却しても、消費税はかかりませんので、不課税です。

-----スポンサードリンク-----

③対価を得て行う取引であること

「対価を得る」とはどういうことか。ひとことでいうと、「有償の取引か」ということです。

「商品を売って→お金を受け取る」というのが典型例です。要は、自分が行った資産の譲渡・貸付やサービスの提供に対して、見返り(反対給付)があるかどうかですね。

贈与や寄附、見舞金や助成金などは、反対給付がない=対価性がありませんので、消費税はかかりませんので、不課税です。

④資産の譲渡・貸付、サービスの提供であること

資産の譲渡は、商品の販売など。資産の貸付は、建物の貸付など。

サービス(役務)の提供は、工事、運送、広告、仲介、宿泊、飲食、技術提供など、様々なものが含まれます。

保険事故がおきたときの保険金の受け取りは、資産の譲渡やサービスの提供の対価として受け取るものではありませんので、不課税です。

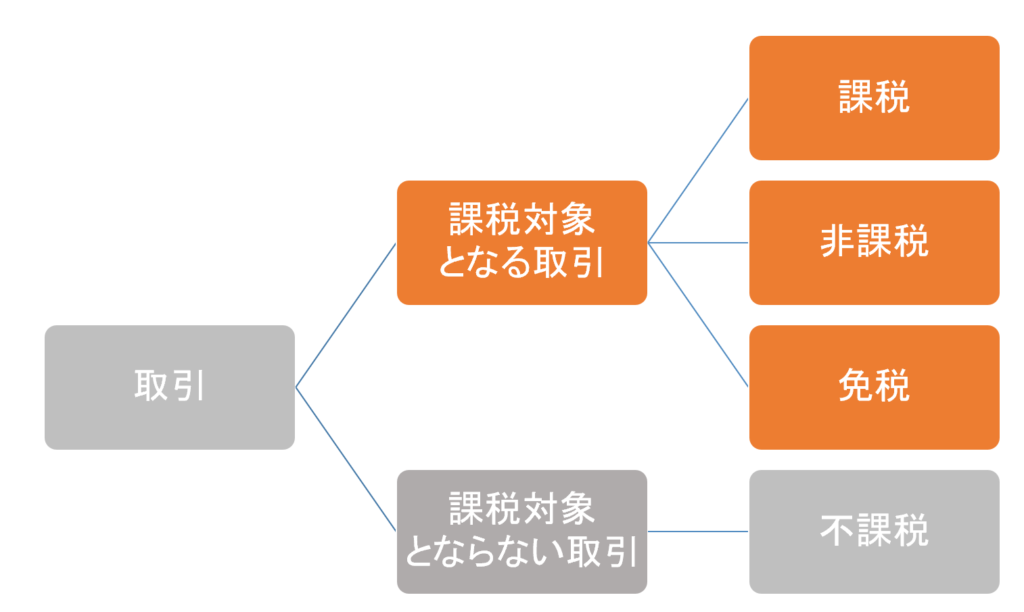

課税・非課税・免税の区分

さて、「課税対象とならない取引」は「不課税」と区分して終了。

次はいよいよ、「課税対象となる取引」について、

- 課税

- 非課税

- 免税

の3つのいずれかに区分していきます。

原則的な考え方としては、「非課税→免税→課税」の順番で区分していきます。

-----スポンサードリンク-----

非課税取引とは

非課税取引とは、

- 先述した4つの要件を満たす=消費税の課税対象にはなるけど、

- 生活保障などの理由で、消費税を課さないこととしているもの

です。

非課税とされるものは、はっきりと法律で明記されていますので紹介します。

| 社会政策的な配慮で非課税とされているもの | 消費税の性格から非課税とされているもの |

| 医療費 | 土地の譲渡・貸付 |

| 介護、福祉サービス | 有価証券(株式)の譲渡など |

| 助産にかかる費用 | 利子など |

| 埋葬料・火葬料 | 住民票などの発行手数料など |

| 身体障害者用物品の譲渡や貸付 | 切手や商品券の譲渡 |

| 一定の学校の授業料・入学金 | |

| 学校の教科用図書の譲渡 | |

| 住宅の貸付け |

こうした社会性の高いものについて消費税を課してしまうと、経済的に弱い方たちの税負担が重くなりすぎます。誰もが公平にこういったサービスを受けられるように非課税となっています。

免税取引とは

輸出取引は、消費税が免除されています。

免税取引には、大きく分けて次の2つがあります。

- 輸出免税

- 免税ショップでの販売の免税

消費税は、日本国内での「消費」について課される税金ですので、海外で消費されるものについては、免除しているのです。

課税取引とは

課税対象取引のうち、非課税・免税のいずれにも当てはまらない取引が、課税取引となります。

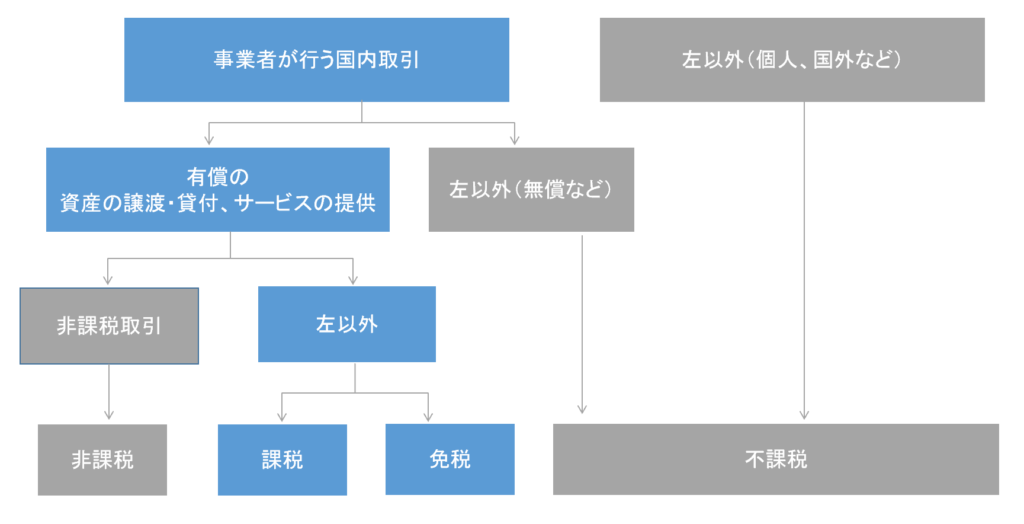

フローチャートで理解しよう

課税、非課税、免税、不課税の判定の流れを図解すると、次のようになります。

- 事業者が国内で行っている取引かどうか

- 有償で行われる、商品売買やサービスの提供かどうか

- 非課税取引に該当するかどうか

- 免税かどうか

という流れです。

補足:他にも消費税が課税されるものがある

ここまで、消費税の課税区分について原則的なものを解説してきましたが…

実は、ここまで紹介したものの他にも2つ、消費税が課税される取引があります。

それは、

- 保税地域から外国貨物を引き取ったとき(いわゆる輸入取引)

- 国外の事業者から、ネットを介して事業者向けのサービスを受けたとき(いわゆるリバースチャージ)

の2つです。

ちょっとマニアックな論点になりますので、今回の記事では省略しますね。

まとめ

課税区分の判定は、

- 課税対象となる取引or課税対象とならない取引(不課税)に分ける

- 課税対象となる取引のうち、課税、非課税、免税に分ける

という順序で行います。

実務上はパターン化して当てはめることが多いのですが、迷った時は原則論に立ち返って、この考え方をしてみてくださいね。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。