前回の記事では、「役員報酬は、毎月同じ金額を支払わなければならない」ことを解説しました。

役員報酬・定期同額給与のまとめ|変更の時期・株主総会・議事録・未払い

さて、今回は「役員に賞与を支払う方法」について解説してみようと思います。いくつかの要件をクリアすれば、役員に賞与を支払うことも認められているのです。

それを「事前確定届出給与」といいます。

- 事前確定届出給与(役員賞与)の概要

- 支払うための要件

- メリット・デメリット

- 注意点

について解説していきます。

この記事のもくじ

事前確定届出給与とは?ざっくり概要を解説

事前確定届出給与とは、ひとことでいうと「役員の賞与」、つまりボーナスです。

本来は、資金繰りの都合などで給与の支払いが不定期になるケースなどを想定した制度ですが、中小企業においては、ボーナスとして利用されているケースがほとんどでしょう。

ただし、「定期同額給与」について「毎月・同じ金額を支払う」というルールがあったのと同じように、「事前確定届出給与」にもルールがあります。

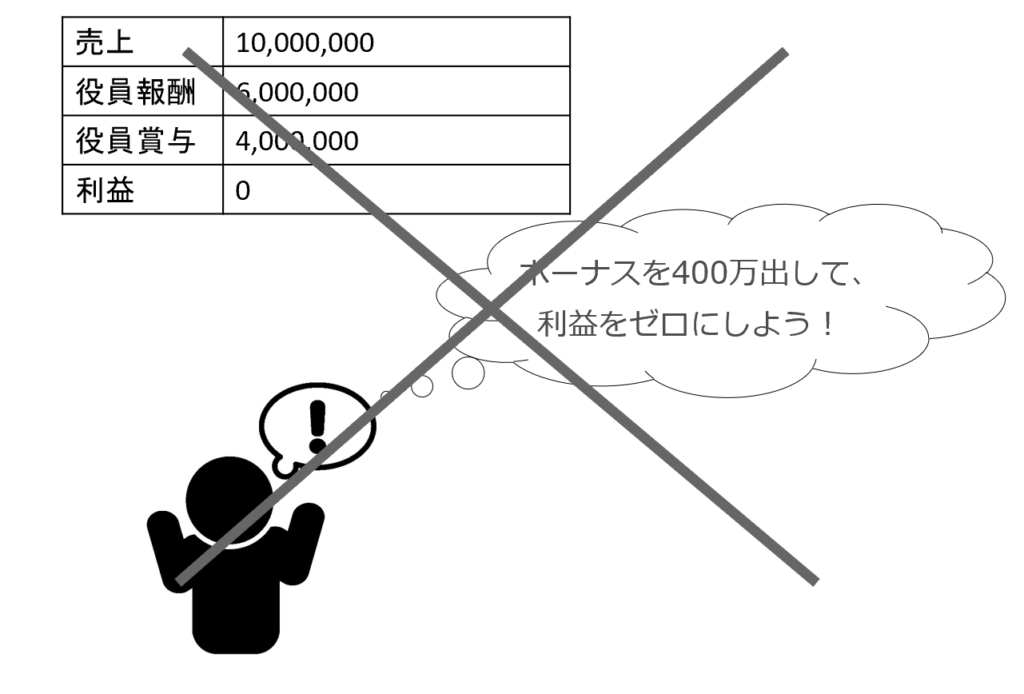

「利益400万も出てるのか…」→「じゃあ自分に400万のボーナスを払って利益をゼロにしてしまおう!」ということが認められると、利益をいくらでも操作できてしまいます。それを防ぐためにいくつかのルールが設定されているわけです。

では、事前確定届出給与のルールについてみていきましょう。

事前確定届出給与(役員賞与)を支払うための3つの要件。①事前に決める②期限内に届出書を提出③決めたとおりに支払う。

役員に賞与を出し、それが損金(税金計算上の経費)として認められるには、以下の3つのルールをクリアしなければなりません。

- 株主総会で、支払日・金額を決める

- 株主総会から1ヵ月以内に、税務署に届出書を提出する

- 決めたとおりに支払う

要件①:株主総会で、支払日・金額を決める

株主総会などで支給日と支給金額を事前に確定させます。

通常、決算日から2ヵ月以内に決算を行い、株主総会を開きます。12月決算の場合には、2月末までですね。

議事録をしっかりと残しておきましょう。

要件②:提出期限までに、税務署に届出書を提出する

期限までに、税務署に対して「事前確定届出給与に関する届出書」を提出する必要があります。

※参考リンク 国税庁 事前確定届出給与に関する届出

期限は、次のいずれかはやい日です。

- 株主総会の決議をした日から1ヵ月経過日

- 会計期間開始の日(期首)から4ヶ月経過日

中小企業の実務上は、①の株主総会から1ヵ月以内に提出するケースがほとんどでしょう。先述した通り、決算日から2ヵ月以内に株主総会を開くからです。

-----スポンサードリンク-----

例えば12月決算の会社の場合、2月末までに決算を固めて定時株主総会を開きます。ということは、株主総会から1ヵ月経過日は遅くとも3月末。必然的に期首から4ヶ月経過日よりはやく訪れるわけです。

なお、設立第1期の場合は、設立日から2ヵ月経過日までに届出書を提出する必要があります。

非同族会社が定期同額給与をもらっていない役員に支給する場合には、届出書の提出は不要です。

要件③:決めたとおりに支払う

株主総会で決めた(税務署に届け出た)支給日・支給金額の通りに支払います。

1円でも・1日でもズレちゃダメです。休日なども考慮して支給日を決めたほうがいいでしょうね。

ルールを守らなかった場合のペナルティ=税金計算上、損金不算入

事前確定届出給与は「株主総会で決めた(税務署に届け出た)支給日・支給金額のとおりに支払う給与」です。

1円でも、1日でもズレるとペナルティがある

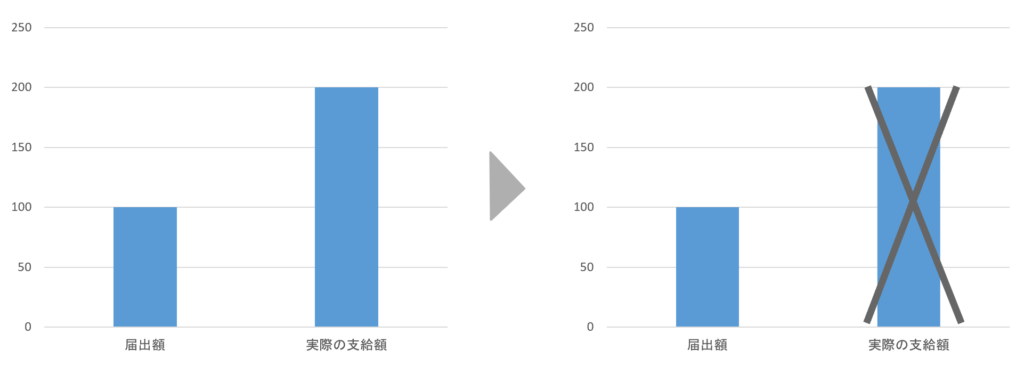

金額が1円でもズレると事前確定届出給与とは認められません。すなわち、支払った全額が、損金(税金計算上の経費)にならなくなってしまいます。

例えば、届け出た賞与の金額が100万円だったのに、200万円支給したとします。この場合、増額分の100万円だけではなく200万円全体が損金として認められません。

逆に、届け出た賞与の金額が100万円だったのに、50万円しか支給しなかったらどうか。この場合も同様に50万円全額が損金として認められません。

払っているのに経費にならない=税金の対象になってしまう(「損金不算入」といいます)。事前確定届出給与は「0か100か」ですので、きっちりと届け出通りに支払うようにしましょう。

では「支給しない」のはどうか?

では、1円も支払わない場合はどうか。例えば「株主総会で100万円と決めて税務署にも届け出たけど、支給をやめた」というようなケースです。

1円も払っていなければそもそも損金不算入にしようがないので、特に問題はありません。

メリット

事前確定届出給与のメリットとしては、次のようなものがあります。

社会保険料の節約

よく言われるのが、「社会保険料の節約」。

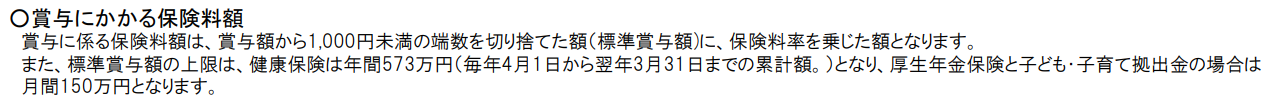

社会保険料がかかる賞与の金額の上限は、健康保険は年573万、厚生年金は月150万。上限を超えた部分については、社会保険料がかかりません。

例えば賞与が200万なら、上限を超えた50万円部分には厚生年金がかからないわけです。

-----スポンサードリンク-----

この仕組みを利用して、「毎月の役員報酬下げて賞与をたくさん貰れば社会保険料が節約できる」と言われるわけです。

しかし、個人的な意見としては「あまり実用的ではないなぁ」と思っています。

例えば「年収1,000万、内訳は毎月の報酬5×12=60万、賞与940万」としたときに、本当に毎月の生活が5万円で成り立つのかどうか。

結局、報酬とは別に会社から生活費を引き出したとしたら、バランスシートには役員貸付や仮払金といった形で載ってしまいますし、その引き出し分については「毎月の給与」とみなされて社会保険が課せられる可能性があると聞きます。

そして先述したとおり、事前確定届出給与は、届出と1円でも1日でもズレたらダメです。

- ミスや資金繰りの都合で1円も貰えなくなるかもしれない

- かなり正確に年間の業績予測をしておかないと、黒字or赤字が多額になるかもしれない

といったリスクがありますので、個人的にはこうした使い方をしたこともオススメしたことはありません。

決算対策として使う

決算直前の利益状況をみて判断する、という方法は割と使えます。

例えば、事前確定届出給与の届出をとりあえず500万で出しておいて、

- 決算直前に、利益が1,000万くらい出てれば500万払う

- 出てなければ1円も払わない(100万だけ払うとかはムリなので)

というイメージです。

売上や利益が読みにくい場合にも使えますし、社長のモチベーションアップにもなります。

この使い方をする場合は、支給日は決算直前(12月決算であれば、11~12月)にしたほうがいいでしょうね。

株主総会議事録・取締役会議事録の書き方・テンプレート(ひな形)

事前確定届出給与は株主総会で決議する必要があるので、その議事録を残しておく必要があります。

テンプレートを公開しますので、参考にしていただければ。

注意点についてコメントを残しましたので参考にしてください。

※Wordの[校閲]タブ→[コメントの表示]

届出書の記載例・書き方

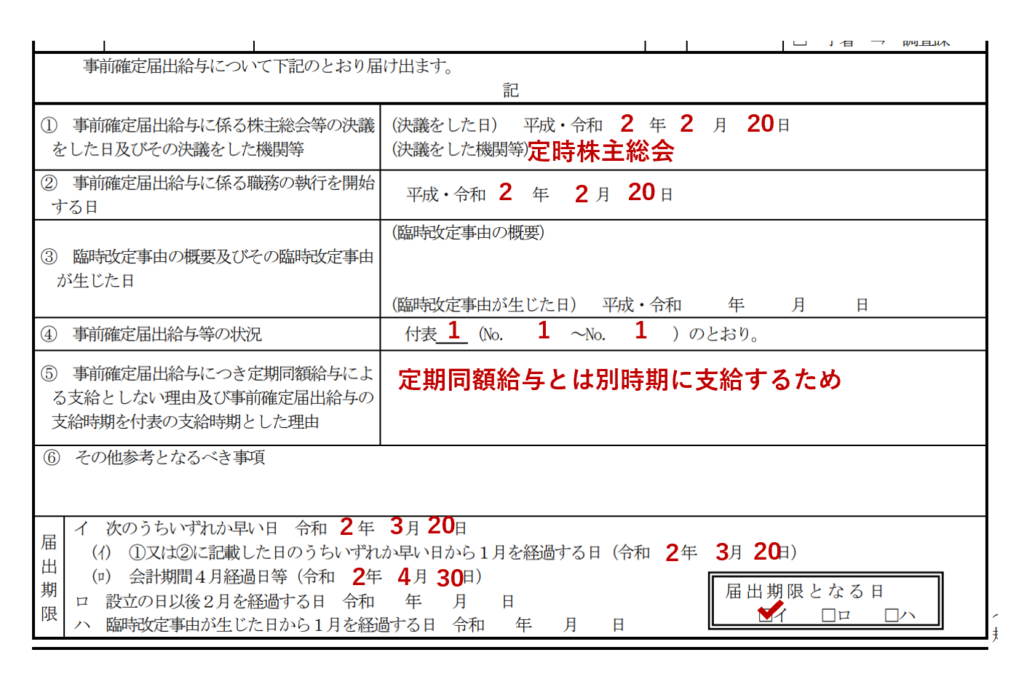

ちょっとややこしいので、届出書の記載についても触れておきます。

届出書

- 12月決算

- 2月20日に定時株主総会で事前確定届出給与について決議した

- 事前確定届出給与の金額は500万円、支給日はR2.12.10

- 定期同額給与はR2.5.10まで50万円、それ以後は70万円

と仮定して書いてみました。

②職務の執行を開始する日

基本的には「定時株主総会の開催日」となります。

⑤「理由」欄について

理由については、僕は以下のような文章を書くことが多いです。

- 定期同額給与とは別時期に支給するため

- 資金繰りの都合上、最も適切な時期に支給したいため

- 使用人の賞与支給時期とあわせて支給したいため

「届出期限」欄について

ロは新設法人、ハは臨時改定による場合ですので、基本的にはイになるでしょう。

株主総会から1ヵ月経過日と、期首から4ヵ月経過日を記載。次に、その2つを比較していずれかはやい日を記載します。

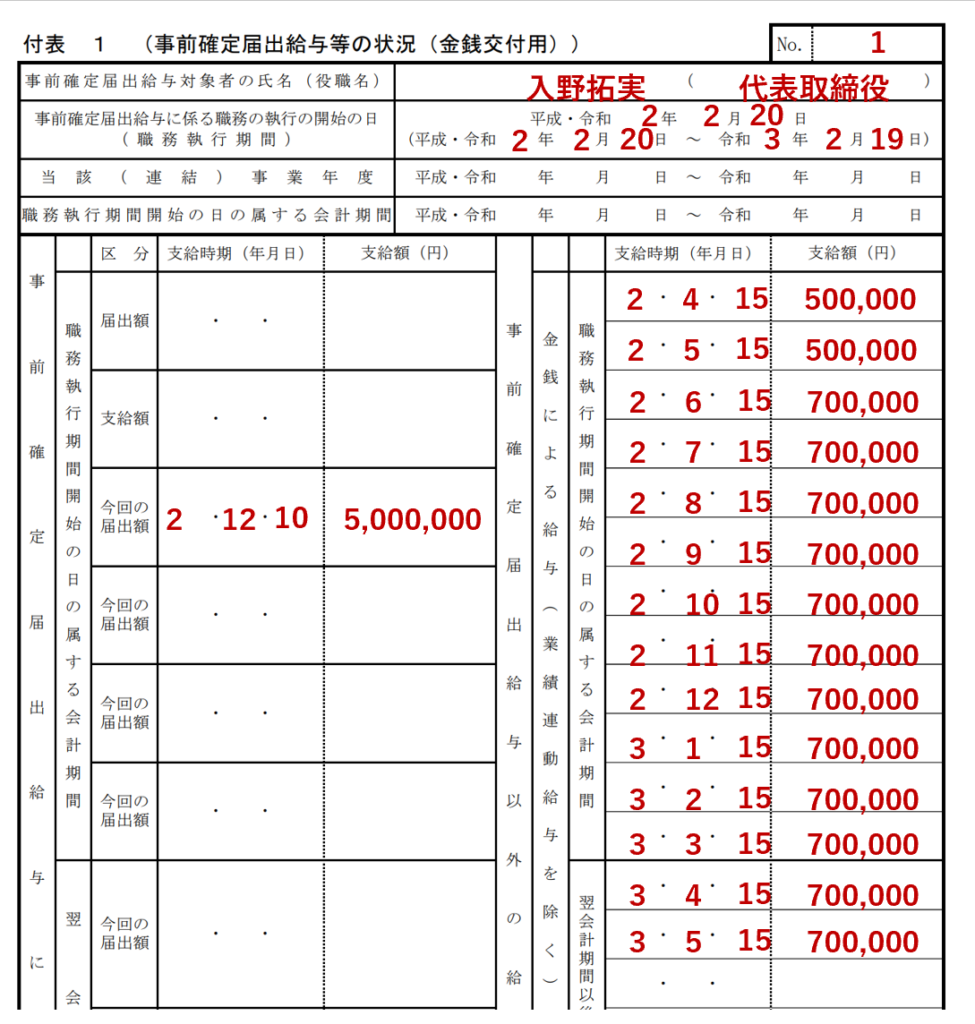

付表の書き方

職務執行期間

原則的には、定時株主総会の開催日~次の定時株主総会の開催日までの期間となります。

今回の届出額

今回の例の場合、令和2年12月10日、500万と記載します。

事前確定届出給与以外の給与

現時点で予定されている定期同額給与の支給日・支給金額を記載します。

提出方法

窓口 or 郵送or e-taxでの提出になります。ご自分で提出されるのであれば、窓口か郵送になるかなと。

↑から届出書をダウンロード&印刷し、記入→紙で提出します。郵送の場合はコピーと返信用封筒(切手を貼る)を同封すれば、控えを返送してもらえます。

まとめ

事前確定届出給与=役員賞与について、ざっくりとまとめてみます。

- 12月決算の場合、

- 2月末までに決算を固め、株主総会を開く

- 株主総会で役員の賞与の支払日、支払金額を決める

- その株主総会から1ヵ月経過日までに、税務署に届出書を提出する

- 決めたとおりに支払う

このルールを守らなかった場合、実際に支払ったとしても、その全額が損金(税金計算上の経費)として認められません。

シビアな制度ですので、活用する際は気を付けてくださいね。

○役員報酬記事のまとめ

その1:役員報酬・役員給与の基本的なルールとは何か?わかりやすく解説します

その2:役員報酬・定期同額給与のまとめ|改定変更の時期・株主総会議事録テンプレート

その3:事前確定届出給与とは、役員の賞与!要件・社会保険料と税金・株主総会議事録・届出書の記載例と期限のまとめ

その4:役員報酬の決め方3つのポイント|社長・会社・税負担のバランスについて

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。