前回の記事では、課税売上割合が95%未満の会社や、課税売上高が5億円超の会社は、仕入税額控除に制限がかかる、と説明しました。

消費税の「課税売上割合」と「全額控除の95%ルール」についてわかりやすく解説

これらの会社は、仕入税額控除について、ちょっと面倒臭い計算が必要になるわけです。

ざっくりいうと、「支払った消費税のうち、課税売上に対応する部分のみを控除」するために、ちょっとした調整計算が必要になります。

その調整計算の方法には、

- 個別対応方式

- 一括比例配分方式

の2種類があり、いずれかを選択可能です。

今回は、この2つについて、有利不利選択の考え方も交えて解説していきます。

個別対応方式とは?概要と計算方法

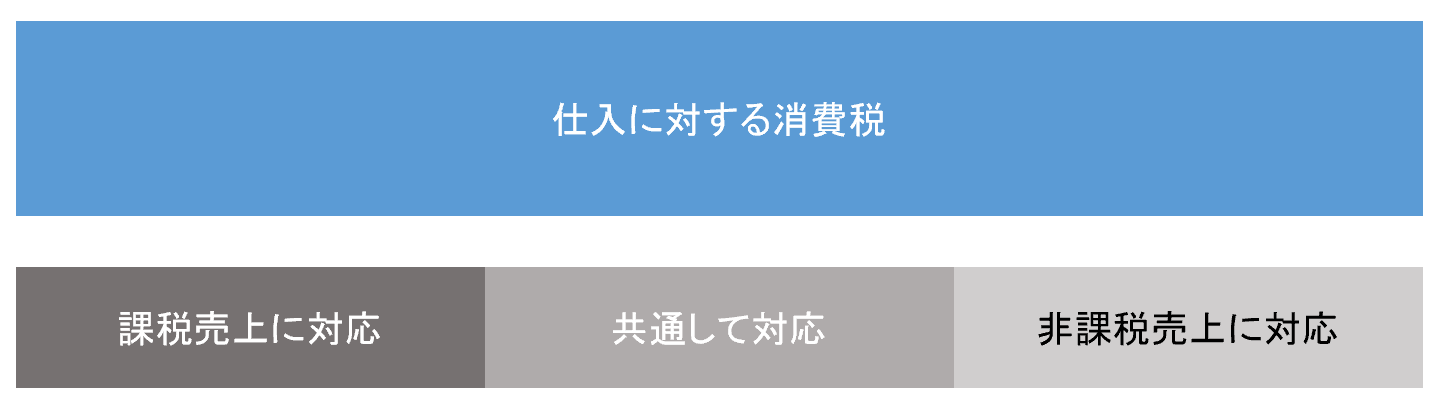

個別対応方式をざっくり言うと、

「支払った消費税のうち、課税売上にかかった部分は全額控除していいけど、非課税売上にかかった部分は控除を認めないよ。どちらにもかかった部分は課税売上割合分だけ控除していいよ」

ってことになります。

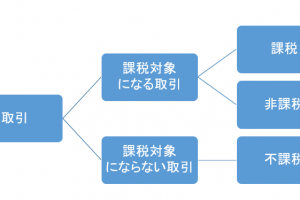

まず、課税仕入(支払った消費税)すべてを、

- 課税売上にのみ要する課税仕入

- 非課税売上にのみ要する課税仕入

- どちらにも共通して要する課税仕入れ(①②以外のもの)

3種類に区分します。

それぞれ、課税売上対応、非課税売上対応、共通対応とか言ったりします。

典型例としては、次のようなものです。

| ①課税売上対応 | 商品の仕入代金 外注費など |

| ②非課税売上対応 | 土地の譲渡にかかる仲介手数料 有価証券の売買手数料 |

| ③共通対応 | 事務所の水道光熱費、文房具 |

そして、課税売上対応分は全額控除できますが、非課税売上対応分は控除が認められません。そして、共通対応分は課税売上割合をかけた分だけが控除できます。

-----スポンサードリンク-----

| ①課税売上対応 | 全額、仕入税額控除する |

| ②非課税売上対応 | 控除不可 |

| ③共通対応 | 課税売上割合を乗じた分を控除 |

算式で表すと、次のようになります。

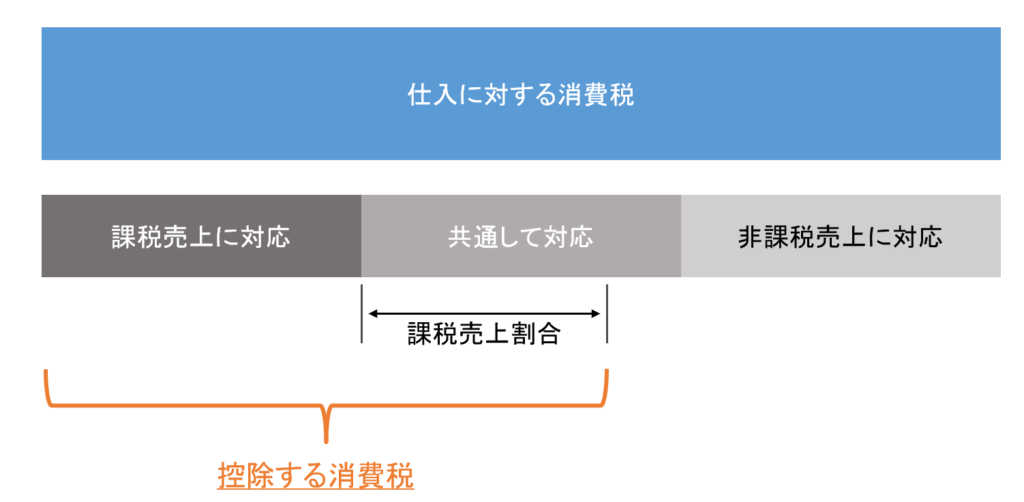

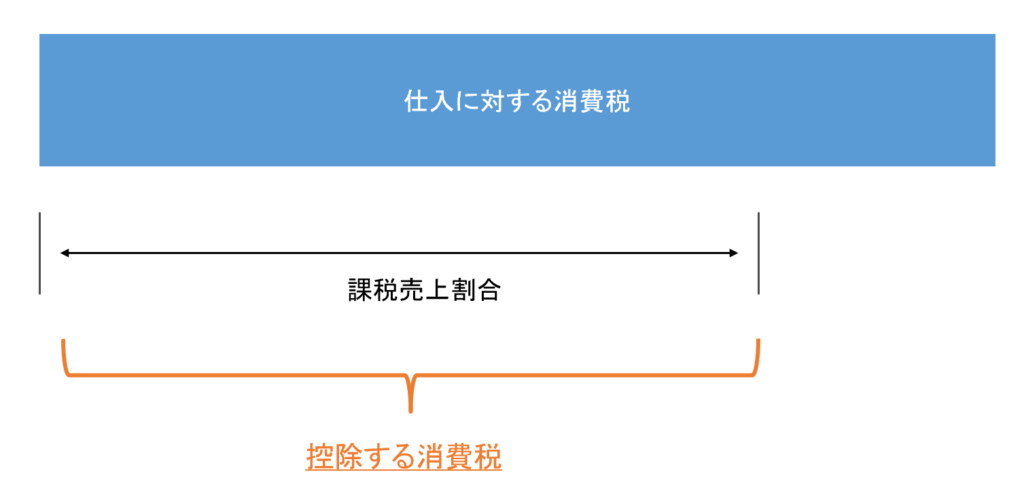

一括比例配分方式とは?概要と計算方法

もう少しざっくりとした方法として、「一括比例配分方式」も認められています。

一括比例配分方式では、個別対応方式と違い、支払った消費税を区分する必要はありません。

-----スポンサードリンク-----

課税仕入に対する税額(支払った消費税)に、課税売上割合をかけるだけで仕入税額控除の金額を算出します。

算式で表すと、次のようになります。

要は「課税売上に対応する部分を控除すればいい」わけですから、課税売上割合をかければ大きく乖離はしないだろう、ってことです。

個別対応方式による計算は手間がかかるため、「区分が難しければざっくり計算していいよ」ってことで認められています。

それぞれのメリット・デメリット

個別対応方式のメリット・デメリット

メリットは、一括比例配分方式に比べて有利(税額が安く)なりがちなこと。

なので、個別対応方式をオススメすることが多いです。

デメリットは、とにかく面倒なことです。

3区分にめちゃくちゃ手間がかかりますし、かといって税理士に丸投げできる部分でもありません。(税理士が会社に「これは課税対応ですか、共通ですか」なんていちいち聞いたらキリがありません)

やるのであれば、自社内で区分するしかないと考えています。

一括比例配分方式のメリット・デメリット

メリットは、とにかく計算がラクなこと。

先述の通り、個別対応方式をオススメすることが多いのですが、区分は自社でやってもらうしかありません。その時に「個別対応方式にすべきなのはわかった。でもラクしたいから一括にする」という選択肢が出てきます。

デメリットは、1度一括比例配分方式を採用すると、2年間の継続が強制されること。特に届出が必要はわけではありませんが。

(個別→一括の変更に制限はかかりません)

加えて、個別対応方式に比べて不利(税額が高く)になりがちなことです。

有利不利の判定について

基本的には、個別対応方式が有利

先述した通り、多くの会社では個別対応方式が有利になります。

理由をひとことでいうと、「課税売上対応の分が、全額控除できるから」です。それに対して一括比例配分方式では、課税売上割合をかけた分しか控除できません。

| 個別対応方式 | 一括比例配分方式 | |

| 課税売上に対応する課税仕入 | 全額控除 | 課税売上割合分のみ控除 |

一括比例配分方式が有利になるケース

一括比例配分方式が有利になりうるケースとしては、非課税売上対応の課税仕入がめちゃくちゃ多くなった場合が考えられます。

典型的なのは、住宅向けの賃貸建物を購入した場合。

(居住用建物についての制限の改正が入ったので例として正しいかは微妙ですが…)

1億円の建物を購入し1千万円の消費税を払った場合で考えてみましょう。

この支払消費税は「非課税売上に対応」しますから、個別対応方式では全額控除不可。

ですが、一括比例配分方式では、課税売上割合分だけは控除できるわけです。

まとめ

まとめてみます。

- 基本、個別が有利だけど、3区分が面倒

- 一括は2年間強制継続で不利になりがちだけど、ラク

この2点だけ抑えておいていただければ。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。