売上1,000万円のボーダーラインを超えるか超えないか。微妙なラインの方は、消費税の負担が気になるかと思います。

人によっては、「1,000万円以下に抑えたほうが良いのかな」という悩みもおありでしょう。

結論ベースで申し上げますと、

- 売上1,000万円の時の消費税額は、約10万~60万円(業種による)

- あえて1,000万円以下に抑えるのも、アリ

です。

詳しく解説していきます。

1:1,000万円を超えたら納税

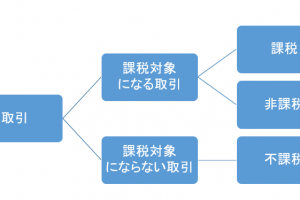

消費税は、基準期間(2年前)の課税売上高が1,000万円を超えた場合などに、納税義務が発生します。

消費税の納税義務について解説|課税事業者と免税事業者の判定基準

基準となる「1,000万円」という金額、絶妙だなと思います(平成16年までは3,000万円だったそうです)。これ以上免税点を低くすると(例えば500万円とか)、食べていけない方が出てきてしまうでしょうから…。

とはいえ「1,000万円超えるか超えないか」というギリギリのラインの方にとっては、非常に重たい負担になるわけです。今まで払ってこなかった税金が、新しく数十万円発生するわけですから…。

2:売上1,000万円の時、消費税額はいくらになるの?

そこでよく質問をされるのが、「売上が1,000万円ギリギリだったとき、消費税はいくらになるのか」。1,000万円前後をいったり来たりする事業者さんが、あえて売上を1,000万円以下に抑えることも考慮しての質問だと思います。

この質問にざっくり回答してみます。

2-1:一般課税or簡易課税。たいていは簡易課税がおトク

消費税額の計算方法には「一般課税」と「簡易課税」の2種類があります。

小規模事業者さんの場合、「簡易課税」のほうが納税額が少ないことがほとんど(僕の経験上)なので、今回は「売上が1,000万円だったとき、簡易課税での税額はいくらか」という仮定で計算します。

2-2:売上1,000万円、簡易課税で計算した消費税額

税額は、以下のようになりました。

| 業種(簡易課税事業区分) | 消費税額 |

| 卸売業(第1種) | 99,900円 |

| 小売業(第2種) | 199,900円 |

| 製造業、建設業(第3種) | 299,900円 |

| その他…飲食店など(第4種) | 399,900円 |

| サービス業(第5種) | 499,900円 |

| 不動産業(第6種) | 599,900円 |

簡易課税の税額計算は、業種ごとに応じて行われます。

-----スポンサードリンク-----

-----スポンサードリンク-----

売上に対する原価率が高い卸売業や小売業の税額は安くなり、原価がほとんどないサービス業の税率は高くなる仕組みです。

最近多い業務委託系のフリーランスの方は基本的に「サービス業(第5種)」に該当します。その他だと税理士やコンサルタントなんかも第5種です。

※簡略化のため、売上は税抜1,000万円ジャスト(税込1,100万円ジャスト)、税率は全て10%として計算しています。

一般と簡易の違いについて→関連記事追加予定

3:わざと売上1,000万円以下に抑えるのはアリ?ナシ?

上の表をみて、「結構高いんだな…」と思った方も多いのではないでしょうか。

売上1,000万円で、第5種だったとすると、ざっくり50万円の納税です。大ダメージといってもいいでしょう。

そこで次にされる質問が、「わざと売上1,000万円以下に抑えるのってアリですかね?」というもの。

これについては、私見ですが、「アリ」だと思っています。

たとえば、「11月時点で売上900万円。12月の売上を100万円以下に抑えるのはアリかどうか」。

アリでしょう。

(売上を誤魔化すのはダメですよ…!)

本来得られた売上を捨てるのは勇気がいりますが、そのぶん2年後の消費税の負担はなくなりますので、収支的にはほとんど損しないことも多いです。仮に2年後の売上が2,000万円だったとした場合、サービス業であれば、999,900円の消費税が浮くことになります。

そして何よりも、売上=仕事を減らせば、時間が増えます。増えた時間で「勉強や営業などの種まきをする」「ゆっくり休む、遊ぶ」ことができるわけです。

売上1,000万円以下の事業者の方は特に、目先のお金と同じくらい、将来のための種まきをする時間が大切です。

拡大や利益増加を目指すのであれば、毎年売上1,000万円を大きく超えるタイミングが来るでしょう。その時には消費税を払っていくしかありません。

ですが、「1,000万円を超えるか超えないか」という微妙なラインの方に関しては、「あえて1,000万円以下に抑える」のも選択肢のひとつだと考えています。

4:インボイス制度

とはいえ、2023年10月からスタートするインボイス制度の関係で、「売上1,000万以下であってもあえて課税事業者を選択する」方も増えてくると思われます。

その時には税金だけではなく、ご自分の業種、取引先との関係なども考慮してトータルで決断する必要が出てくるでしょう。

インボイス制度との関係については、別途記事を書く予定です。

※関連記事追加予定

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。