2年前の売上が1,000万円を超えて消費税の課税事業者になると、「一般課税にするか」「それとも簡易課税にするか」を選択しなければなりません。

「税金が安くなるほう」を選べばいいのですが、そのためには一般課税と簡易課税の違いをざっくりと抑えておく必要があります。

違いを抑えた上で、どちらが得か考えてみましょう。

この記事のもくじ

一般(原則)課税のしくみ

まずは原則的な消費税の計算のしくみについて抑えておきましょう。

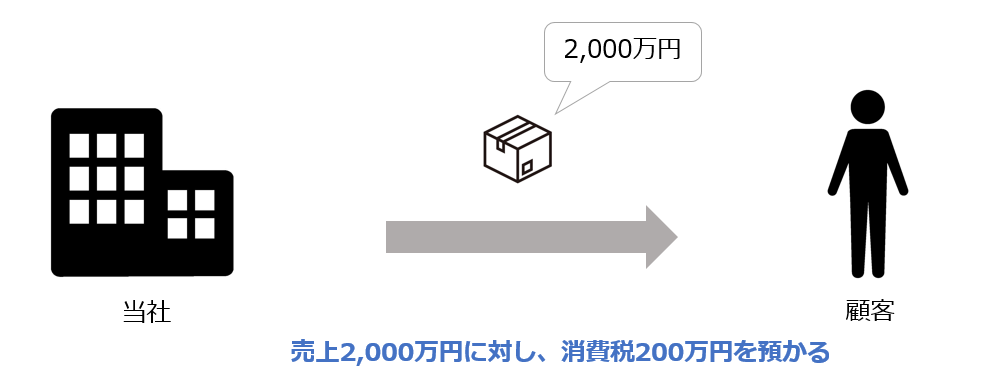

シンプルな例として、売上が2,000万円、仕入が1,000万円の会社があったとします。

商品代金の2,000万円とあわせて、消費税200万円も受け取ります。

「2,000万円 × 10% = 200万円の消費税」を、お客様から預かるわけです。

では、この「預かった消費税200万円」を、そのまま税務署に納税するのでしょうか?

そうではありません。

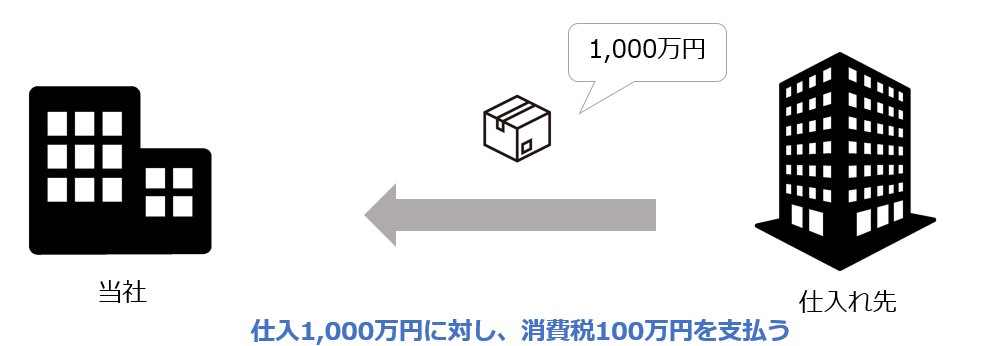

そもそもお客様に販売した商品は、他の会社から1,000万円で仕入れたものです。

仕入代金は1,000万円ですから、100万円の消費税を支払っています。

この支払った消費税は、預かった消費税から差し引くことができます(税額控除)。

ですから納めるのは、「預かった消費税200万円」から「払った消費税100万円」を差し引いた差額、100万円です。

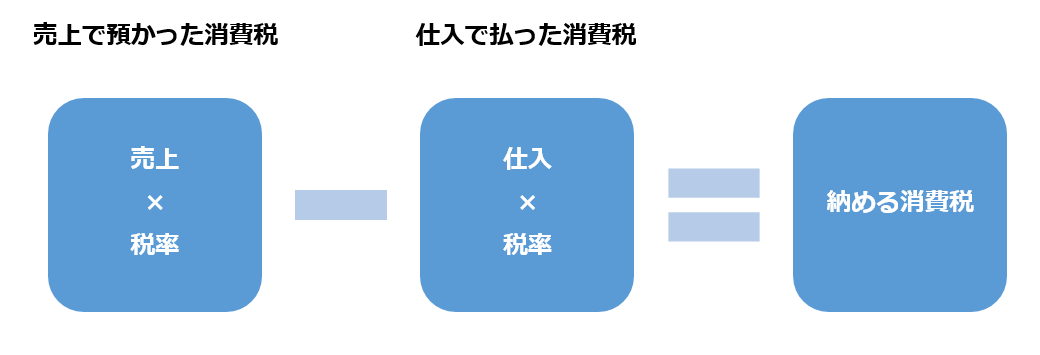

消費税は原則として、「売上で預かった消費税」から「仕入で払った消費税」を差し引いて、納税額を計算するのです。

「仕入で払った消費税」には、「商品の仕入」だけではなく「経費の支払い」で払った消費税も含まれます。

消費税の世界では、お金を払うすべての取引のを「仕入」と表現します。

これが「一般課税」と呼ばれる、原則的な消費税の計算方法です。

(「原則課税」と呼ぶこともあります。)

簡易課税制度のしくみ

2年前の売上が5,000万円以下で、届出書を事前に提出していれば、「簡易課税制度」で消費税を計算することもできます。

-----スポンサードリンク-----

簡易課税制度での消費税の計算方法

簡易課税の場合、「仕入で払った消費税」を、実際に払った金額ではなく

「売上で預かった消費税 × みなし仕入率」で計算します。

-----スポンサードリンク-----

計算式を見ていただければわかる通り、「売上で預かった消費税」だけで消費税を計算することができるのです。

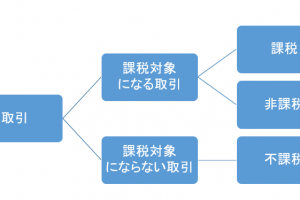

一般課税の場合、全ての取引(仕訳)について「消費税が課税されている」「されていない」と分ける必要があります。

特に仕入や経費の支払いには、消費税が課税されているもの・されていないものが混ざっており、正確に消費税を計算するためには多くの手間と時間がかかってしまいます。

そこで、個人事業主や零細企業の事務負担を軽くする目的で、「簡易的」に納税額を計算できるように設けられた制度が簡易課税制度です。

みなし仕入率

みなし仕入率は、業種別に次のように区分されています。

| 業種 | みなし仕入率 |

| 卸売業 | 90% |

| 小売業 | 80% |

| 製造業・建設業・農業・林業・漁業など | 70% |

| その他の事業 | 60% |

| サービス業 | 50% |

| 不動産業 | 40% |

卸売業の場合、預かった消費税の10%だけ納税すればいい、

サービス業の場合、預かった消費税の50%納税すればいい、ということです。

卸売業や小売業など、売上に対する原価の割合が高い業種は、みなし仕入率も高く、

サービス業など原価がない業種は、低くなっています。

簡易課税の注意点

簡易課税制度には、いくつかの注意点があります。

適用要件

簡易課税制度の適用を受けられるのは、以下の要件を満たす事業者だけです。

- 前々期(2年前)の売上が5,000万円以下

- 適用を受けたい事業年度の開始の日の前日までに届出書を提出している

特に②がやっかいです。

例えば「第3期から簡易課税制度の適用を受けたい」場合には、「第2期のうちに届出書を提出」する必要があります。

第2期のうちに、どちらが得か判断する必要があるということです。

2年連続適用

一度簡易課税を選択すると、2年間は強制適用になります。

1年ごとにコロコロ変えることはできません。

還付は絶対に受けられない

一般課税であれば、「預かった消費税よりも払った消費税の方が多い場合」には、その差額の消費税が還付されます。

輸出業の場合、大きく業績が落ち込んだ場合、設備投資を行った場合などは還付されることが多いです。

一方簡易課税の場合、絶対に還付は受けられません。

「仕入で払った消費税」を、実際に払った金額ではなく「売上で預かった消費税 × みなし仕入率」で計算しているからです。

どっちが得?

一般課税と簡易課税、どちらが得(有利)か。

これはケースバイケースですので、シミュレーションをしてみるしかありません。

(一概には言えませんが、簡易課税が有利になるケースの方が多いのは確かです)

- 過去の決算の数字

- 今後の業績予測

をもとに、一般課税の場合と簡易課税の場合、それぞれの消費税を計算してみて比較してみましょう。

「簡易課税 一般課税 Excel」とかでググると良い感じの判定シートが出てきますので、ご自身で集計した売上と仕入を入力してシミュレーションしてみてください。

(自分で作ったものもあるのですが、Excelスキル不足でざっくりとした計算になってしまっているので…。実務で使う分には問題ないのですが)

[編集後記]

昨日は、単発コンサルティング。

不動産所得関係のご相談でした。

娘が折り紙を教えてくれました。

「のりまき」や「サンドウィッチ」など、食べ物多めでしたが。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。