個人事業主としてやっていくかor法人化するのか、を考えるときに主な論点となるのは、次のようなものです。

- どちらが税金面でトクか

- どちらが仕事を取りやすいか

- 経理・事務作業がどう変わるか

- 法人化して消費税の免税期間をフル活用する

他にも、「利益(所得)が500万を超えだしたら法人化を考える」といった目安もよく聞きます。

こういった話はよく聞くのですが、盲点となりがちなのが、社会保険料の負担です。

個人事業主時代の所得と同じだけ給料を貰おうとすると、社会保険料の負担額は跳ね上がります。

ただし、給料の額を適切に設定すれば、個人事業主時代より保険料と年金の負担を少なくすることも可能です。

社会保険料の負担は重い!

法人成りすると、多くの場合税金は安くなりますが、社会保険料の負担も合計すると、出ていくお金が増えてしまうことも多いです。

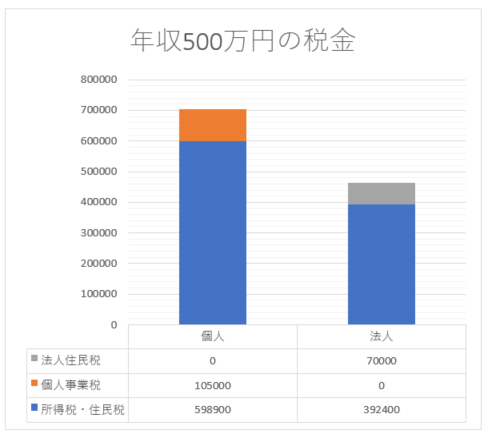

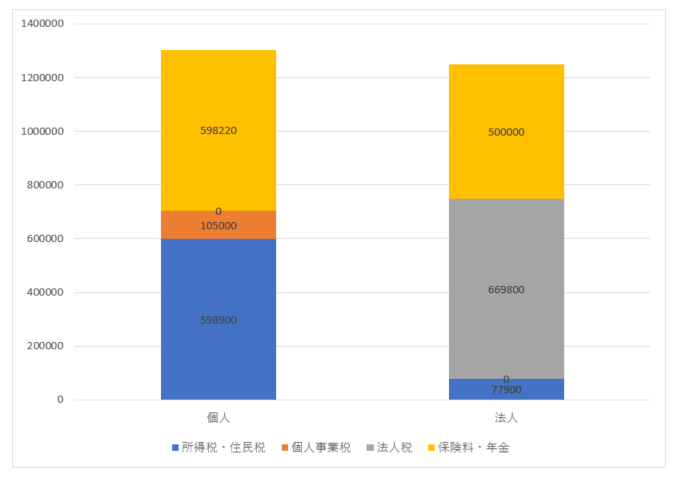

個人事業主の利益が500万円だった場合の税金と、法人成りして年収500万円に設定した場合の税金を比較すると、

法人にしたほうが、個人のままよりも24万円ほど税額が安くなります。

法人にすると、赤字でも7万円の均等割がかかりますが、給与所得控除(給与から引けるみなし経費)という制度があるため、個人の税金負担は一気に減るのです。

ただし、これは税金のみを考えた場合です。

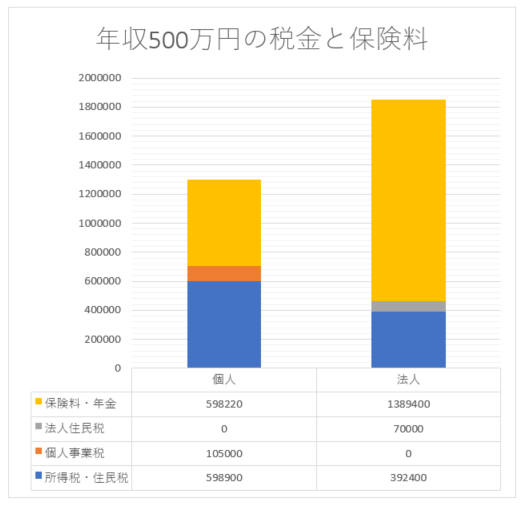

社会保険料の負担も込みで考えると、

55万円ほど、法人のほうが負担が増えてしまいます。

税額が24万円安くなっても、保険料・年金が79万円ほどアップ。それだけ社会保険料の負担は重いのです。

個人事業主時代の所得を、法人成りしてから全額給与として貰う場合、

- 税金は安くなり

- 社会保険料・年金が高くなり

- トータルで法人にした場合のほうが高くなる

ということが起こります。

この傾向は、年収300万円でも、1,000万円でも同じです。

このことについては、以前も記事にしています。

関連記事:法人成りの有利不利シミュレーションは社会保険も考慮しよう

フリーランス=国保・国民年金、法人=健康保険・厚生年金。それぞれの違い

フリーランス時代は国保・国民年金。法人化すると、健康保険・厚生年金。

それぞれの違いをざっくりとおさえておきましょう。

健康保険の違い

フリーランスは国民健康保険。法人であれば、健康保険です。

-----スポンサードリンク-----

| フリーランス(国保) | 法人(健康保険) | |

| 金額 | 所得の額による | 給与の額による |

所得と給与。同じようで、大きく違います。

フリーランスの所得は、売上ー経費で計算され、その金額によって保険料が決まります。

フリーランスは自分に給料を払うことができません。税金や保険料は所得=儲けによって決まります。

ですから、国保を安くするには、「儲けない」という方法しかありません。

その点、法人の場合は、給与の金額によって保険料が決まります。

会社から給料を貰うわけですから、会社の利益=儲けと、自分の給与は別で考えることになります。

先程の例のように、

ということもできますし、

ということもできるわけです。

自分にいくら給料を払うかはある程度自由に設定することができますから、保険料の金額も自分で決めることができます。

年金の違い

フリーランスは国民年金、法人になると厚生年金に加入することになります。

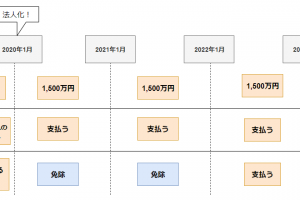

違いをざっくり図にすると、次のようになります。

| フリーランス(国民年金) | 法人(厚生年金) | |

| 金額 | 定額(月16,340円) | 給与の額による |

| 配偶者 | 支払う必要がある | 扶養なら免除 |

平成30年現在、国民年金は毎月16,340円。年間にすると196,080円です。配偶者がいる場合は、二人分払う必要があります。

これは、所得がいくらであっても変わりません。

一方、厚生年金は、健康保険と同じく、給与の額によって金額が変わります。

そして、配偶者が扶養(年収が130万円未満かつ、扶養者の2分の1未満)の範囲内であれば、国民年金保険料を負担することなく、国民年金に加入することができます(第3号被保険者)。

負担の違い

フリーランスの場合、保険料と年金は、全て個人で支払うことになります。(所得控除にもなります)

法人の場合、個人と法人で折半で負担します。個人で払った分は所得控除になり、法人で払った分は会社の経費になります。

ただし、折半とはいえ、自分の会社ですから、全部自分が払っているのと同じと考えることもできます。

違いまとめ

両者の大きな違いは次の点です。

- フリーランス→所得(利益)が増えるほど保険料が上がる、年金は一定

- 法人→利益が増えても給料の額で保険料と年金を安くすることができる

法人の場合、給与の額の28%くらいが、保険料と年金の負担額になります。

給料の設定次第で、税金・保険料・年金の負担をコントロールできる

給与の額を適切に設定することで、税金・保険料・年金のトータル負担額を減らすことも可能です。

所得(利益)500万円の場合で比較

まずは、フリーランス時代の利益(所得)が500万円の場合で考えてみましょう。

先程の例では、

税金が減っても、保険料が倍以上になることで、55万円ほど法人のほうが負担増でした。

ただし、これはフリーランス時代の利益(500万円)と、同じだけ給与を貰う(月の給料41~42万円)場合です。

つまり、法人側の利益は0にするってことです。

フリーランスは自分に給料を払えないため、利益=売上ー経費です。

法人の場合、自分に対する給料も経費になります。

表にするとこうなります。

-----スポンサードリンク-----

| フリーランス | 法人 | |

| 利益(売上-給料以外の経費) | 500万 | 0 |

| 給料(経費) | 0 | 500万 |

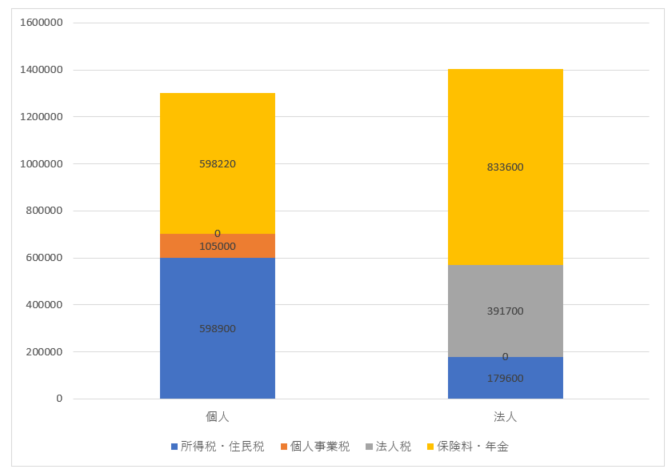

給料の額を300万円(月25万円)まで抑えたとすると、

まだ法人のほうが、10万円ほどトータル負担額が多いですが、差額は一気に減りました。

社会保険料の負担が、138万円から83万円まで減っているためです。

給与を180万円(月15万円)まで抑えることができれば、

トータル負担額は逆転し、法人のほうが5万円ほど少なくなります。

給料を減らした分、利益が増えますから法人税などは多く払うことになりますが、それ以上に社会保険料の負担減が大きいのです。

月の給料ベースで考えてみる

とはいえ、月15万円の給料で生活するのはなかなか難しいでしょう(個人と法人で所得分散できているケースは使えますが)。

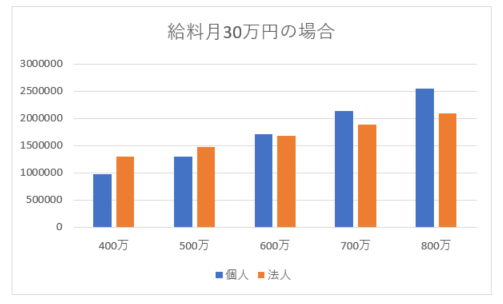

そこで、次は「月の給料30万円」の場合で考えてみます。年間360万円です。

税金・年金・保険料の合計額を、フリーランスの場合と法人とで比較してみます。

青が個人、オレンジが法人の場合の負担額です。

利益が500万円までは、明らかに個人のほうが負担が少ないですが、600万円になると大体同じになり、700万円を超えると明らかに法人のほうが有利です。

「年収360万円って少なくない?」「そんなに会社に利益出してどうすんの?」と思うかもしれません。

ですが、法人ならではの節税策を使ったり、扶養の範囲内で配偶者に給与を払ったりすることで、実質的な収入をもっと増やすこともできます。何より会社のお金は実質的には自分のお金でもあります。

ですから、個人の収入・法人に残すお金・税金や保険料の負担・必要な生活費、のトータルで考える必要があります。

「法人税を払うのはいやだ!」という理由で、赤字にしてまで自分に給料を払っている会社をよく見ます。

確かに払う法人税は減りますが、個人の税金や社会保険料とのトータルで考えると、かえって損している場合も多いものです。

「会社に残すより個人に移したい」という気持ちもわかりますが、損してしまっては意味がありません。

会社に残しておくことで、資金繰りの不安が少なくなりますし、将来の退職金の原資にする(退職金は税制上優遇されています)という考え方もあります。

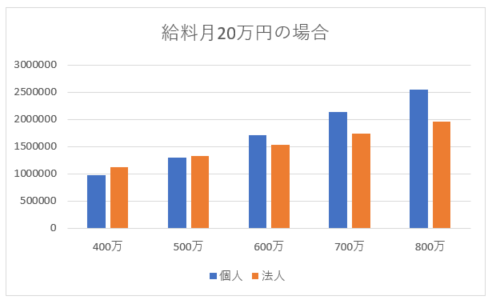

次に、月20万円の場合を見てみます。

30万円の時より、損益分岐ラインが下がっていることがわかります。

30万円の時は、利益600万円でトントンだったのに対し、今回は500万円でトントン、600万円になると明らかに法人が有利です。

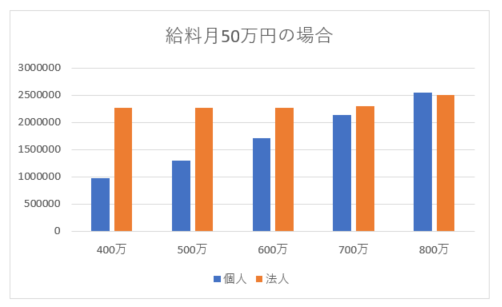

次は、月50万円の場合です。

700~800万円でやっとトントンです。

仮に所得が600万円の場合、個人成りを検討するレベルでしょう。

ざっくりまとめ

フリーランス時代の所得と同じだけ自分に給料を払ってしまうと、多くの場合、社会保険料の負担が大幅に増え、トータルで負担増となってしまいます。

給与の額を低めに設定できれば、社会保険料はもちろんトータルの負担額は減りやすいですし、法人有利になる利益のラインも低くなりやすいです。

また、年金は払えば払うほど将来受け取れる金額が増えるものということを忘れてはいけません。

ですから、一概に安く安くとも言えないのです(正直、僕はアテにしていないので、最低限払ってあとは安く安くと考えていますが…)。

そして配偶者が扶養であれば、配偶者は年金保険料の負担なく、国民年金に加入できます。

国民年金は2人分だと、月32,680円。

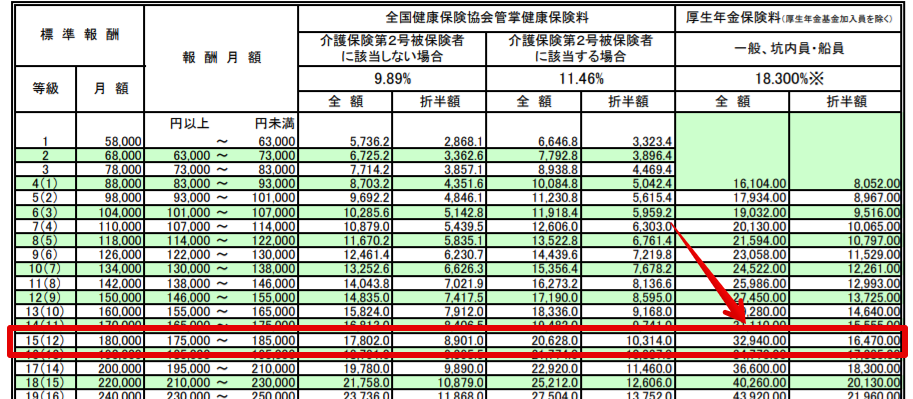

厚生年金でだいたい同じ金額を考えると、給与18万円前後のラインです。

この32,940円は、あくまで自分ひとりの厚生年金保険料です。

扶養である配偶者の国民年金は含まれていませんし、別で払う必要もありません。

健康保険に関しては、年金と違って、たくさん払ったからといって病院の待ち時間が短くなったり薬が安くなったりするわけではありません。

正直、こちらはよりいっそう「安くしたい」と考えてしまいます。

とにかく、法人成りや会社設立時に大切なのは、「税金・保険料・会社に残るお金・個人に移すお金」のトータルで給与の額を設定することです。

給与の設定一つで、負担額が大きく変わってくるのは説明したとおりです。

「法人税払うの嫌だ」「個人で持っておきたい」という、なんとなくの感覚で給与を決めるのはやめておきましょう。しっかりとしたシミュレーションが大切です。

もちろん、法人成りや会社設立は、社会保険や節税の観点だけで語ることはできませんが。

「こんなに負担が大きいなんて!」と後から驚かなくて済むよう、この記事を参考にしていただけたら。

[編集後記]

昨日は、ブログ執筆と法人クライアントの月次を中心に。

クライアントが好調だと、こちらも嬉しいものです。

その分、クライアントの悩みのスケールも大きくなるので、スキルの見せどころです。

約3年ぶりに、地元にある「AKEBI」というラーメン屋さんに行きました。

オープン当初から通っていたのですが、娘が生まれたり引っ越したりで足が遠のいていました。

僕の中では柏No1のラーメン屋です。今回はつけ麺を食べたので、次回は豚そばを食べようかと。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。