法人化を考える際には、消費税が大きなポイントになります。

フリーランスのままだと消費税を払わなきゃいけない人が、法人化することで、一時的に消費税の支払いを免除されるからです。

この記事のもくじ

消費税を払わなきゃいけない人(会社)はどんな人?

消費税を払わなきゃいけない人(会社)とは、どんな人なのでしょうか。

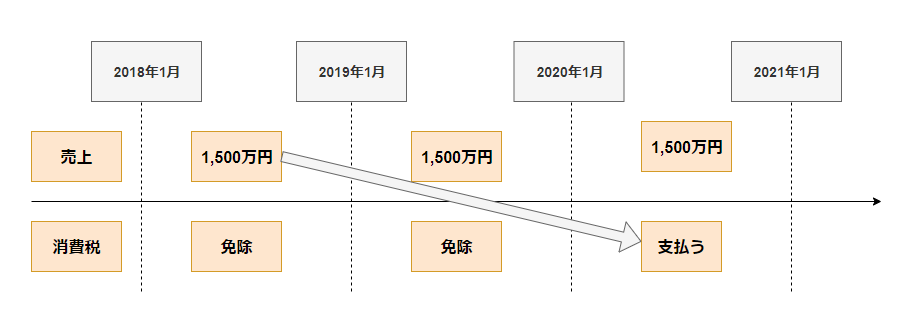

消費税を払う必要があるのは、「2年前の売上が1,000万円を超えている」人です。

逆に言うと、2年前の売上が1,000万円以下であれば、消費税の支払いは免除されます。

例えば、2018年の売上が1,500万円なら、2020年は消費税を支払う必要があります。800万円であれば、免除されます。

仮に2020年の売上が500万円まで落ち込んでいたとしても、支払いは免除されません。

「その年の売上」ではなく、あくまで「2年前の売上」で決まるわけです。

変な制度だな…という感想を抱く方が多い印象ですが、まぁここは「そういう仕組みなんだな」と割り切っていただければ。

消費税はどれくらい払うのか?

では、売上が1,000万円を超えて消費税を払うこととなった場合、どれくらい払う必要が出るのでしょうか。

そもそも消費税は、原則として、売上に対して預かった消費税から、仕入や経費に対して払った消費税の差額を国に納める仕組みです。

例えば、売上が1,000万円、仕入と経費の合計が500万円、消費税率が8%の場合には、

となります。

売上1,000万円の8%=80万円がクライアント・お客様から預かった消費税。

そこから払った消費税、仕入や経費の合計500万×8%=40万円を差し引いた差額を納めるわけです。

(2019年10月1日から税率は10%に引き上げられます)

売上1,000万円、利益500万円のうちから40万円納税しなければならないのは、負担感としてはかなり重いのではないでしょうか。

この例は原則的な計算方法です。

売上が5,000万円未満の小規模事業者については、「払った消費税を売上からざっくり計算していいよ」という特例制度もあります(簡易課税制度)。

この制度を使うことで、納税額が抑えられるケースも多いです。

法人化することで、2年間消費税から逃げられる

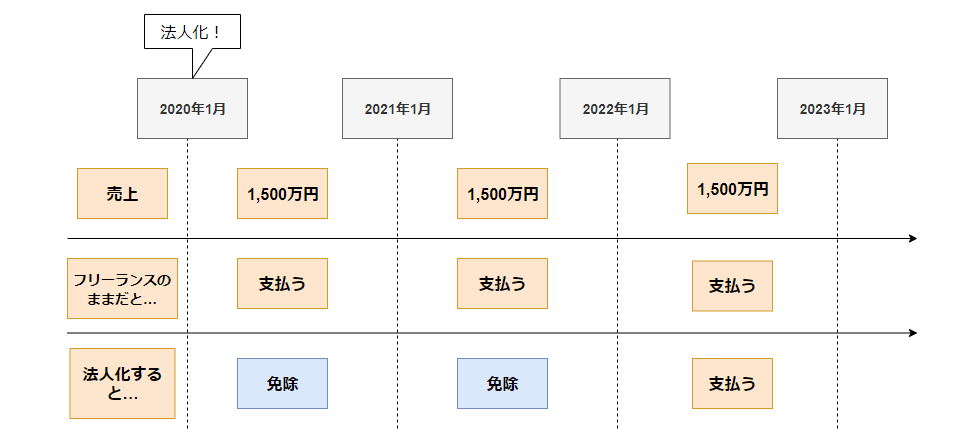

そんな負担が重い消費税ですが、法人化することで、2年間だけ免除期間を延ばすことができます。

-----スポンサードリンク-----

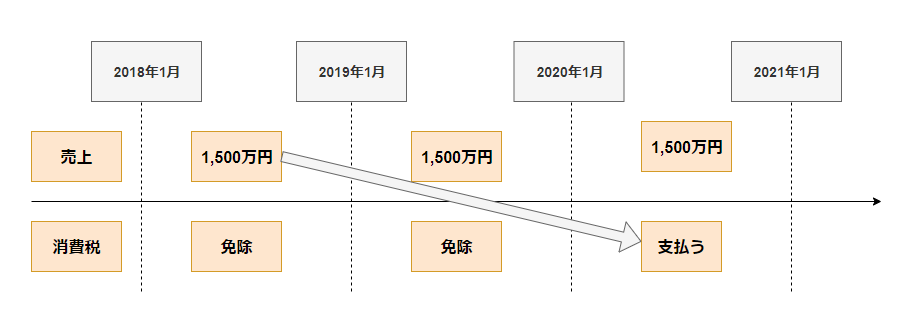

先ほどの例でいうと、2018年に売上が1,500万円(1,000万円超)だった場合、2020年には消費税を支払う必要が出てきます。

そこで、2020年からは個人事業主をやめて法人化すれば、個人・法人のどちらでも消費税を支払う必要はなくなります。

- 個人:2020年はすでに個人事業主として仕事をしていないので、そもそも消費税が発生しない

- 法人:2年前(2018年)の売上はゼロなので、消費税は免除

消費税を払うかどうか?は2年前の売上で決まります。

会社を設立した2020年で考えてみると、2年前には法人自体が存在しないため、2年前の法人の売上も当然ゼロです。

2021年についても同じくゼロなので免除。2022年からは払う必要が出てきます。

-----スポンサードリンク-----

法人化前のフリーランス時代の売上が1,000万円超だったとしても、それは法人に引き継がれません。

法人と個人は別人だからです。

このように、法人化するだけで最大2年間、消費税の免除期間を延ばすことが可能です。

先ほどの例で言うと、40万円×2年間=80万円浮くわけです。

免税期間を最長にするための法人化時の注意点

免税期間を2年間使うためには、いくつかの注意点があります。

資本金を1,000万円未満で設立する

資本金1,000万円以上で設立してしまうと、2年前の売上がゼロであっても、設立初年度から消費税を支払う義務が発生します。

特別な理由がない限り、資本金は1,000万円未満(9,999,999円以下)で設立するのが無難でしょう。

設立初年度の上半期の給料の合計を1,000万円以下にする

設立初年度の上半期(設立してから半年間)の売上・給料がともに1,000万円を超えてしまうと、

- 1年目は免税だけど

- 2年目からは消費税課税(2年前の売上はゼロなのに)

となります。

売上が最初の半年間で1,000万を超えそうなら、自分に払う給料の金額で調整しましょう。

(1期目を7ヵ月以下の短期間にすれば、共に1,000万円超えていてもセーフ…というケースもあったりはしますが)

2023年から始まるインボイス制度との関係

2019年10月から消費税増税&軽減税率が始まるのは皆さんご存知かと思いますが、2023年10月からは「インボイス制度」というものも始まります。

インボイス制度とは

現状では、消費税が免除されている人であっても、請求書には消費税を上乗せして受け取っているはずです。

受け取っているのに払う義務がない、つまり預かりっぱなしで済んでいるわけですから、免除されている人にとっては、消費税は実質的に儲けです。

ですが、インボイス制度が始まると、免除されている人は消費税分を受け取れなくなります。

例えば、1,000万円の売上であれば、2023年9月までは10%を上乗せして1,100万円受け取れていたのに、

2023年10月からは、1,000万円しか受け取れなくなります。

正確に言うと、消費税の支払いを免除されている人は、「請求書に消費税分を載せられなくなります」。

実質10%の売上ダウン。年間トータルで考えると、結構な痛手になりそうです。

フリーランスの法人化との関係

フリーランスが消費税の悩みから法人化を考える場合、当然売上が1,000万円を超えているor超えそう、つまり消費税の免除期間を延ばすことを考えているはずです。

そもそも消費税の支払いが免除されることのメリットは、「預かった消費税を、支払うことなく、そのまま受け取れること」です。

先ほどの例で言うと、1,000万円の売上に対する10%、100万円の消費税は、本来は国に支払うべき消費税。

ですが、免除されている人は、国に支払うことなく、100万円を自分のものにできるわけです。

2023年10月からは、「請求書に消費税分が載せられない=そもそも消費税を受け取れない」わけですから、100万円の消費税は支払わなくて済む代わりに、受け取ることもできません。

こうなると、法人にして免除期間を伸ばすメリットはなくなります。

フリーランスのままで税込売上1,100万円で消費税を100万円払うのと、法人化して売上1,000万円で消費税は免除。プラマイゼロになるからです。

(むしろ、簡易課税制度がある以上、課税事業者のほうが得、まで考えられます)

「法人化で消費税免除で得」が使えるのは、2023年の10月までだと考えておきましょう。

まぁ3ヵ月は大目にみて2024年からだとすると、2022年~2023年頭までに法人化すれば、ギリギリ消費税免除の恩恵を受けられます。

[編集後記]

月曜から急性胃腸炎(多分ノロ)で家族3人全滅でした…。

40度出るわ、上から下から止まらないわ、ブログも更新できないわ、予定していた家族旅行はキャンセルだわ…で大変でした。

今日から気を取り直して更新します。

先週金曜日は、午前中カフェで仕事をした後、午後は都内でとあるコンサルティングを受けてきました。

じっくり相談させていただき、今後の仕事の方向性が固まりました。色々動いてみようかと。

土曜日は午前中娘と公園で遊び、午後は仕事。夜はマリオカートの大会(2回戦負け)(定位置)(引退しろ)(センスがない)。

日曜日は午後からクライアントの月次訪問。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。