高額特定資産を取得した場合の制限について解説してみます。

この記事のもくじ

高額特定資産とは

高額特定資産とは、

- 棚卸資産or調整対象固定資産で

- 一の取引単位にかかる金額が1,000万円以上のもの

です。

金額は税抜で判定し、引取運賃などの事業共用費は含めません。

調整対象固定資産とは?

棚卸資産以外の資産で、税抜金額が100万円以上のもの

3年縛りって何?免税事業者になれない・簡易課税ができない

一般課税の適用を受ける課税期間に、高額特定資産を取得した場合には、次の2つの縛りを受けます。

- 免税事業者になることができない

- 簡易課税制度の適用を受けることができない

縛りの期間は、①②いずれも3年間です。

この縛りをひとことで表現すると「一般課税での申告を3年間続けなさい」というです。俗に「3年縛り」と呼ばれています。

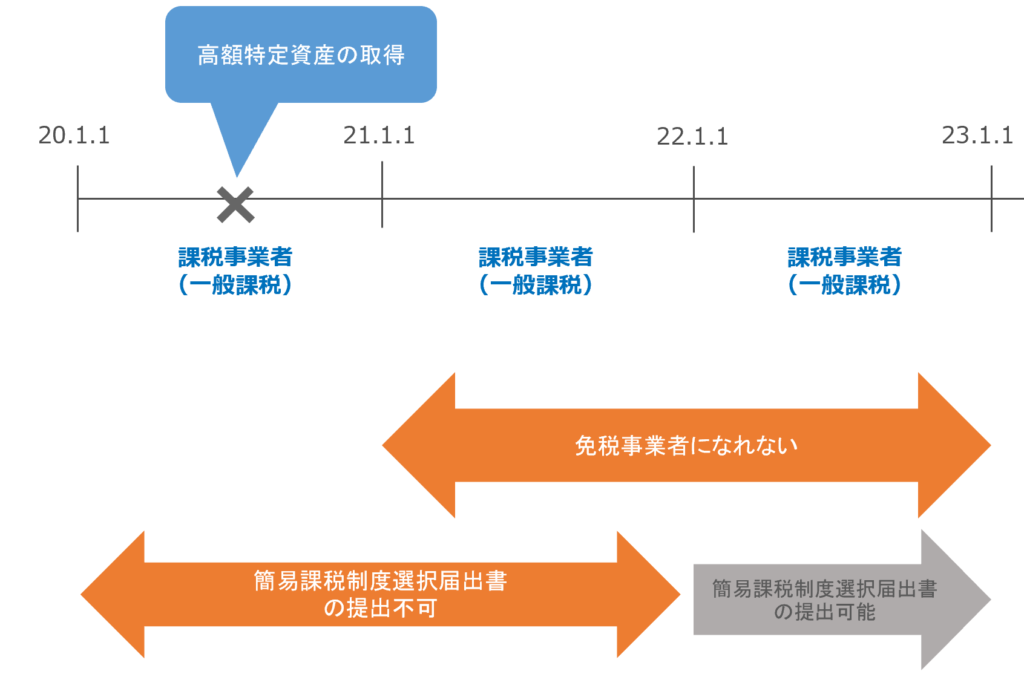

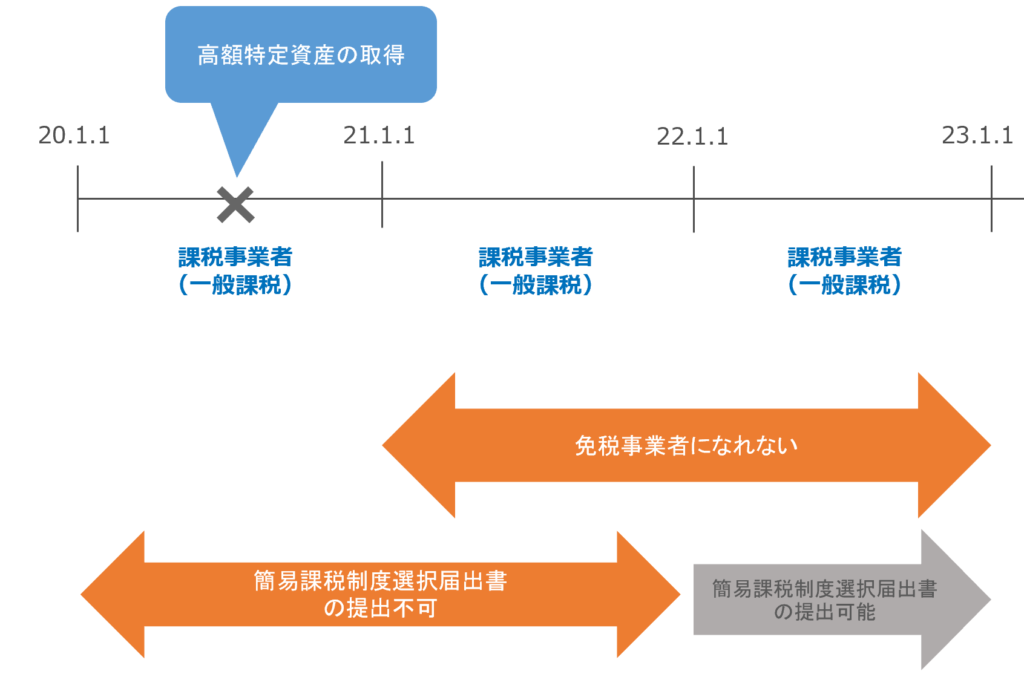

時系列でざっくり図解にすると、次のようになります。

この縛りは、

- 多額の設備投資をして消費税の還付を狙う

- 還付されたらすぐに免税事業者に戻る(or簡易課税で納税額を減らす)

といった還付スキームを封じ込めるために作られました。

…さて、ここまででざっくり解説は終わりです。

ここから下は正直、当ブログの想定読者の方が理解する必要はない部分ですが…興味のある方もいるかもしれませんので、ひととおり記述します。

誤解が生じない範囲内でできる限りわかりやすく書こうと思いますが、正直カバーしきれないので、かならず条文をあたっていただければ。

-----スポンサードリンク-----

補足①:簡易課税制度との関係

「3年間、簡易課税制度の適用を受けることができない」と先述しましたが、

正確には「高額特定資産を取得した課税期間の初日から2年間は、簡易課税制度選択届出書を提出することができない」ということです。

以下条文まま

高額特定資産の仕入れ等の日の属する課税期間の初日から、同日以後三年を経過する日の属する課税期間の初日の前日までの期間

-----スポンサードリンク-----

先ほどの図解の場合、22.1.1-12.31の期間に簡易課税制度選択届出書を提出することで、23.1.1~の課税期間から簡易課税制度の適用を受けることができます。

(簡易課税制度選択届出書は、適用を受ける課税期間の開始日の前日までに提出する必要があるため、23.1.1~からの適用になります)

また、以下のようなケースもあるかもしれません。

- 高額特定資産を取得した課税期間以前に、簡易課税制度選択届出書を提出済

- 取得した課税期間は、基準期間の課税売上高が5,000万円超=一般課税

- 次の課税期間は、基準期間の課税売上高が5,000万円以下=簡易課税

高額特定資産の縛りは、「簡易課税制度が適用できない」ではなく「簡易課税制度選択届出書の提出ができない」ですから、こういうケースも考えられるわけです。

補足②:自己建設高額特定資産

高額特定資産と似たものに、「自己建設高額特定資産」というものもあります。

自己建設高額特定資産とは、自ら建設・製造をした資産で、建設費用(材料費や経費)の累計額が1,000万円以上のものです。

超ざっくりですが、高額特定資産と同じ縛りを受けると考えていただければ。

補足③:「3年間」の意味

「3事業年度」「3課税期間」ではなく「3年間」であることに注意が必要です。

例えば設立第1期が12か月未満で高額特定資産を取得した場合、縛りが4課税期間にまたがることがあります。

(課税期間の短縮で対応する等が考えられます)

補足④:届出書の提出

「高額特定資産」を取得した場合で、基準期間の課税売上高が1,000万円以下の場合には、

「高額特定資産の取得に係る課税事業者である旨」の届出書を提出する必要があります。

国税庁:高額特定資産の取得に係る課税事業者である旨の届出手続

補足⑤:改正

令和2年度改正により、高額特定資産について以下の適用を受ける場合にも、縛りの対象となりました。

- 課税事業者となった場合の棚卸し資産の調整措置の適用受ける場合

- 居住用賃貸建物に係る仕入税額控除の制限の適用を受けた場合

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。