フリーランスには定年がありませんから、働こうと思えば何歳まででも働けます。

しかしそれと同時に退職金もないですし、もしもの時の備えは必要です。

将来の備えをしつつ節税ができる制度、小規模企業共済を紹介したいと思います。

この記事のもくじ

小規模企業共済のススメ

どういう制度?

ざっくりと説明すると「節税をしながら、利回りの良い退職金の積み立てができる」制度です。

掛金は月千円~7万円の範囲内で、500円刻みで設定できますから、自分のお財布事情や所得と相談して決めることができます。

積み立てた金額(払った掛金の額)は、その年中に払った全額が所得から差し引かれる(経費を払った、とほぼ同義です)ため、その分所得税と住民税の節税になります。

同時にその積み立てた金額は、退職金として将来受け取るときは少し増えて返ってきます。

節税にもなる、利回りが良い退職金。1粒で2度美味しい。

どれくらい節税になるの?

同じ掛け金でも、所得が多いか少ないかによって節税金額は変わってきます。(税率が異なるためです)

上の画像から、所得金額が800万の方が月3万円積み立てれば、所得税住民税の合計で年間120,500円節税になることがわかります。

ポイントは、120,500円節税しながら、3万円×12ヵ月=36万が退職金の積み立てになっているということ。しかも積み立てた退職金は、最大で利回りが120%になって返ってきます。

銀行に預けても利息はいくらにもなりませんから、こちらのほうがお得です。

※国保の金額は減りません。

退職金をもらった時はどうなるの?

解約時=退職時には、今まで積み立てた金額に応じた共済金(退職金のイメージで大丈夫です)を受け取ることになります。

-----スポンサードリンク-----

もちろんお金をもらうわけですから、ここには税金が課されるわけです。が、退職金というのは、非常に税制面で優遇されています。

具体的に言うと…

20年働いて退職金が800万円なら、1円も税金を払う必要はありません。

30年働いて退職金が1500万円でも、1円も税金を払う必要はありません。

30年働いて退職金が1600万円なら、50万円に対して税金が課されるだけです。

これは共済金を一括で受け取ったケースです。

年金払いで受け取るケースもありますが、一時金とはまた違った税法の取り扱いになります。ただ、こちらも優遇されています。

シミュレーションしてみた

前提条件:28歳で独立と同時に小規模企業共済に加入し、仕事を辞める65歳まで毎月2万円(年間24万円)を積み立てていた。所得金額は毎年500万円だった。

するとこうなります。

①…貰える退職金の金額です。加入していた37年間で払い込んだ掛け金の合計額は888万円なので、だいぶ増えてます。37年も働いているため、この退職金に税金は課されません。

②…所得税と住民税合わせて、毎年73000円の節税になります。

③…節税効果&退職金が増えた効果を合わせると、積み立てた金額の利回りは175%になってます。

④…共済金は、分割して受け取ることもできます。これだと「退職所得」ではなく「公的年金等の雑所得」となります。この場合も退職所得と同じく税制面で優遇されています。

注意点

ここまで良いことばかり書いてきましたが、それなりに注意すべきポイントもあります。

-----スポンサードリンク-----

20年未満だと元本割れ

掛け金を納付したのが20年(240ヵ月)未満だと、貰える退職金の額は、掛け金に対して元本割れになります。

上記で説明した通り、所得税と住民税の節税効果が毎年あるため、これだけで一概に損とは言えませんが…

基本的には20年以上継続して積み立てるんだ!という意識を持っておいてください。

退職所得扱いになる為には条件がある

上記で、退職金は税制上優遇されている、って話をしました。

しかし、税務上退職金として取り扱われるのは…

事業を完全に廃止した場合・法人が解散した場合・65歳以上の方が任意解約をする場合・65歳以上の方で180ヵ月以上掛け金を払い込んでいる場合、等といった場合のみです。

例えば「65歳未満の方が、事業を廃止する前に解約した」のようなケースだと、「退職所得」ではなく「一時所得」になってしまいます。

これだと税制上の優遇どころか、かなりの金額に課税されるので注意してくださいね。

「20年未満だと元本割れ」とセットで抑えておいてください。

掛け金の金額設定はシビアに

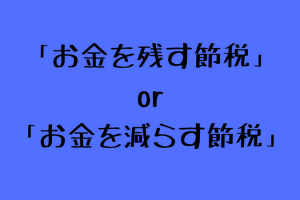

節税にも色々ありますが、この制度は「お金を払う節税」です。

このタイプの節税は、払った金額以上に税額が減ることは基本的にありません。

お金を残したい、有効活用して少しでも税金を減らしたい、という理由でする節税で、手元の資金がカツカツになっちゃった~なんてことになったら本末転倒ですよね?

所得がある程度出てきた方が余裕のある範囲内で利用すべき制度です。

「ちょっとこれじゃ少ないかな?」くらいの控えめな感覚でちょうどいいですよ~。

補足

加入できる人・できない人

フリーランスの記事ですけど、会社の役員も加入できます。

会社員しながら副業でちょっとした事業してます、みたいな方は加入できません。

事業の種類によって、従業員数が5人以下とか20人以下とかの制限があります。

従業員人数の制限はあくまでも共済加入時点で判定するため、事業が拡大して人数が増えた場合でも共済契約は継続できます。

したがって、加入するなら早めのほうがいいでしょう。

掛け金の払い方

掛け金は口座振替で支払います。

月払い、半年払い、年払いがありますが、月払いを選択される方が多いです。

1年分までの掛け金の前払いなら、払った年の所得から引けます。

その場合、少しだけ掛け金が割引にもなります。※来年のことは読みにくい、手間とリターンが合わない等の理由から、個人的にはあまりオススメはしていませんが…

もしもの時の備えにもなる

今まで積み立てた金額の7~9割の範囲内で、借入をすることもできます。

備えにはなりますが、この制度は使わなくて済むように頑張りましょう。

法人成りした場合

フリーランスから法人成りした場合、その法人の役員となり、かつ、その法人が加入条件を満たしていれば、共済契約を継続できます。

詳しくはコチラ:(平成23年1月以降加入)個人事業を法人に変更した(法人成り)

まとめ

フリーランスの方には必ずと言っていいほどオススメしている制度です。

ポイントは、無理ない金額・今後何年仕事を続けるのか。この2点です。

資金繰りが厳しくもならない&節税効果が大きい&将来の備え、の3点のバランスから、その人にとって最適な金額を決めたいところです(掛け金は加入後変更することもできます)。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。

[…] フリーランス(個人事業主)の節税&退職金には小規模企業共済。 […]