前回、「消費税は、消費者が負担して、事業者が納める税金」と解説しました。

消費税の仕組みと、計算・申告・納税の流れを図解でわかりやすく解説

ですが、すべての事業者に消費税の納税義務があるわけではありません。売上が1,000万円以下のような規模の小さい事業者は、納税義務が免除されているのです。

今回の記事では、

- 売上1,000万円以下の小規模事業者は、納税義務が免除されている

- 売上1,000万円以下でも、消費税を納めなければならない会社

- 消費税の納税義務判定フローチャート

といった内容について解説していきます。

この記事のもくじ

1:基準期間の課税売上高が1,000万円以下の事業者は、免税事業者となれる

「売上が1,000万円を超えたら消費税を納めなければならない」と聞いたことがある方も多いかと思います。

それをもう少し正確に表現すると「事業者は原則として消費税を納める義務があるけど、基準期間の課税売上高が1,000万円以下の事業者は、納税義務が免除されている」ということになります。

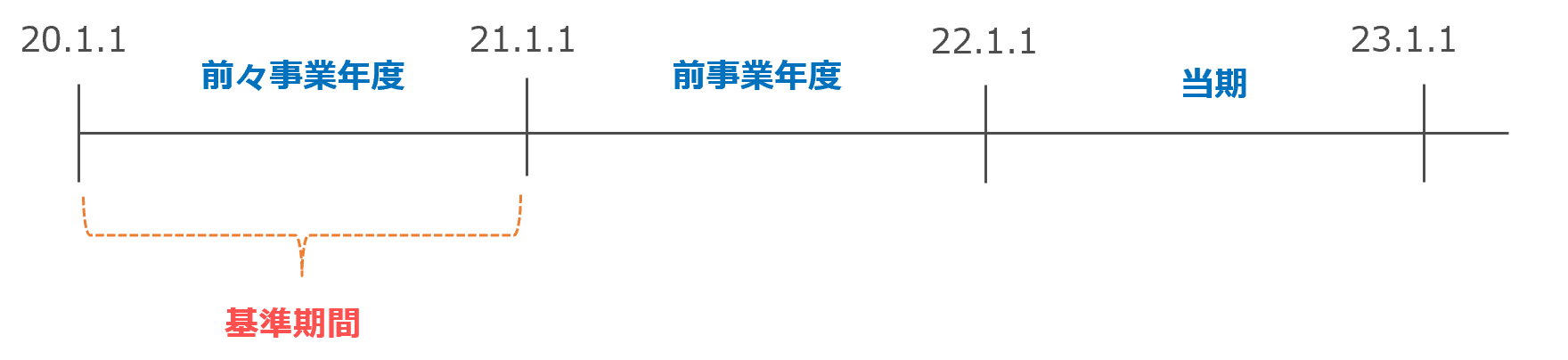

基準期間とは、個人の場合は前々年。法人の場合は前々事業年度のことです。

つまり、「2年前の課税売上が1,000万を超えているかどうか」で今年の納税義務が決まるのです。今年の売上の金額にかかわらず、です。

例えば、当期の売上が1億円あったとしても、基準期間の売上が500万円であれば、当期は消費税を納める必要はありません。逆に、当期の売上が800万円しかなくても、基準期間の売上が2,000万円であれば、消費税を納める必要があります。

| 前々事業年度の売上 | 当期の売上 | 納税義務 |

| 2,000万円 | 800万円 | あり |

| 500万円 | 5,000万円 | なし |

まずはざっくりと「2年前の売上が1,000万円を超えていたら、消費税を納めなければならない」と押さえておきましょう。

2:基準期間の売上が1,000万円以下でも、納税義務を負う場合がある

基準期間の売上が1,000万円以下の事業者について納税義務が免除されているのは、「小規模な事業者の税負担、事務負担を軽減すべき」というのが趣旨です。

ですから、以下のような事業者はその趣旨から外れるため、基準期間の売上が1,000万円以下であっても、納税義務を免除しないこととなっています。

2-1:特定期間の売上と給与支払額が1,000万円を超える場合

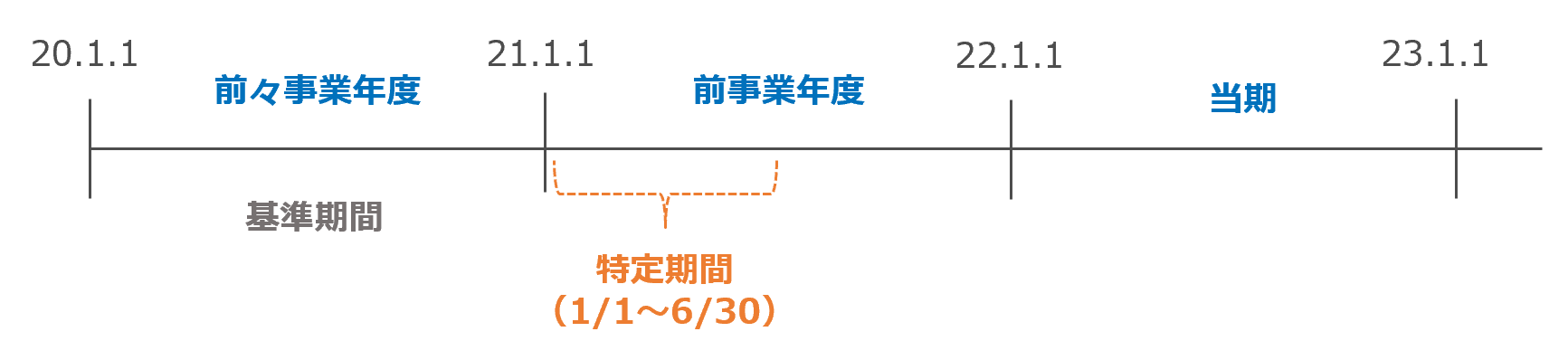

特定期間とは、個人の場合は前年の1月1日~6月30日。法人の場合は前事業年度の期首から6ヵ月の期間です。

この「特定期間」の売上高と給与支払額の両方が1,000万円を超えている場合には、基準期間の売上が1,000万円以下であっても、課税事業者となります。

ざっくり表にまとめると、次のようになります。

-----スポンサードリンク-----

| 前々事業年度の売上 | 特定期間の売上 | 特定期間の給与支払額 | 納税義務 |

| 500万円 | 2,000万円 | 1,500万円 | あり |

| 500万円 | 800万円 | 2,000万円 | なし |

| 500万円 | 2,000万円 | 800万円 | なし |

基準期間の売上が1,000万以下であることを確認したら、次に特定期間の売上と給与を確認することを忘れないようにしましょう。

-----スポンサードリンク-----

給与等支払額に含まれるもの…役員報酬、給与、賞与

含まれないもの…非課税通勤費、未払の給与、退職手当

2-2:期首の資本金が1,000万円以上の新設法人

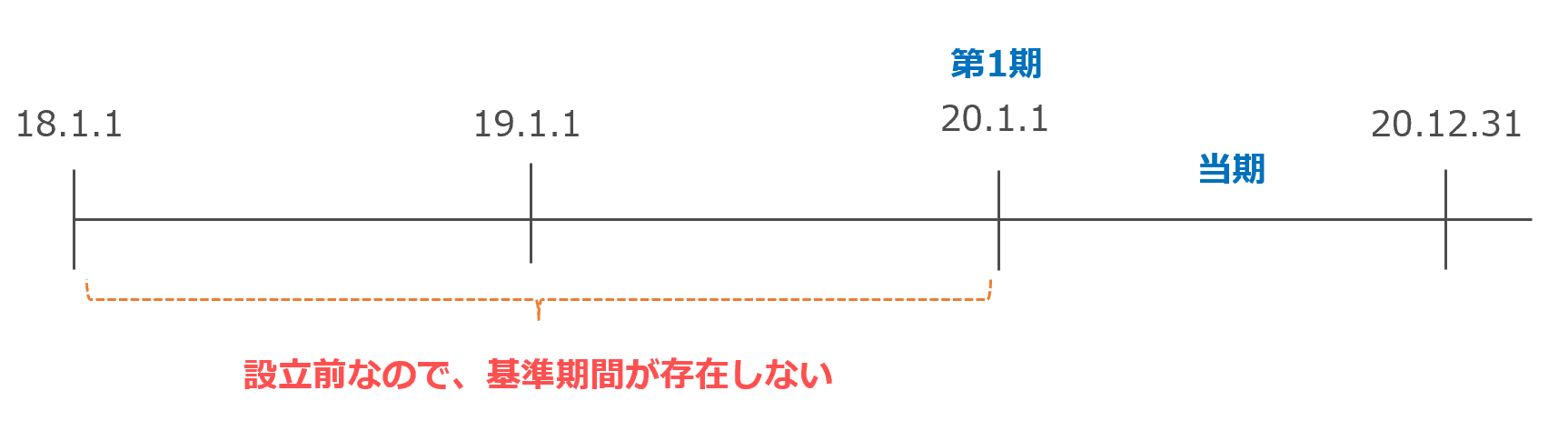

設立第1期、第2期の法人には、基準期間が存在しません。

ですので基本的には、自動的に免税事業者となる、はずなのですが…

期首の資本金が1,000万円以上の法人については、「小規模な事業者ではない」と判断され、納税義務を免除しない=課税事業者となります。

ですので、会社設立時の資本金は1,000万円未満にするのがセオリーではあります。

派遣会社などのように「資本金2,000万円以上じゃなきゃならない」というケースは仕方ありませんが。

「期首」の資本金が1,000万円かどうかで判定しますので、例えば900万円で設立して期中に100万円増資した場合は、1期目は免税事業者となり、2期目は課税事業者となります。

1期目の期中に減資をして2期目から免税にするケースもあります。

2-3:課税事業者選択届出書を提出した場合

免税事業者であっても、「課税事業者選択届出書」という書類を提出することで、あえて課税事業者になることもできます。

たとえば、不動産投資をする場合、1期目で多額の設備投資が発生する場合などは、

「払った消費税 > 受け取った消費税」となりがちで、その差額は申告をすると還付されます。

その消費税の還付を狙い、あえて自ら課税事業者を選ぶケースがあるのです。

注意点は、以下の2つです。

- 最低でも2年間は免税事業者になれない

- その2年間に100万円以上の資産を購入した場合、さらに1年間免税事業者になれない(3年縛り)&簡易課税制度も選択できない

(還付申告をご自分でされる方はなかなかいないと思いますが、念のため)

2-4:特定新規設立法人に該当する法人

大きな会社(売上が5億円超)のグループ会社については、新設法人であっても、納税義務が免除されません。(超ざっくり)

税理士以外は気にする必要はないと思います。。

2-5:高額特定資産を取得した場合、自己建設高額特定資産の建設をした場合

1,000万円以上の資産を取得した場合、3年間は免税事業者になれず、簡易課税制度も選択できません。

こちらも税理士以外は気にする必要はないかと。。

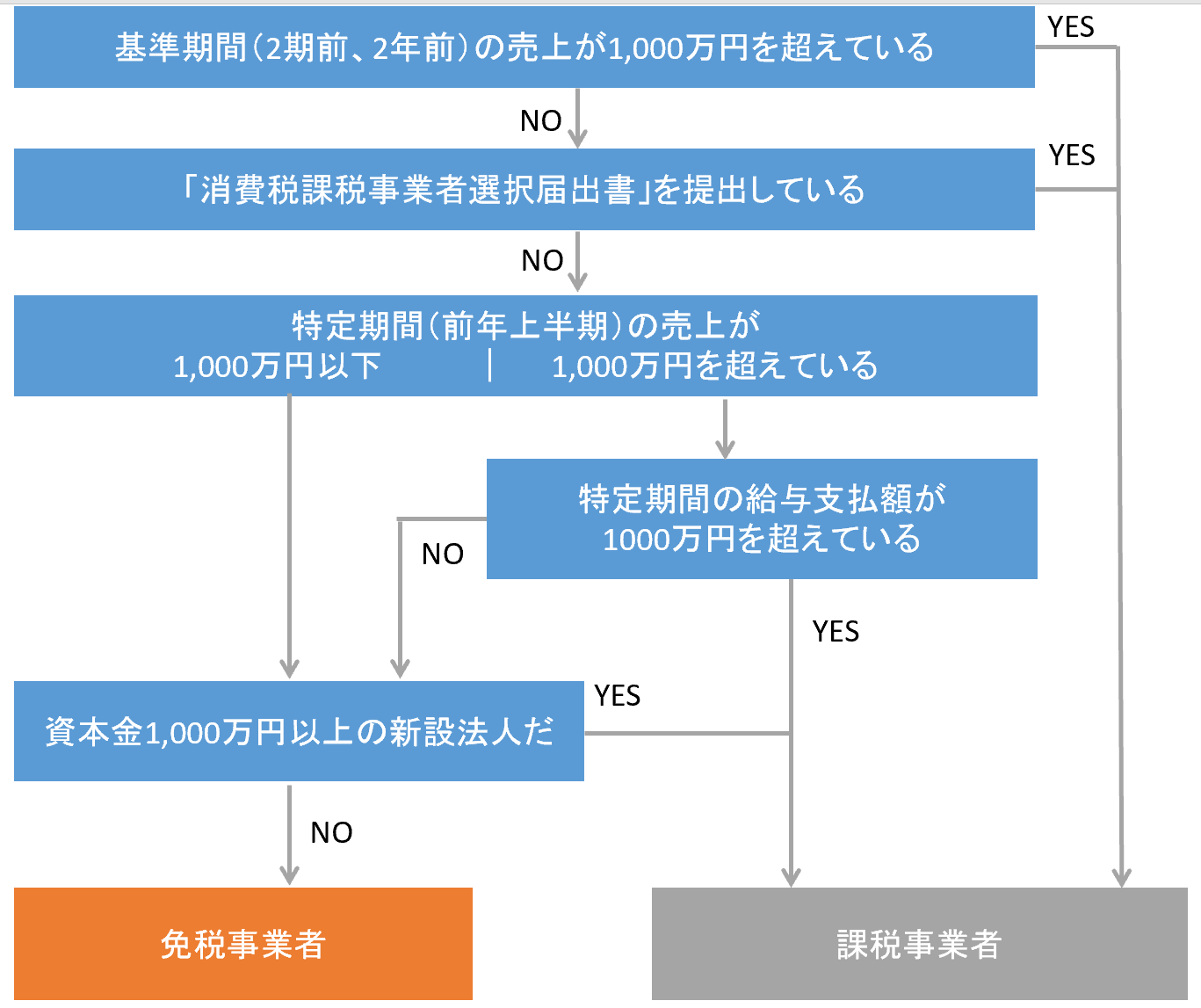

3:判定フローチャート

「今年の自分が消費税の課税事業者なのか、免税事業者なのか」を判定できるフローチャートを作ってみました。

(「税理士以外は気にする必要はない」と書いた制度については省略しました)

参考になれば幸いです。

4:補足・注意点・用語解説

4-1:法人で基準期間が1年未満の場合

法人の設立1期目などは基準期間が1年未満になることがありますが、その場合には売上を12か月に換算して計算します。

500万×12ヵ月/3ヵ月=2,000万円>1,000万円

課税事業者に該当

※個人事業主の場合には年換算はしません。

4-1:1,000万円の判断は税抜?税込?

基準期間の売上が1,000万円を超えているかどうかは、原則として「税抜の売上金額」で判定します。

ただし、その基準期間において免税事業者の場合には、「税込の売上金額」で判定します。

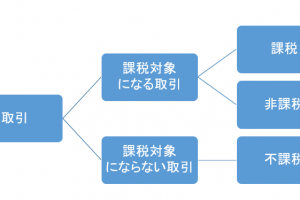

4-3:課税売上高って?

売上には、消費税が「課税」のものと「非課税」のものがあります。そして消費税の課税事業者となるのは、基準期間の「課税売上高」が1,000万円を超えている事業者です。

例えば、住宅の家賃収入は非課税となっていますので、基準期間における家賃収入が1,000万円を超えていても、消費税の課税事業者にはなりません。

課税、非課税等の区分については、以下の記事で詳しく解説しています。

消費税の課税区分、課税・免税・非課税・不課税の違いを理解しよう

4-4:課税事業者

消費税を納める義務のある事業者です。

4-5:免税事業者

消費税の納税を免除されている事業者です。

4-6:インボイス制度

2023年10月1日からインボイス制度が始まるため、あえて課税事業者を選択する小規模事業者も増えてくると思われます。

5:まとめ

消費税の納税義務は、基本的に以下の2つで判定します。

- 基準期間の課税売上高が1,000万円を超えているか

- 特定期間の課税売上高or給与支払額が1,000万円を超えているか

消費税は納税額も多額になりがちですので、納税義務判定を誤ってしまうとダメージが大きいです。少しでも不安があれば税理士に相談することをオススメします。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。