青色申告をするために必要なこと、白色との違いなどについてまとめました。

この記事のもくじ

青色申告とは?

この国の所得税は、納税者が自分自身の税金を計算して申告をします。ただ、テキトーな申告されたら国は困っちゃいますよね。

国側がしっかりとした申告をして欲しいため、収入や経費についての取引の記帳や書類の保管などを納税者に求めているわけです。

そういった手間をかけてキッチリ正しい申告をする人には、税制上さまざまな特典を与えてくれます。

青色申告の要件

個人事業主(フリーランス)が青色申告をするには、税務署に「青色申告の承認申請書」という書類を提出し、一定の帳簿書類を備え付けて取引を記録し・保存しなければなりません。

申請書の提出期限

青色申告をするための申請書は、提出期限があります。次の表のとおりです。

| 申請書の提出期限 | |

| 白色→青色への変更 | その年3月15日まで |

| 新規開業の場合(1月15日までに開業) | その年3月15日まで |

| 新規開業の場合(1月16日以後に開業) | 業務開始日から2ヶ月以内 |

- 今まで白色申告をしていたが、今年から青色申告にしたい→表の一番上。3/15までに申請書を提出すれば、今年の確定申告(提出するのは来年)から青色になります。

- 1/10に開業した→表の真ん中。3/15までに申請書を提出すれば、今年の確定申告(提出するのは来年)から青色になります。

- 2/1に業務を開始した→表の一番下。業務を開始した日から2ヶ月以内に申請書を提出すれば、今年の確定申告(提出するのは来年)から青色になります。

帳簿書類の備え付け・記録

65万円控除を受けるためには、複式簿記で経理を行う必要があります。

10万円の控除は「簡易簿記」といって、家計簿のようなシンプルな帳簿でOKです。

55万円の差は大きいですから、ぜひ65万円控除にチャレンジしましょう。

それでも、簿記の知識が0だと少しハードルが高いかもしれません。そういう場合には、書類の整理だけはして他は全て税理士にお願いするかor経理の勉強をした上で税理士にアドバイスを求めるなどを考えましょう。

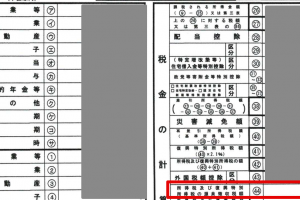

帳簿書類の保存

上記の帳簿書類や、領収書・請求書などは一定期間の保存が必要です。

-----スポンサードリンク-----

保存が必要なもの 保存期間 帳簿 仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など 7年 書類 決算関係書類 損益計算書、貸借対照表、棚卸表など 7年 現金預金取引等関係書類 領収証、小切手控、預金通帳、借用証など 7年(※) その他の書類 取引に関して作成し、又は受領した上記以外の書類(請求書、見積書、契約書、納品書、送り状など) 5年 ※前々年分所得が300万円以下の方は、5年

存在さえしていれば保管方法はテキトーでもなんとかなります。

-----スポンサードリンク-----

税務調査でみられるのは過去3年分であることが多いので、それ以前の物はすぐ取り出せなくてもいいでしょう。

保存期間を過ぎたものは破棄してしまいましょう。

青色申告は取り消される?

上記の帳簿書類の記録がデタラメだったり、保管がされていなかった場合、青色申告が取り消されることがあります。

3年前からデタラメなことをしていたことが今年になって判明した場合、3年前にさかのぼって取り消されることになります。

その場合、この3年間の申告書はすべて青色ではなく白色とみなされるため、青色申告であったがために受けられていた特典も全て取り消しになってしまいます。

白色との違い

まず、青色申告の代表的なメリットとして

- 青色申告特別控除(所得から最大65万円控除できる)

- 赤字の3年間繰越(翌3年間の黒字と相殺できる)

- 30万円未満の減価償却資産の一括経費算入

などがあります。白色だとこれらの制度の適用がありません。

中でも①の青色申告特別控除の有無は大きいです。65万円の控除を受けられると、所得税と住民税合わせて最低でも97,500円白色より税金が安くなるからです。

税率が高い方ならもっと節税効果は大きくなりますし、更に国保も安くなります。(市区町村によって異なりますが5~6万前後)

これらの特典を受けることができない分、面倒でないのが白色のメリットだったのですが…

平成26年1月1日以後は、白色申告者であっても記帳や書類の保存が義務付けられました。

これにより白色のメリットはなくなったといっても良いでしょう。

白色と青色10万控除の手間はほぼ変わりませんから、絶対に青色にすべきです。余力があれば適切な経理を行い65万控除にチャレンジしましょう。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。