会社経営者や個人事業主にとって、「税金の痛み」というのは大きなものです。

これまでたくさんの会社を見てきて、「税金を払えない会社」と「税金を笑って払える会社」の違いがわかってきました。

(実際に笑って払っているわけではなく当然ダメージはあります。「まぁ仕方ないよねw」と苦笑いしながら払うようなイメージ)

「儲かっていれば払えるし、儲かっていなければ払えない、というだけでしょ」という声も聞こえてきそうですが、「儲かっていても(決算書上利益が出ていても)税金を払えない会社」というのはたくさん存在するのです。

逆に、それほど儲かっていなくても税金をキチンと払って事業を回している会社もたくさん存在します。

税金を笑って払えるかどうかは、「儲かっているかどうか」ではなく「ちょっとした意識の違い」です。

以下、具体的に書いていきます。

「手取り=税引後」「儲け=税引後」ということを意識しているか

まず、最大の違いは、「手取り=税金を払った後の手残り」「儲け=税金を払った後の純利益」ということを意識しているかどうかです。

会社員の方から「税金を払えない」という声を聞くことはありません。

会社員は、毎月の給料から「所得税」「住民税」「社会保険料」などの税金が自動的に天引きされるからです。

そして日々の生活も、税引後の手取りの範囲内で行うしかないわけです。

年収が1,000万円で手取りが700万円なら、強制的に700万円しか使えません。

一方、会社や個人事業主は、自分で税金を計算し、自分で支払う必要があります。

支払いも「毎月、一定額」ではなく、「不定期に、ドカンと」というように変わります。

- 自動的に天引き→自分で計算、納付

- 毎月同じくらいの負担→月によって幅が大きい

という風に変わるわけです。

すると、どうなるか。

「1,000万円入ってきたら、1,000万円使ってしまう」方がたくさん出てくるのです。

税金を払うまでのタイムラグがあるため、本来の手取りは700万円なのに、1,000万円の生活レベルに上げることができてしまいます。

結果として、300万円の税金の支払いに苦しむことになります。

-----スポンサードリンク-----

会社員ではありえないことですが、こういう会社、こういう個人事業主の方、とても多いです。

対策としては、「税金をいつ・どれくらい払うか見積もっておく」ことに尽きます。

そしてその見積もり金額は納税資金として置いておき、残りで生活をしていくのです。

1,000万円入ってきたら、300万円はプールしておき、700万円を使います。

そういった判断をするためには、日々の経理が重要になります。

具体的には、毎月月次決算を行って利益状況と財政状況を把握しておくこと、納税予測を立てておくこと、資金繰りスケジュールを立てておくことが重要です。

日々の収入から税金が天引きされない独立後は、「手取り=税引後」「儲け=税引後」という意識が欠かせません。

月次決算(試算表)で、税金(法人税・消費税・源泉税)をどれくらい払うかざっくりと予測する方法

フリーランスの月次決算・納税予測入門|確定申告前に税金をいくらくらい払うか知っておこう

法人(会社)が支払う税金の種類一覧&納税スケジュール。何を、いつ払うかを知っておく

独立後の収入は不安定だからこそ、安定した生活と資金繰りが大切

フリーランスの資金繰り。手取り額は、税金・保険料・年金を払った残りだと意識する。

「消費税=預り金」ということを意識しているか

次に重要なのは、「消費税=預り金」ということを意識しているかどうか、です。

-----スポンサードリンク-----

多くの会社が一番ダメージを受けるのが消費税の納税であり、消費税は赤字であっても支払わなければならない税金です。

この「預り金」という意識がない会社は、必ず消費税の納税資金に苦しむことになります。

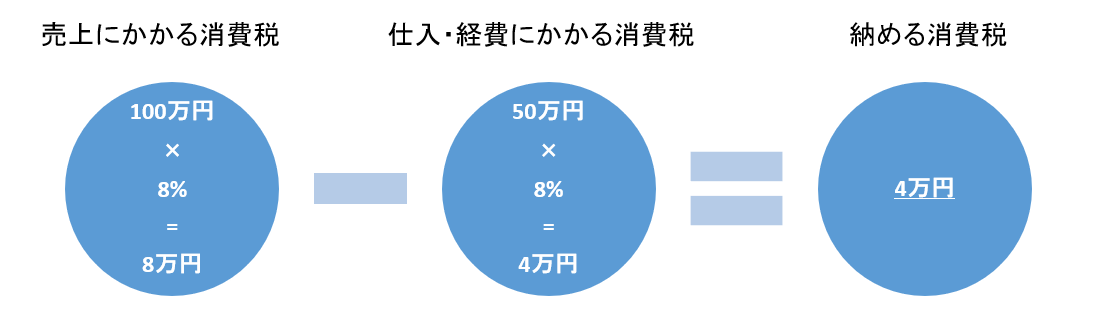

消費税の納税は、「お客様から預かった消費税」から、「支払った消費税」を差し引き、差額を納付する仕組みです。

たとえば、売上100万円で預かった8万円の消費税から、仕入50万円で払った4万円の消費税を差し引き、差額の4万円を納付します。

(8%時代の図解で解説)

理屈から言えば、この8万円の消費税は「お客様から預かった金額」ですから、実際に消費税を納めるまで使わずに取っておく必要があります。

ですが実際には、預かった消費税が運転資金に回ってしまっている会社はとても多いのです。

その原因としては、「売上」と「預かった消費税」を意識的に区別できていない、ということが言えます。

「今いくら消費税を預かっているか」「それはいつ払うのか」ということを日々意識することが大切です。

先ほどの「手取り=税引後」の話と似ていますね。

具体的には、消費税の経理方式を「税抜方式」で行い、数字を日々確認していきます。

売上100万円(税抜)、仕入50万円(税抜き)を前提にすると、

「税込方式」の場合、「売上108万円」「仕入54万円」と表現されます。

「税抜方式」の場合、「売上100万円」「仮受消費税8万円」「仕入50万円」「仮払消費税4万円」と表現されます。

税込方式だと、消費税を含めた金額で売上や仕入が表現されてしまいますが、

税抜方式であれば、売上や仕入と消費税が分けて表現されるのです。

税抜方式で経理しておけば、貸借対照表に載っている「仮受消費税」と「仮払消費税」の差額から、

現状の消費税納税額を把握することができます。

というように計算します。

この場合、4万円は納税資金としてプールしておかなければなりませんし、

日々この数字をチェックしておくことで、預かった消費税が運転資金に回ることを防ぐことができます。

まとめ

まとめると、

- 使っていいお金は「税引後」だと意識する

- 最低でも月1で経理を行う

- 売上・利益・お金の3点から数字をチェックする

- 税金を「いつ・どれくらい」払うかを予測する

- 消費税は「税抜方式」で経理する

といったことが大切になります。

前提として、「会社のお金と個人のお金を分けて考える」ことも重要になります。

会社経営者の場合、プライベートで使っていいのは毎月一定額貰える役員報酬だけです。

個人事業主の場合も、「自分の給料」を設定し、事業口座からプライベート口座に毎月一定額振り込むのがいいでしょう。

そして、そのお金が個人のお金であり、自由に使っていいお金です。

飲食店や美容室などの日銭が入る商売や、月の収入の変動が大きい場合などは、「会社のお金を個人で使ってしまう」ということが起こりがちです。

無理なく税金を払っていくために、これらのことを「意識」していきましょう。

[編集後記]

昨日は、一日中こもって勉強。美容室にも行きました。

最近娘が絵本を読んだり歌を披露してくれます。

「お山座り」で見続けることを強制されますが。

(今は体育座りって言わないんですかね)

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。