フリーランス(個人事業主)が法人成りするタイミングについては、書籍でもネットでもたくさん語られています。

ただ、ちょっと具体性や根拠が弱かったり、書いてあることがまちまちだったりするので、僕なりの結論を記事にしました。

ポイントは、

- 売上が毎年1,000万円を超えているか

- 利益(所得)が毎年500万円を超えているか

の2つです。

事業拡大のしやすさ、信用性などは一切考慮していません。

目安①:売上1,000万円を超えたら法人成り

まず、一つ目のタイミングとしてよく言われるのが、「売上が1,000万円を超えたかどうか」。

これは、売上が1,000万円を超えると、2年後から消費税を払う必要が出てくるためです。

売上が1,000万円を超えたら、消費税を払う必要がある

今年の売上が1,000万円を超えた場合、2年後から消費税を払います。

例えば、2018年の売上が1,500万円なら、2020年は消費税を払います。800万円なら、払う必要はありません。

2018年の売上が1,500万円で、2019年が900万円の場合は、2020年は消費税を払い、2021年はまた払う必要がなくなります。

ポイントは、あくまで2018年の売上が1,000万円を超えていたかどうか、です。

2020年の売上が500万円まで落ち込んでいたとしても、その500万円に対しての消費税を払うことになります。

消費税はどれくらい払うのか?

例えば、売上が1,000万円、経費500万円だった場合は、40万円の消費税を払います。

(サービス業なら30万円で済んだり、小売業なら15万円で済んだりする特例もありますが)

売上が1,500万円、経費が700万円なら、64万円まで増えます。

この負担は非常に重たいものです。

※税率8%で計算してます

法人成りすれば、最大2年間消費税の支払いを遅らせることができる

法人成りすれば、2年間は消費税を払わなくて済みます。

図解にしてみました。

2018年の売上が1,500万円だった場合、個人事業主のままだと、2020年は消費税を払う必要があります。

ですが、2019年の年末~2020年の年始あたりに法人成りしたとすると、2020年は、個人・法人ともに消費税が発生しません。

個人・法人それぞれ、

-----スポンサードリンク-----

- 個人:2020年はすでに個人事業主として仕事をしていないので、そもそも消費税が発生していない

- 法人:2018年の売上はゼロ(法人設立したのが2019年)なので、消費税を払う必要がない

という理屈です。

同じ理屈で、法人にとっては2019年の売上もゼロ。2021年も払う必要はありません。

結論として、法人にしてから2年間は消費税がかかりません。

法人成りすることで、最大2年間、消費税の支払い義務を先延ばしにできます。

基本的には設立してから2年間は消費税を払う必要がありません。が、

資本金1,000万円以上で設立した場合は、1年目から払う必要がありますし、

設立後半年間の売上・給与が共に1,000万円を超えた場合は、2年目から払う必要があります。

1,000万円を超えたり超えなかったり、という場合は「うーん」という感じですが。

毎年1,000万円を超える場合には、法人成りで2年間消費税から逃げられるのは大きなメリットでしょう。

上記の売上1,500万円の例でいうと、64万円×2年間=128万円を払わなくて済むわけです。

目安②:利益(所得)が500万円を超えたら法人成り

2つ目のタイミングとしてよく言われるのが、「利益(所得)がいくらか」です。

400万円と書いてあったり、500万円だったり600万円だったり。書籍やサイトによりまちまちですが。。

僕は、最低ラインが500万円だと思っています。

税率の単純比較には意味がない

「利益が~万円くらいになったら法人を検討しましょう」

よく見かける文章です。

これは、所得税の税率が、所得によって5%~45%と大きく変動すること。

それに対し、法人税の実効税率が、利益800万円までは約23%で固定されていることを理由としていることが多いです。

しかし、法人と個人の税率の単純比較には、あまり意味がありません。

- 国保・国民年金から、健康保険・厚生年金へ

- 法人成りすると、自分の給料が経費になる

- 法人成りすると、給与所得控除という制度で個人の税負担が減る

- 従業員はいるのか

- 生活費がいくら必要か

- 今後の事業の見通し

など、様々な要因を考慮しないと、本当の意味での比較はできません。

同じ利益の額でも、これらの前提条件が1つでも違えば、結果は変わります。

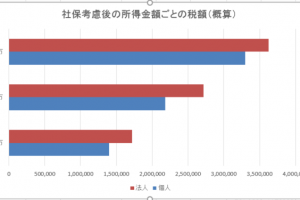

いくつかのサンプルでシミュレーションをしてみましょう。

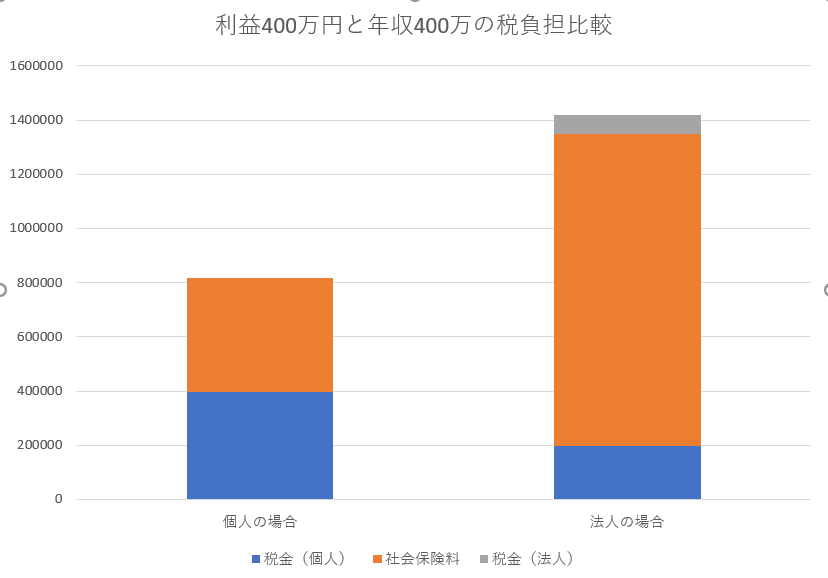

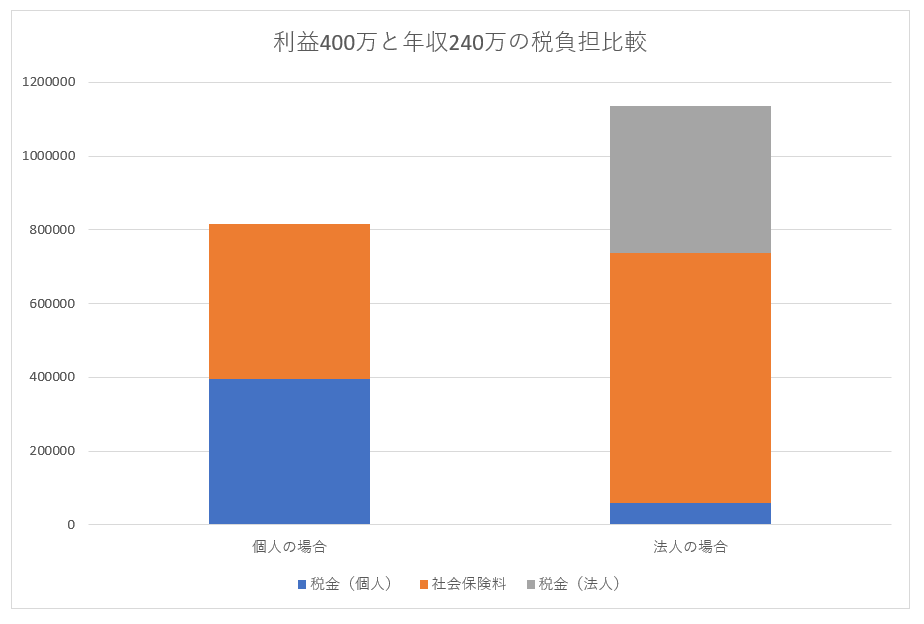

利益が400万の場合

30歳・扶養親族1人・従業員無し、の平均的なフリーランスが、利益400万円だった場合で考えてみましょう。

法人成り後、利益と同じだけ給料を出す=年収400万円にした場合は、こうなります。

左のグラフが個人、右が法人の場合の負担額です。

青が個人にかかってくる税金、グレーが法人にかかってくる税金、オレンジが社会保険料。

-----スポンサードリンク-----

社会保険料は、個人事業主の頃は国保と国民年金。法人成り後は健康保険と厚生年金に変わります。

法人成り後、青の税金(所得税・住民税)の負担は減りますが、オレンジの社会保険料の負担が大幅に増えています。

合計では、60万円近くの負担増になってしまいます。

社会保険料の負担は給料の額によって決まるので、給料の額を極端に下げてみましょう。

年収240万円=月20万円にします。

先ほどよりは差が縮まりましたが、それでも40万円くらい、個人事業主のままのほうがトクです。

給与の額をさらに下げれば、社会保険料も月2万円程度に抑えることも可能ですが…

給料が20万円の時点で、手取りは17万円弱。これ以上、給料を下げるのは現実的ではないでしょう。

結論として、個人事業主としての利益が400万円くらいの場合、法人化は不利だ、と言えます。

社会保険の負担についての詳しい解説は、以下の記事を参考にしていただければ。

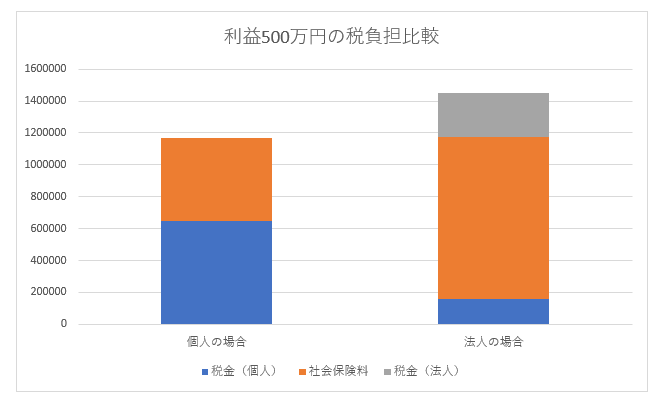

利益が500万円の場合

では、利益が500万円で、法人成り後の給料が360万円(月30万円)の場合はどうでしょうか。

同じく、30歳・扶養親族1人・従業員無しという前提です。

まだ、25万円ほど個人が有利ですが、利益400万円の場合と比べると、一気に差が縮まったことがわかります。

このくらいの負担の差であれば、

- 将来厚生年金を受け取れる

- 法人でしかできない節税がある

といったメリットを考慮すると、むしろ法人のほうが有利だとも言えます。

「給料30万円じゃあなぁ…」と思われるかもしれませんが、あくまで最低ラインだと考えて頂ければ。

このケースで年収500万円に設定してしまうと、また明らかに個人が有利になってしまいます。

利益が600万、800万と増えていけば、自分の給料も増やしやすくなりますし、さらに法人有利になりやすくなります。

ちなみに、給料30万円の場合の手取りは、25万円ちょっと。

やはり、これ以上減らすのは現実的ではないでしょうね。

一人事業の場合、法人成りを検討する最低ラインは、毎年利益が500万円出ていること、と結論付けたいと思います。

従業員を雇っている場合

上記のシミュレーションは、あくまでも自分ひとりだけで仕事をしている場合。

従業員を雇っている場合には、注意が必要です。

個人事業主の頃は、雇っている従業員が少なければ社会保険に加入しなくて済みますが、法人にすると必ず社会保険に加入します。

ご存知の通り、社会保険は会社と従業員で負担を折半します。

仮に、給料30万円の従業員を3人雇っていたとすると、月に12万円ほど会社が負担することになります。

事前に、会社の負担額がいくらくらいかを把握しておくことが大切です。

副業がある場合

不動産収入などの副業がある場合や、逆に、本業(例えばサラリーマン)をやりながら副業で法人化を検討するようなケース。

この場合、個人・法人で所得を分散されるため、法人成りが有利になりやすいです。

シミュレーションは少し難しくなりますが。。

会社と個人で事業を分ける場合

会社と個人とで別々の事業する場合もあるかもしれません。

例えば、税理士。

税理士は、基本的に個人事業主として仕事をすることになります。

なので、僕は仕方なく、個人で税理士・法人はそれ以外、と分けています。

面倒くさいので、法律が変われば法人一本にしたいところですが。

この場合も、所得が分散されることになります。

結論・まとめ

一般的なフリーランスが、法人成りを検討し始めるべき条件は、以下の通りです。

どっちかでも良いですが、両方だとより強い根拠になります。

- 売上が毎年1,000万円を超える

- 利益が毎年500万円を超える

「法人成りが絶対に有利になる条件」ではなく、一般論としての「法人成りを検討し始める最低条件」であることをお忘れなく。

「絶対に有利になる条件」は、人それぞれ異なるため、個別的なシミュレーションが必要です。

個別的なシミュレーションは、単発コンサルティングで対応させていただいています(サラッと宣伝)。

[編集後記]

昨日は、僕にしては珍しくマルチタスクでした。

中間申告をまとめたり、決算前の検討をしたり、税務署からの問い合わせの対応をしたり、ちょっとだけお客様と打ち合わせしたり。

Appleの発表、任天堂の発表が気になった1日でした。

iPhone6sがそろそろ限界なので、10月に出るiPhone XRを買おうかなと思っています。

ニンテンドースイッチオンラインは、ユーザーが減らないか心配ですが。。ファミコンのソフトが遊べるようで、ちょっと楽しみです。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。