会社の短期的な支払能力の安全性を図るモノサシとして、「流動比率」と「当座比率」という指標があります。

今回はこの2つの指標の概要と留意点について解説していきます。

流動比率とは?

流動比率の計算方法

流動比率は、以下の算式で計算されます。

流動比率=流動資産÷流動負債

流動比率の概要について解説

流動比率は、会社の短期的(1年以内)な安全性を測る指標です。

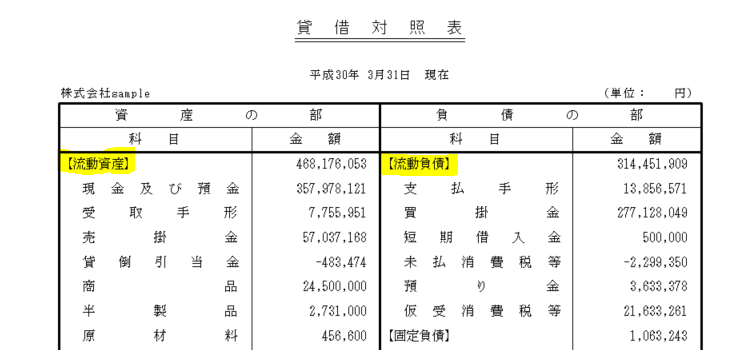

B/S上の流動資産には、

- 現金預金

- 受取手形

- 売掛金

- 商品

など、お金そのものや、1年以内にお金として回収できるものが載っています。

逆に、流動負債には、

- 支払手形

- 買掛金

など、1年以内に払わなければいけないお金が載っています。

資金繰りを考えた場合、流動資産(1年以内に回収できる金額)>流動負債(1年以内支払う金額)、という状態が望ましいですよね?

流動比率とは、1年以内に支払うキャッシュに対し、1年以内に回収できるキャッシュがどれくらいか?の比率を出す指標です。

100%を超えていれば、流動資産で流動負債をまかないきることが可能で、かつ、手元にお金が残るということです。

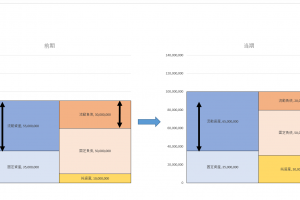

次のようなB/Sの場合、

流動負債100に対し、流動資産は150。

流動比率は150%ですから、返済するキャッシュに対して、1.5倍の回収するキャッシュがあるということになります。

1年以内に現金化できるものが150、1年以内に返済するものが100ですから、差引50が余裕資金として残ります。

何%くらいがいいのか?の目安

流動比率が高いほど、資金繰りの安全性は高いです。

-----スポンサードリンク-----

一般的には150%~を目指すべきで、200%を超えているのが理想だといわれます。^

注意点

流動比率は、安全性を測る指標としては、簡易的なものです。

流動資産には、

- 商品の在庫

- 役員貸付金

など、1年以内に現金化できるか微妙なものが含まれている場合も多く、これらの金額が大きいために流動比率が高くなっている場合は、安全とは言えません。

また、売掛金などの中に、回収できる可能性が低いものがある場合などは、それを省く必要もあります。

本当にすぐ現金化できるものはどれくらいあるのか?をチェックしましょう。

-----スポンサードリンク-----

当座比率とは?

当座比率は、会社の短期的(1年以内)な安全性を測る指標という意味では流動比率と同じです。

ですが、当座比率は、流動比率より厳しい基準となっています。

在庫の金額が大きい場合などは、当座比率を指標を使うと、より正確に安全性を測ることができます。

当座比率の計算方法

当座比率は、以下の算式で計算されます。

当座比率=当座資産÷流動負債

当座比率の概要について解説

流動比率が流動資産をベースに計算したのに対して、当座比率は当座資産をベースに計算します。

では、当座資産とは何なのかというと、流動資産の中で現金化しやすい資産のことです。

例えば、

- 現金・預金

- 受取手形

- 売掛金

- 有価証券

などです。

流動資産に含まれていた、

- 売れなければ1円も入ってこない商品

- 返済可能性が不明な役員貸付金

などを省くことによって、安全性指標としての精度は高くなっています。

在庫が多い業種などでは、当座比率を使うべきです。

何%くらいがいいのか?の目安

90%以上あれば安全、70%未満だと危険だといわれます。

流動比率・当座比率が低くても問題ない場合

流動比率150%、当座比率90%というのは、あくまで目安にすぎません。

業種や事業形態によって平均値も大きく異なるものです。

例えば、上場している電力会社や鉄道会社の流動比率は60%程度であることが多いですが、それでも安全に事業を継続していっています。

小売業や飲食業なども、流動比率が低くても問題ない業種です。

これらの業種には、日々安定してお金が入ってくる・貸倒が少ないという特徴があります。

流動資産・負債は、「1年以内」に現金化or支払をするものでしたよね。

これらの業種の流動資産は、1ヶ月程度のサイクルで入れ替わっているのに対し、流動負債は12ヶ月分が載っていますから、毎月の返済に無理は生じません。

例えば、毎月の手取りが30万円のサラリーマンが年間60万円の借金返済をしなければならない場合、流動比率は50%ですが、

30万円のうちから月々5万円を返済すると考えれば、即破綻するとは考えにくいですよね。

流動比率・当座比率を使って安全性を見るときには、

- 同業他社との比較

- 自社の過去の推移

をチェックし、

- 営業キャッシュフローがプラスかどうか

を併せて確認してみてください。

まとめ

流動比率・当座比率を使って安全性分析をするときには、

- 流動・固定の区分が正しいか

- 流動資産の中に回収できないものはないか

- 流動比率と当座比率のどちらを使うべきか

- 業界の平均は?

- 自社の過去の推移は?

- 営業キャッシュフローはプラスになっているか

これらをチェックしてみてください。

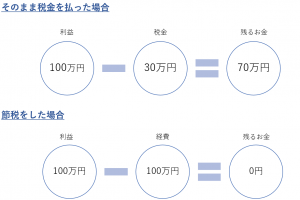

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。