税理士をしていて、クライアントからよく相談されることのひとつに「役員報酬はいくらにしたらいいですか?」というものがあります。

この質問には「いくらにすれば一番節税になりますか?」という意味を持っていることが多いと感じます。しかし、役員報酬を決めるうえで大切な要素は、税金だけではありません。

むしろ「税金の優先順位は低い」とすら思っています。

ざっくりいうと、僕は役員報酬の金額について相談された時、次の3つの要素について検討します。

- いくら欲しいか・必要か

- 経営戦略としていくら会社に残しておくべきか

- 税負担が少なくなる金額はいくらか

(①~③と数字を振ったのは、優先順位です)

僕とクライアントが実際にどうやって役員報酬を決めているか、この3つの要素を中心に解説し、手続きや注意点などについても軽く触れていきますね。

(制度や一般論ではなく、現場感覚をフルに使って書きました)

その①:いくら欲しいか・必要か

僕が最も重視しているのは、社長がいくら欲しいか?です。

実質的には会社のお金=社長のお金

中小企業の多くは、いわゆる「オーナー社長」。株主も社長自身なわけですから、実質的には会社のお金=社長のお金です。

ですから役員報酬設定は、一言でいうと「儲けたお金を、個人と会社にどうやって分けるか」という問題になります。

ですからまずは「赤字にならない範囲内で、社長がいくら欲しいか」を最重要視しています。

欲しい金額=モチベーションが維持できる金額設定に

社長は会社のことを第一に考えるものですから、「税金を払ってでも会社にお金を残しておく」ことの大切さは誰もが理解しています。

しかし、

- 利益のほとんどを内部留保して

- 法人税を払い

- 役員報酬は上がらない

これでは「なんのために働いているのか」という気持ちになっても仕方ありません。

逆に、報酬が増えればモチベーションが上がるのは、従業員も社長も同じでしょう。ですから「頑張って良かった」「来期はもっと利益を出そう」と思える金額設定をすべきです。

赤字はマズイ!事前に事業計画・利益見込みを把握しておこう

とはいえ、赤字になるのはさすがにまずい。

-----スポンサードリンク-----

極論ですが「売上見込み1,000万円しかないけど2,000万円ほしい」というのは避けた方がいいでしょうね。は

(絶対に利益が出る!という自信と根拠があれば別ですが)

ですから最低限、利益が出る範囲内で金額設定をする必要があります。

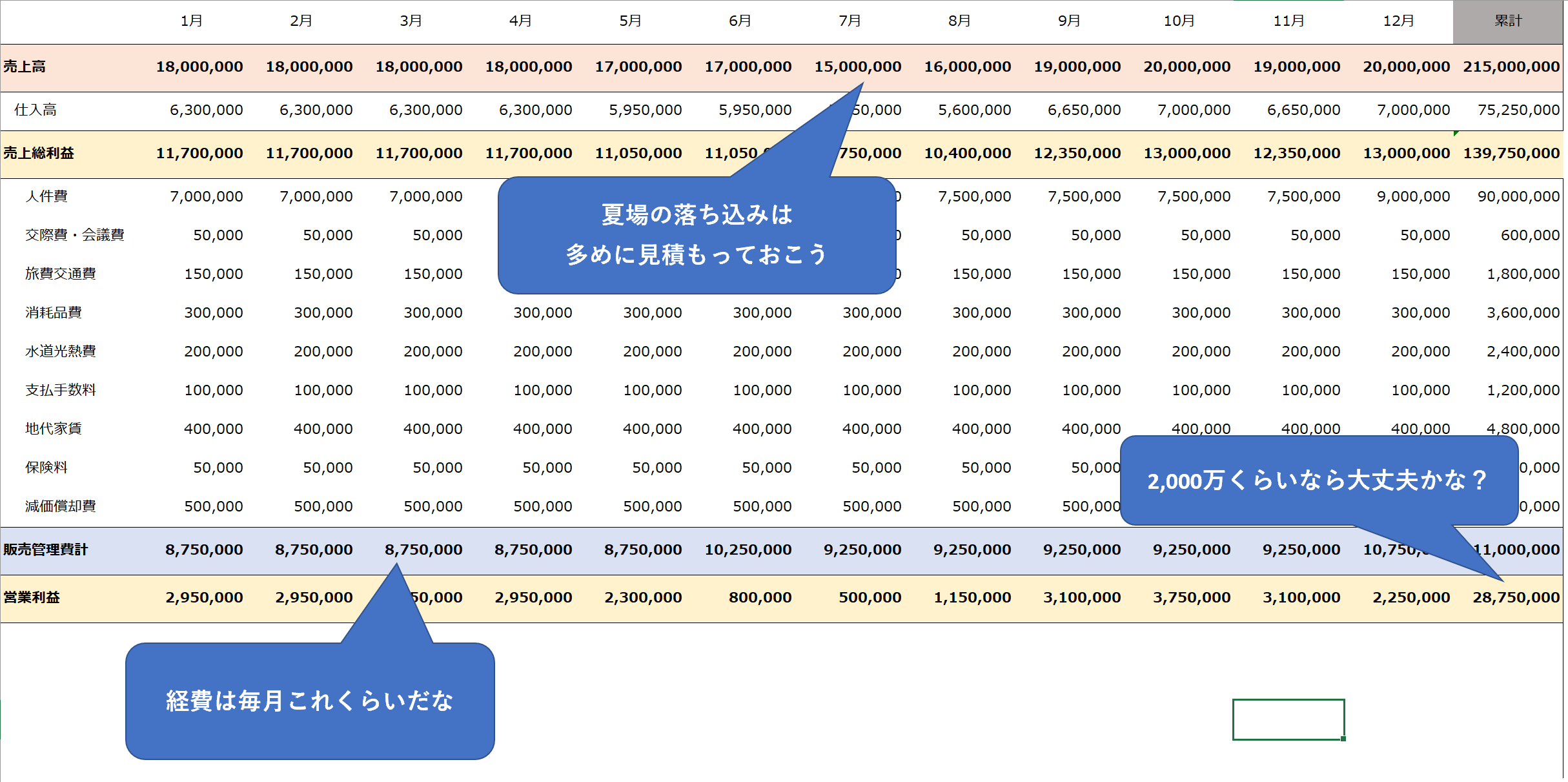

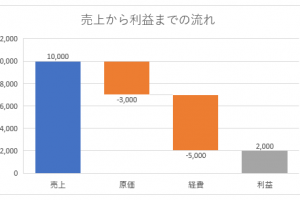

そのために年間の事業計画を立て、おおまかな売上・経費を見積もっておきます。例えば、次のような表を作ってもいいでしょうね。

「役員報酬をゼロとしたときに、営業利益が3,000万円弱出るのであれば、2,000万円くらいはとっても大丈夫かな…」という感じで、ざっくりと見積もってみましょう。

今までも月単位での業績確認や決算は行っているでしょうから、そのデータをもとに考えると精度が上がります。

まずは「赤字にならない範囲内で、いくら欲しいか」を考えてみましょう。

その②:経営戦略として会社にいくら残しておくべきか

赤字にならない範囲内で自分の欲しい金額を決めたら、「その金額は、経営戦略上問題ないか」を考えていきます。つまり、自分に移す金額と会社に残しておく金額のバランスを考えるのです。

すべて自分の報酬にせずにバランスを考えるべきなのは、

- 余裕資金を持っておく

- 資金調達力をつける

この2つがとても大切だからです。

余裕資金を持っておく

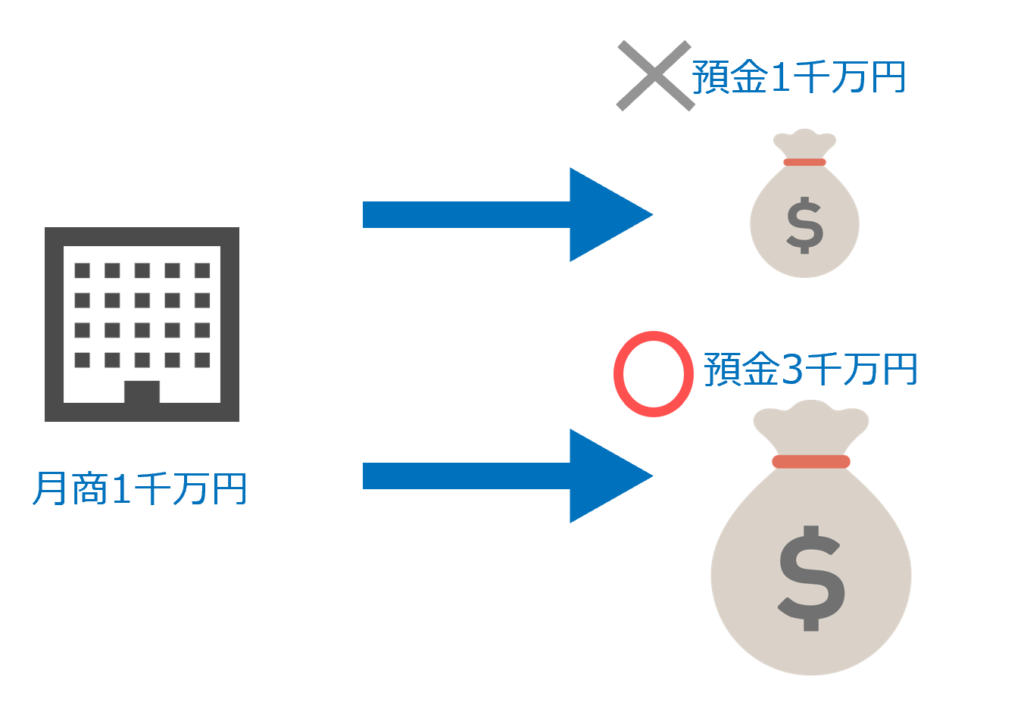

「会社はどれくらいキャッシュを持っておくべきか」という問題については色々な意見があります。

よく耳にするのは「売上3ヵ月分(あるいは固定費6ヵ月分)あれば安心」です。この数字は僕の現場感覚とも一致しています。

固定費6ヵ月分のキャッシュを持っていれば、コロナショックで半年間売上ゼロになっても耐えられるわけです。

ですので、売上1~2ヵ月分のキャッシュしかないのであれば、役員報酬を取りすぎるのは早計。その前に会社にキャッシュを溜め込むべき、と言えるでしょう。

もちろん「手元資金を増やすために、銀行から借りる」という選択肢もありますが、そうであればなおさら役員報酬を抑えて利益を出す必要が出てきます。

資金調達力をつけておく

次に重要なのが、資金調達力、つまり銀行からの評価です。

役員報酬を増やす=会社の利益が減るということは、金融機関からの評価が下がる=お金が借りにくくなるということでもあります。

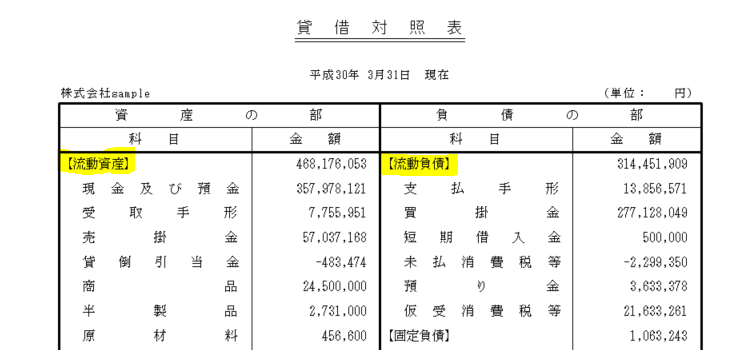

具体的に考えてみましょう。

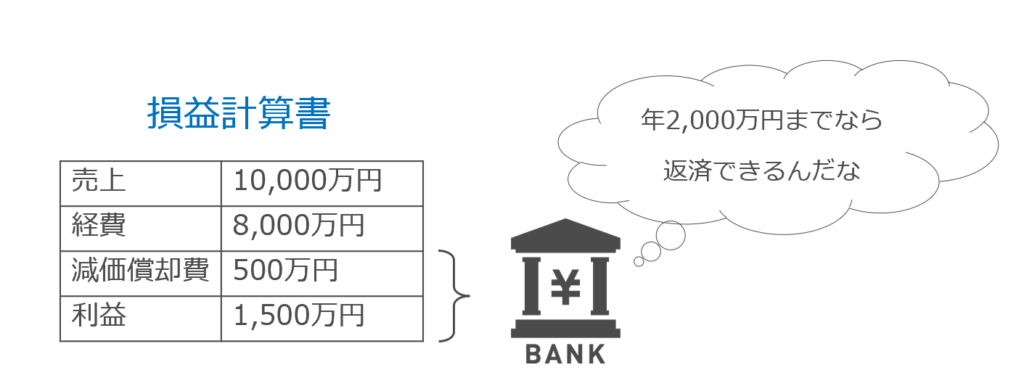

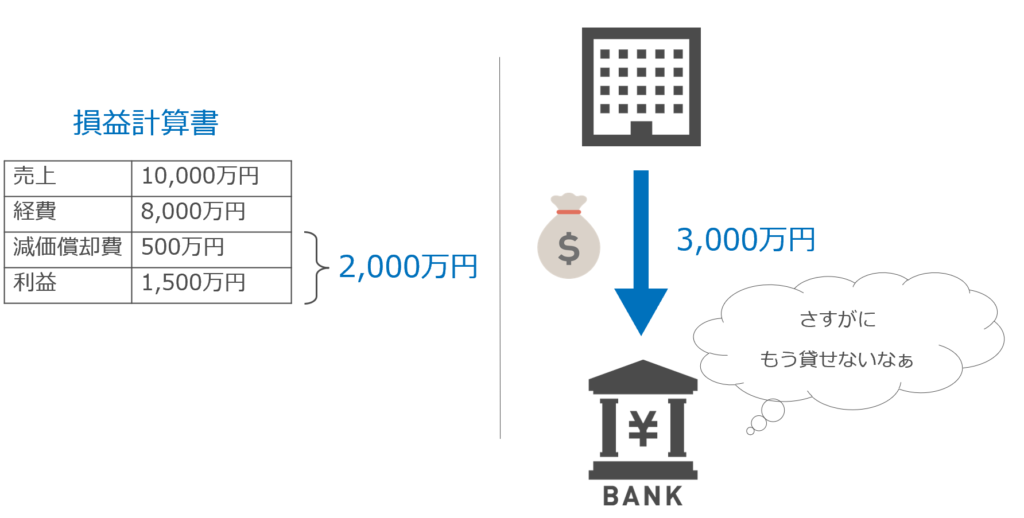

銀行は、会社の返済能力の有無を判断するときに、

という算式を使います。「利益と減価償却費の分だけ会社にお金が増えるから、返済に回せるだろう」と考えるわけです。この指標を簡易キャッシュフローといいます。

簡易キャッシュフローはすなわち返済能力ですから、プラスであることはもちろん、返済額より上回る必要もあります。

利益 + 減価償却費 > 返済額

→銀行「この会社はまだ余裕があるんだな」

利益 + 減価償却費 < 返済額

→銀行「この会社にはもう貸せないな…」

簡易キャッシュフロー=返済能力が多ければ多いほど、銀行からの評価は高まります。

逆に、利益が1500万・減価償却費が500万で、銀行への返済額が年間3,000万円の会社は、返済能力を超えて借りてしまっていますから、「追加で貸したい」と考える銀行はいないわけです。

-----スポンサードリンク-----

要は役員報酬が高ければ高いほど会社の利益は減る=返済能力がなくなります。すなわち、銀行からの評価が低くなり、資金調達力が落ちるのです。

中小企業の場合は社長と会社を一体として考える向きもありますが、程度問題、バランスの問題です。

「法人税払いたくないから、役員報酬増やして赤字にしちゃえ」というのは絶対NGですし、ある程度会社の数字を良く見せる必要はあります。

「ウチは借りなくても大丈夫」「利益が出ているんだから借りる必要がない」と思われるかもしれませんが、「借りられるときに借りておく」が鉄則です。

事業には浮き沈みがあるからです。今は調子が良くても、不調は必ずはやってきます。そして、不調になった時には、銀行はお金を貸してくれないわけです。

(リーマンショックやコロナショックのような大不況を耐え抜くためにも)

ですから、調子が良いうちに借りておき、会社の財務基盤を強くしておく必要があります。そのためには、資金調達力=銀行の評価を意識した役員報酬の設定が欠かせません。

その③:税負担が少なくなる金額はいくらか

最後に「税負担が少なくなる金額に設定する」ことも考えていきます。

※ここでいう「税負担」には社会保険料も含みます。

さて、税負担が少なくなるかどうか、というのは、先述した2つ(いくら欲しいか&いくら会社に残すべきか)に比べて、優先順位は下がります。

それはなぜか。

「最も税負担が安くなる役員報酬の金額」は、実はめちゃくちゃ少ないからです。

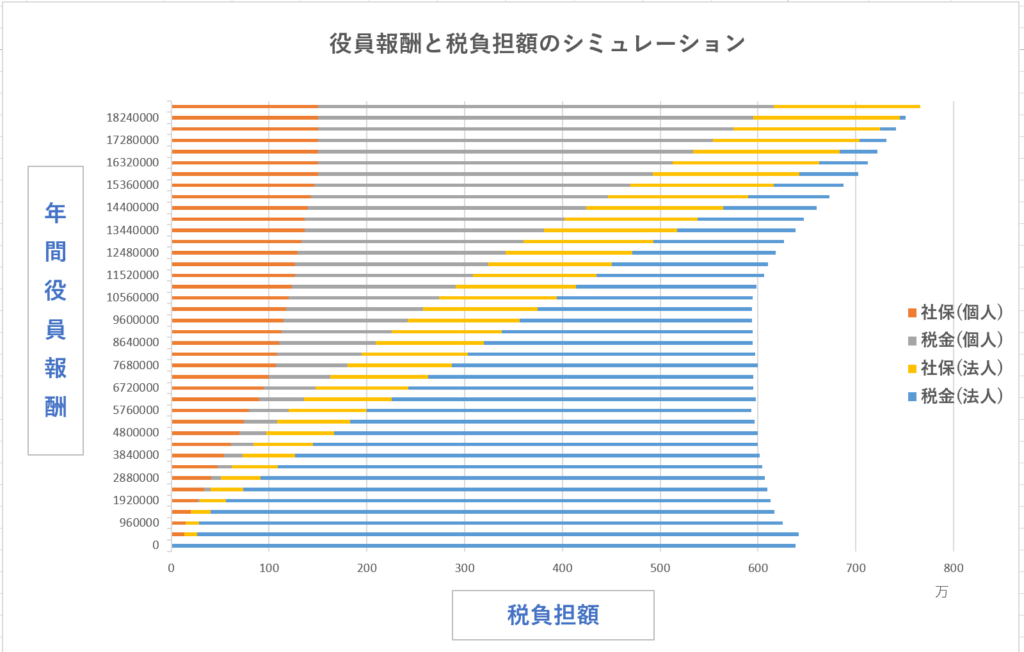

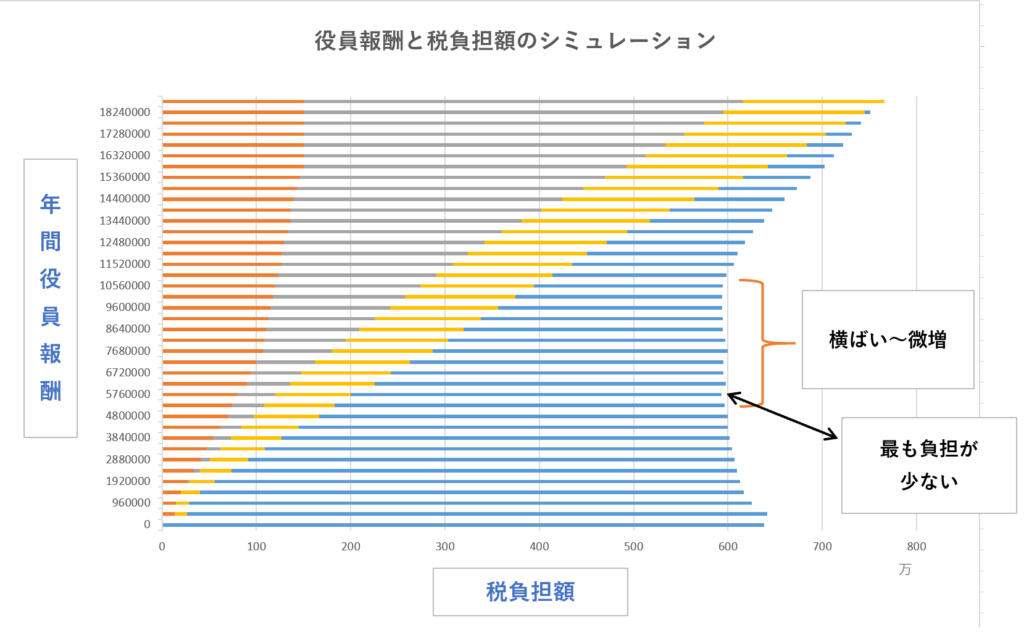

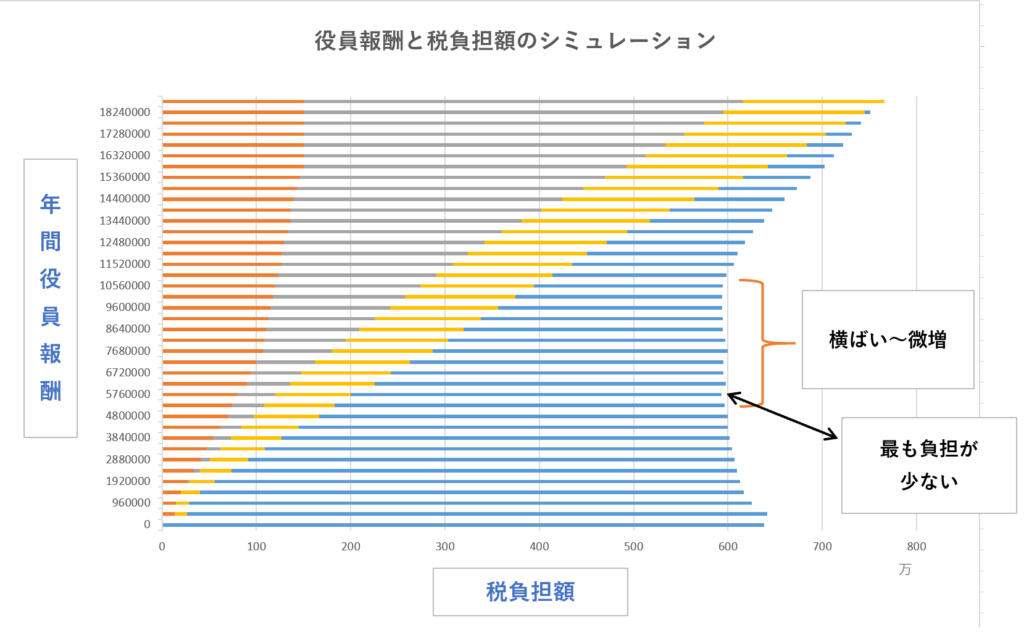

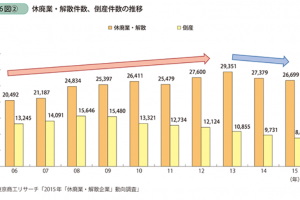

このグラフは、「役員報酬がゼロ・会社の利益が2,000万円」のときに、「役員報酬を増やしていくと税負担額がどう変わっていくか」を表したグラフです。

僕のシミュレーションでは、年収500万円程度が最も税負担が少なくなります。そこから1,000万円くらいまではほぼ横ばいですが微増。1,000万円を超えると負担額の上昇が急になります。

※このシミュレーションシートは、顧問や個別コンサルティングのお客様のみの提供とさせていただいております。前提条件の設定などが煩雑なためです。

ちなみにこれはそこそこ利益がでている会社の場合です。利益が少ない会社の場合、年100万円程度が最も税負担が少なくなることも多いです。

普通「2,000万稼いだけど、報酬は500万円でいいよ」とはなかなか思えないのではないでしょうか。

(少なくとも僕は思えません)

確かに、役員報酬は500万円にして、1,500万円は会社に残した方が、

- 会社・個人のトータルの手残り額が増える(税負担が減る)

- 資金調達力も増す

といった面で、有利ではありますが…先述したように、社長自身のモチベーションが何よりも大切です。

(税負担について詳しく解説すると長くなったので、別記事にします)

税負担は、

- いくら欲しいか、をまず考える

- 資金調達力のためにいくら会社に残しておくべきか、を次に考える

を考え抜いた後、最後に考慮する程度でいいでしょう。

この図であれば、

「1,500万は欲しかったけど、もう少し会社に残しておきたいし1,200万円にしておくか。1,200万円なら税負担もちょっと増える程度だし、ちょうどいいな」というような感じです。

税負担の最小化については、以下の記事に詳しく書きましたので参考にしてください。

役員報酬の節税対策シミュレーション。税金&社会保険料の負担を減らし手取り額を最大化するには。

手続きとか注意点とか

手続き的な話にも触れておきます。

役員報酬には、

- 毎月同じ金額でなければならない

- 期首から3ヵ月以内に、株主総会で決める

- 株主総会議事録を残しておく

- 賞与を出すのであれば、事前に税務署に届出が必要

といったルールがあります。

詳しくは以下の記事に書きましたので、参考にしてみてくださいね!

役員報酬・役員給与の基本的なルールとは何か?わかりやすく解説します

役員報酬・定期同額給与のまとめ|変更の時期・株主総会・議事録・未払い

まとめ

役員報酬は基本的に、

- いくら欲しいか・必要か

- 経営戦略としていくら会社に残しておくべきか

- 税負担が少なくなる金額はいくらか

これらのバランスを考えて設定します。

この3つ要素のバランスを取りつつ、ご自分が一番納得できるラインを探してみてください。

○役員報酬記事のまとめ

その1:役員報酬・役員給与の基本的なルールとは何か?わかりやすく解説します

その2:役員報酬・定期同額給与のまとめ|改定変更の時期・株主総会議事録テンプレート

その3:事前確定届出給与とは、役員の賞与!要件・社会保険料と税金・株主総会議事録・届出書の記載例と期限のまとめ

その4:役員報酬の決め方3つのポイント|社長・会社・税負担のバランスについて

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。

[…] 利益が出た!…からといって安易に役員報酬を上げてはいけない3つの理由 […]