中小企業の収益性の最重要指標、ROAについてまとめてみました。

ROAとは、「どれだけ効率よく儲けているか?」を表す指標

総資本利益率=ROA(アールオーエー、個人的にはロアって読んでます)は、以下の算式で計算されます。

総資産に対して、どれだけの利益を生み出せたか?ということを表す指標です。

数字が高ければ高いほど、「効率よく儲けている」ということになります。

例えば、100万円の利益を1億円の総資産で生み出したA社。

上の算式に当てはめて計算すると、ROAは1%です。

では、100万円の利益を1,000万円の総資産で生み出したB社は?

ROAは10%です。

「利益が同じだから、A社とB社は同じ能力」とはなりません。

総資産、つまり元手が少ない分、B社の方が効率よく儲けている=儲ける能力が高い、ということになります。

基本的には「経常利益」ではなく「当期純利益」で計算されますが、僕は経常利益を使っています。

経営判断において重要なのは経常利益の方ですし、

「儲けの効率」を考えるときに、特別損益や税金は考慮しないほうがいい、と考えているからです。

中小企業にとって、ROAはめちゃくちゃ大切な指標!

儲け、利益を考えるときに「いくら儲けたか」というのは、実はそれほど大切ではありません。

それよりも、「いくらの元手で、いくら儲けたか」「小さな元手で、大きく儲ける」。

つまり儲けの効率=ROAが重要になります。

先ほどの例でいうと、同じ100万円を儲けるのであれば、

1億円の資産が必要だったA社よりも、1,000万円の資産でじゅうぶんだったB社のほうが、ROAが高い=儲けの効率が良い、というわけです。

(元手の利回りが良い、と言えば伝わりやすいでしょうか?)

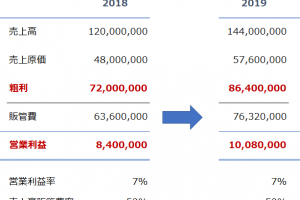

実は、売上や利益が伸びれば伸びるほど資金繰りが悪くなる、ということが起こりがちです。

例えば、「売上」だけに目を向けてしまうと、

-----スポンサードリンク-----

- 固定費が膨らんで採算が悪くなる、つまり利益率が落ち、

- 設備投資をしたり借入金が膨らむ、つまり総資産が増える

つまり、ROAが落ちる=儲けの効率が悪くなるから、資金繰りが悪化してしまいます。

売上が伸びていっているうちはそれでもお金は回っていくのですが、

いつか売上が減少したときに、毎月固定で発生する経費や債務の返済がまかないきれず、パンクしてしまいます。

だからこそ、「売上がいくらか」「利益がいくらか」だけではなく、「儲けの効率」、つまりROAに目を向けるべきなのです。

常にROAを意識しておくことで、固定費や資産の無駄な膨張を防ぐことができます。

なんで中小企業においてROAが大切かというと、中小企業の強みは「小回りが利くこと」、

逆に弱みは「財務基盤が弱く、安定しないこと」だからです。

-----スポンサードリンク-----

大企業は、ガタイの大きさ(総資産の多さ、売上高の多さ)も売りになるけど、

中小企業においては、大きいことによるメリットは少なく、むしろ小さい方が小回りが利き、経営は安定することもあります。

なぜなら、総資産が少ないということは、リスクも低いということだからです。

資産に紐付く借入金などの負債も少なくなります。

「とにかく会社をデカくしよう」ではなく、「小さな元手で、できるだけ大きく稼いでやろう」、

つまりROAを高めていくような考え方が、中小企業が長く安定して儲けていくためには必要になります。

このROA、業種によって違いはありますが、5%、理想を言えば10%を目指していきたいところです。

ROAの高め方

ROAを高めるには、次のようなアプローチが考えられます。

経常利益率を上げる

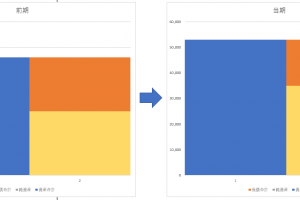

ROAの算式は、経常利益を総資産で割っています。

ですから当然、経常利益率を良くすれば、ROAも良くなります。

これは言わずもがな、という感じです。

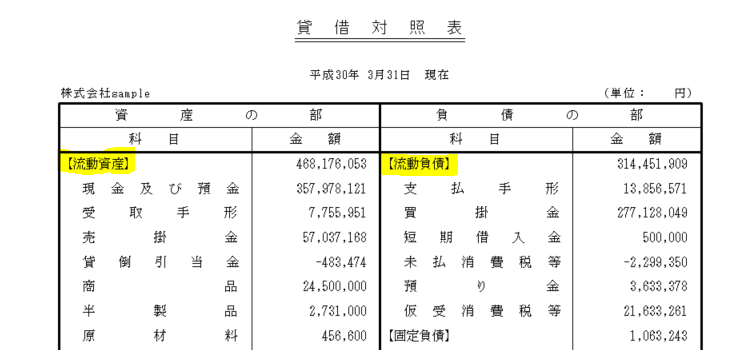

利益を産まない資産を減らす

次に、総資産で割るわけですから、総資産を減らすこともROAを良くします。

会社の資産は、全てが「利益を生み出すために必要なもの」であるべきです。

利益を産まない資産は、そもそも持つべきではないでしょう。

それこそが、「少ない元手で、効率よく儲けている」という状態だからです。

資産が減る、っていうと、お金が減る、みたいに聞こえてしまうかもしれません。

ただここで減らすべきなのは、「利益を産まない無駄な資産」だけです。

利益を産まない資産は、特に、固定資産に多くなりがちです。

土地建物とか、高級車とか。

捌けない在庫や、売掛金・手形などにも注意すべきです。

※資産が増えること自体が悪いというわけではなく、儲けを産まない資産はいらない、ということです。

僕の経験上、中小企業が苦しくなる最も大きな要因は、固定資産とそれに紐づく借入金です。

固定資産への投資は慎重に行いましょう。

利益を産まない売上を減らす

次に、売上を減らすことも1つの手段です。

赤字を出している部門や店舗がなくなれば、その分経常利益率は良くなるので、ROAも高まります。

売上を減らすとなると、資産を減らす以上に抵抗があるかもしれません。

でも売上は、利益を出すための手段である以上、赤字であれば無駄と言うことになってしまいます。

ここで大切なのは、「利益が出ない売上を作らない」ということです。

そのために、管理会計的なアプローチも大切になります。

ガタイの大きさにとらわれない

売上や総資産、つまりガタイの大きさというのは、経営者にとっては大切なことだと思います。

ただ、それだけにとらわれてしまうと、

- 採算を考えずに売上を伸ばしてしまう

- 利益を産まない固定資産を持ってしまう

といったことになりがちです。

事実、僕が見てきた中で、「規模は大きいんだけど(無駄に大きいからこそ…)資金繰りが悪い」という会社は、数えきれないほどありました。

逆に、「資産はほとんどないけど、常に資金繰りに余裕がある」という会社も。

中小企業は、見せかけのガタイの大きさよりも、中身が大切です。

ROAを常に確認して、「小さな元手で大きく稼ぐ」という意識を持ち続けましょう。

[編集後記]

昨日は、自社の決算を。

娘が毎日のように「プール行きたい!」と言ってきます。

「もうすぐ幼稚園で入れるよ~」と伝えているのですが。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。