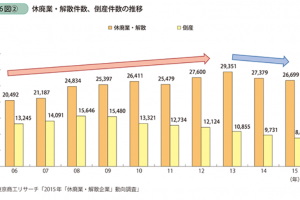

事業を続けていけば、良い時・悪い時、必ず浮き沈みがあるはずです。

経営努力が実ったことによる好調だったり、景気がいいことによる好調だったり、あるいはその逆だったり、です。

しかし、当然ながら、調子や景気の良し悪しに関係なく、倒産するわけにはいきません。

赤字転落の原因は、業績が好調な時に作られていることが多いです。ですから、好調時こそコスト管理をしっかりと行い、将来の不調時を乗り切れる体力作りをすることが重要です。

不調の原因は、好調時に作られる

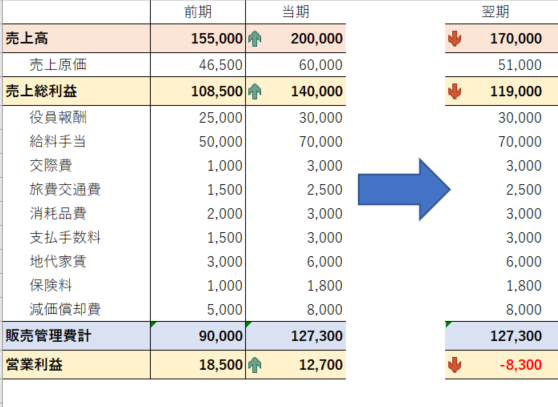

次の図は、売上が右肩上がりの会社のP/Lです。(極端かつシンプルにしています)

売上高は前期比で30%程度増加したにもかかわらず、営業利益は前期比でマイナスになっています。理由は、費用がそれ以上に増加しているからです。

変動費(ここでは売上原価)は、売上高と連動して増減しますから、増えるのは当然です。しかし、売上高と変動しない固定費(ここでは販売管理費)も、規模の拡大に伴い増加しています。

このまま売上高が伸び続ければいいのでしょうが、仮に翌期に売上高が15%ダウンしてしまった場合には、

一気に赤字転落してしまいます。

この赤字の原因は、黒字であった前期と当期に作られています。規模の拡大=固定の増加は売上高が増加する前提で行なわれますが、思うように売上高が伸びなかった場合、膨らんだ固定費は経営を圧迫します。

売上高が減っても固定費は減らない

売上高が減っても、固定費は簡単には減らすことができません。

そもそもが、変動費と違って「売れても売れてなくてもかかる」という性質、ということもですが、

- 給料

- 地代家賃

- リース料

- 消耗品費

- 保険料

など、会社の基盤ともいえる費用だからです。

会社の成長のためには、規模の拡大=固定費の増加は避けられません。計画的な固定費の投資であれば、むしろ歓迎です。怖いのは、その固定費が将来の利益に繋がるか・採算が取れているか、を考えずに規模を拡大してしまうケースです。

採算が取れないまま拡大してしまうと、

- 利益が出ない

- かといって固定費を減らすと既存の売上すら確保できない

- 固定費が減らない、やっぱり利益が出ない

- 利益が出ないから資金繰りが悪い

- リスケ・返済のための借入

といった悪循環に陥りがちです。

-----スポンサードリンク-----

何度も繰り返し書いていますが、固定費を増やす時には、その固定費の投資は採算が取れるかを必ず考えて慎重に行うべきです。

採算を考えずに、売上が増えてる→イケイケで規模拡大→もっと増やせ増やせ→さらに拡大、とやっていると、売上が伸び悩んだ時に苦しくなります。

計画的な拡大なら良いのですが、気が大きくなっていたり、サイフの紐が緩んでいるだけだと、危険です。成長期の会社や、(今の好況感から特に)借入がガンガンできている会社に多い傾向かな、と。

-----スポンサードリンク-----

減収時に耐えうる「会社のスタミナ強化」をしておこう

いつか来る「業績悪化」「不景気」に耐えるための準備をしておきましょう。

比較的景気が良く、金融機関もお金を貸したがっている今だからこそ、慎重さも大切です。

急成長より、堅実な成長

成長には成長痛が伴います。その痛みは、急成長であるほど激しいものです。

お金がいくらでもあるならば耐えられますが、資本力が弱い中小企業では、痛みに耐え切れません。

中小企業は堅実な成長を目指すべきです。いわゆる小さく始めて→大きく育てる、という考え方です。

小さいうちに「ダメだ」と判断できれば、撤退してもダメージは少なくて済みます。いきなり大きく始めてしまうと、撤退するにできなくなってしまい、前述したような悪循環に陥る危険があります。

好調時こそ、コスト管理を徹底する

コスト管理は売上高が伸びている時こそ徹底するべきです。前述したように、固定費は簡単には減らすことができないからです。

気が大きくならないように気を付けましょう。

長期的目線での投資

固定費の投資は、必ず採算が合うように計算しつくしてから行わなければいけません。

例えば、従業員を一人雇うにしても、

- 忙しくて回らなくなったから

という理由だけでは弱く、

- 一人雇ったことでいくらの限界利益が確保できるのか?

- 増える固定費は、給与以外にも、社会保険・福利厚生などもある。増える限界利益で回収できるか?

- 業績が落ち込んだときも給料を払い続けられるか?

など、いろいろ考えることがあるはずです。

常に確認しておくべき数字

売上が上がっている時こそ、将来の赤字の原因を作らないために注意すべきです。

そのためには、数字のチェックが欠かせません。

特に見ておくべきなのは、次の3点です。

- 営業利益率・経常利益率が減少していないか

- 売上高販管費率が増えていないか

- フリーキャッシュフローはプラスか

売上高が伸びているのに、営業利益率・経常利益率が下がっていたり、売上高販管費率が上がっている、ということは、その固定費の増加は採算が合っていない、ということが言えます。

売上高が伸びている場合、利益率はキープ(できればアップ)させ、販管費率はダウンするのが理想です。

フリーキャッシュフローがプラスであれば、設備投資や固定費の増加は資金繰り的に問題がない、と言えます。

- 売上高販管比率=販売管理費/売上高×100

- フリーキャッシュフロー=営業キャッシュフロー+投資キャッシュフロー(キャッシュフロー計算書を見て計算)

とにかく内部留保を増やす

ちょっと利益が増えると、すぐに「節税しよう」「役員報酬を増やそう」となることが多いのですが…。それ以上に大切なことは、会社にお金を残しておくことです。

「節税」といっても、使ったお金以上に税金が減るわけではなく、税金を多く払うほど、手元に残るお金も多くなります。

「法人税払うくらいなら個人に移したい」といっても、その分の所得税・住民税・社会保険・厚生年金の負担は、法人税以上に大きいことが多いものです。

所得税・住民税・社会保険・年金は、給与から天引きされて会社が払う、という性質上、払っている金額に対する痛みが鈍くなりがちなのです。

そういったテクニックはほどほどにして、会社にお金を残しておきましょう。手元のお金=会社の体力です。

体力があれば、その分動くことができますし、業績が悪くなった時も乗り切ることができます。精神的にも安心です。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。