フリーランスになると、自分で税金を納付する必要があります。

そのため、お金の管理をするときは、納税資金についても考慮することが欠かせません。

確定申告時期になって、「えっこんなに税金払わなきゃいけないの!?」…と慌てることは避けたいものです。

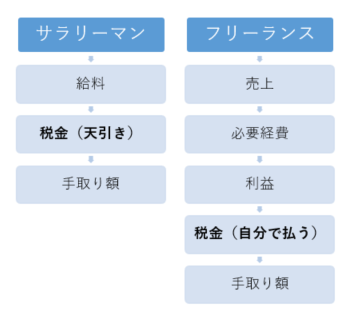

手取り額をすべて使ってよかったサラリーマン時代

サラリーマンは、給料から、税金や社会保険料を天引きされていますよね。

それらを引かれた残りの金額が、振り込まれています。

このいわゆる「手取り額」は、可処分所得とも呼ばれ、全て自分の自由に使っていいお金です。

税金も保険料も、会社を通して既に支払ってしまっていますから、「来月は~税の支払がある」とか、「納税資金は十分か」という心配をすることはないでしょう。

しかし、フリーランスになってもこの感覚のままでいると危険です。

フリーランスは自分から税金を納める

フリーランスは、自分で税金や保険料を払っていくことになりますから、納税資金についても自分で管理する必要があります。

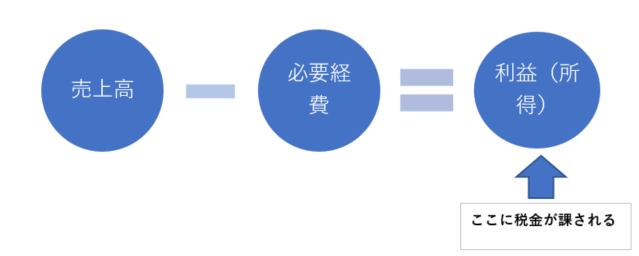

日々仕事をしていく中で、売上が発生し、そこから経費を払っていますよね。

残ったお金がいわゆる利益(所得)です。

ポイントは、この利益に税金がかかってくるということ。ですから、利益を全て使ってしまうと、納税資金が残らないことになります。

フリーランスの手取り額は、利益ではなく、

利益からさらに税金や保険料を払った後の金額です。

言葉にすると当たり前のようですが、「税金は自分で払う」という感覚が身につくまでは、利益を手取り額だと勘違いしてしまう方が意外と多いのです。

-----スポンサードリンク-----

サラリーマン時代と違って、税金や保険料は会社が引いてくれるわけではありません。

-----スポンサードリンク-----

自分で納税資金まで考慮して、資金繰りを考えていく必要があります。

資金繰りの意識を身に付けるために、「税金はいつ払うのか」を把握する

一般的なフリーランスが払わなければいけない税金は、

- 所得税

- 住民税

- 事業税

- 消費税(課税事業者の場合)

- 源泉所得税(人を雇っている場合)

の5種類。

この5つの税金をいつ払うのか、月別にまとめると、次のようになります。

- 1月…源泉所得税、住民税

- 3月…申告所得税・消費税(自動振替の場合は共に4月下旬)

- 6月…住民税

- 7月…源泉所得税、所得税予定納税

- 8月…住民税、個人事業税、消費税予定納税(自動振替の場合は9月下旬)

- 10月…住民税

- 11月…所得税予定納税、個人事業税

さらに、固定資産や償却資産を持っている方は、2・4・7・12月に固定資産税・償却資産税の支払も。

ほぼ毎月、何らかの税金を払わなければならないわけです。

加えて、国民健康保険は年10回、国民年金は毎月納付しなければなりません。

納税資金で慌てず、資金をショートさせずにお金を回すためには、

- 毎月経理を行う(大まかな税額の把握、資金繰り表を作る)

- 住民税・国保・国民年金は口座から自動振替にしておく

- 利益の3割を納税資金としてプールしておく

といったことが有効です。

毎月経理のハードルが高い(時間がない、税理士がついていないなど)場合には、下の2つだけでも効果があります。

国保・国民年金のような、毎月ほぼ定額のものについて自動振替にすることで、実質的にサラリーマン時代の天引きと同じ感覚になりますし、

ざっくりと所得税2割、住民税1割と考えれば、利益の3割をプールしておけば、その2つの税金については払うことができます。

(それ以上の税率になる方は、税理士にアドバイスを受けたほうが無難かもしれません)

予定納税についてはこちらの記事をどうぞ。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。