損益計算書で「利益がいくら出たか?」を確認したら、次は貸借対照表で「利益はどこにいったのか?」を確認しましょう。

利益がいくら出たか?だけの確認には、意味がない

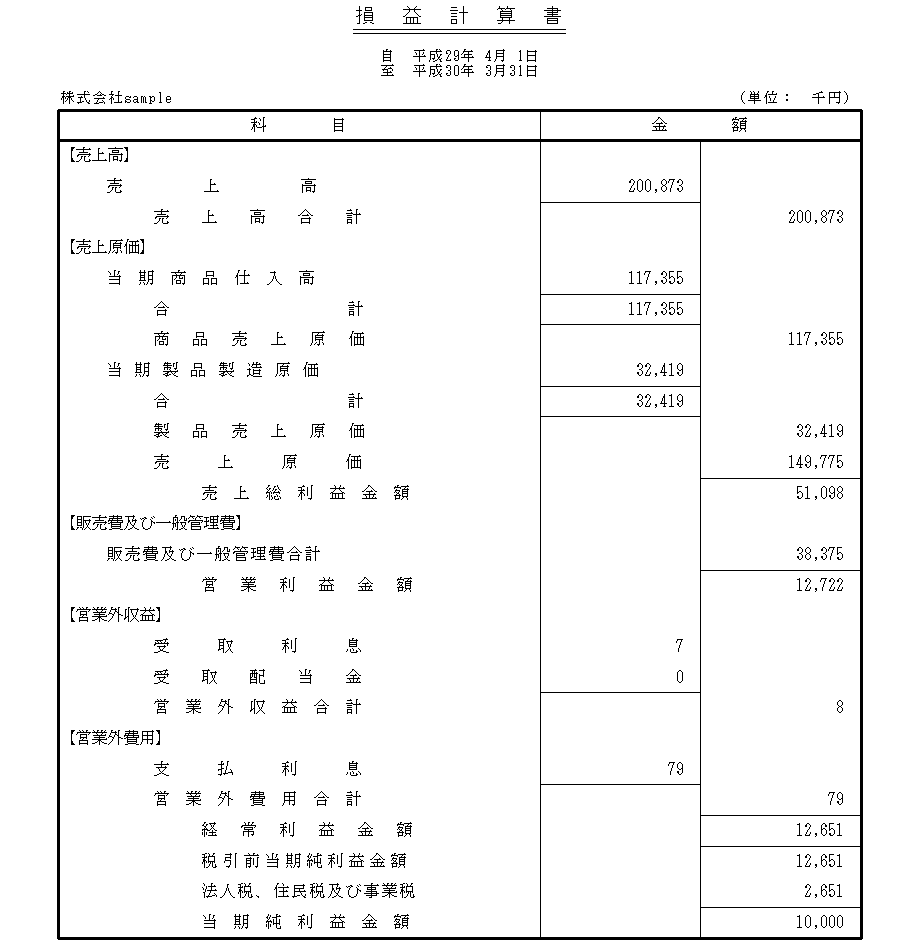

このような損益計算書があったとします。(千円単位です)

・売上がいくらか

・販管費はどうか

・利益率はどうか

・前期比でどうか

など、いろいろ見るところはあるのでしょうが、真っ先に目が行くのはやはり利益。

「経常で12,651千円、税引後で10,000千円(1千万円)だった」と。

(キリ良くするため、数字はちょっと強引に作っています)

決算書はもちろん、月次の段階でも、利益は気になるポイントですし、一番重要な点です。

ですが、「利益が1千万円出た」で終わってはいけません。

大切なのは、その1千万円の利益がどこに行ったか・何に使われたか、です。

利益の使い道をチェックする

損益計算書で利益を確認すると同時に、その利益がどこに行ったか・何に使われたかを確認しましょう。

「利益がどこに行ったか・何に使われたか」は、バランスシート(貸借対照表)に現れます。

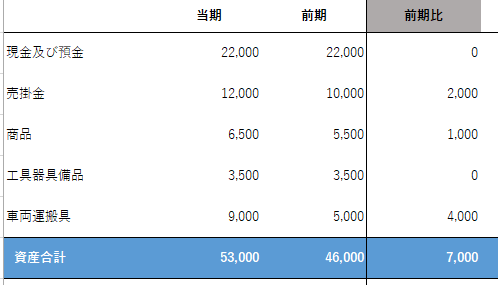

先ほどの利益1千万円の会社のバランスシートが、次のようなものだったとします。

左に当期末、真ん中が前期末、右が前期との比較です。

利益は出たのに、キャッシュは増えていない?

まず、注目するのはキャッシュ(現金・預金)。

利益が1千万円でたのに、前期と比べて増えてはいません。

-----スポンサードリンク-----

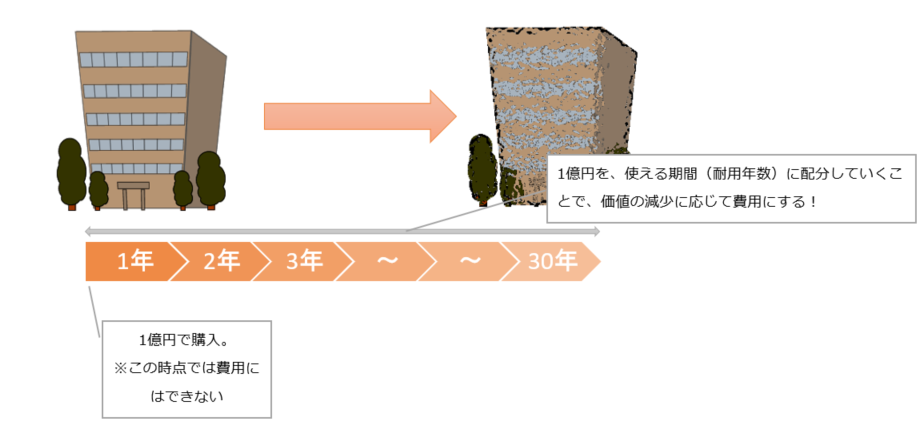

利益とキャッシュフローが一致していれば、「利益=キャッシュの増加」となるはずですが、基本的にそうはなりません。

この原因として、よく「利益とキャッシュの増減は一致(連動)しないから」という説明を聞きますが、それだけでは不十分。

正確には「利益がキャッシュ以外のモノに姿を変えているから」です。

利益は、在庫・車などに姿を変えていた

もう少し下を見てみましょう。現金預金には増減がないものの、

「商品」が100万円、「車両運搬具」が400万円、それぞれ増加しています。

さらに、売上の代金未回収分である、「売掛金」も200万円増加。

キャッシュは増えていないものの、会社の資産(財産)全体としては700万円増加しているわけです。

利益1,000万円のうち、700万円が商品在庫・車・売掛金という形に姿を変えています。

利益は、借金の返済に回っていた

さらに、負債も見てみると、

借入金が短期と長期合わせて300万円減っています。利益1,000万円のうち、300万円の借金を返済という形で消えたということです。

全体で考えると、資産が700万円増え、負債が300万円減った。トータルで会社の純資産は1,000万円増えているわけです。

トータルで考えると?

まとめると、会社が1年間頑張って儲けた1千万円は、

- 売掛金・商品の増加300万円

- 車両の購入400万円

- 借入金の返済300万円

という形でしっかりと会社の中に残っているのです。

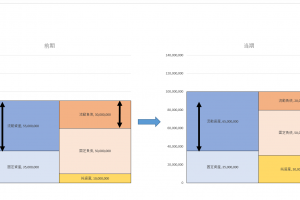

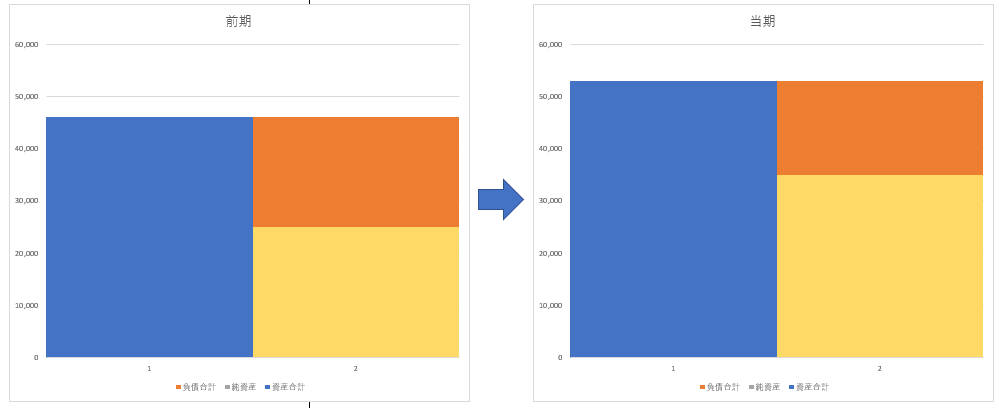

図解で全体イメージをつかむ

この1,000万円で会社がどう変化したか、図解で見てみましょう。

- 会社の総資産(青)が増え、

- 返済義務のある負債(オレンジ)が減り、

- 返済義務のない純資産(黄色)が増えている

ということになります。

-----スポンサードリンク-----

総資産(青)は会社の規模を表します。

これは大きければいいというものではなく、負債(オレンジ)・純資産(黄色)とのバランスが大切です。

負債は返済義務があるものです。例えば、1千万円の借り入れをすれば、キャッシュという資産は1千万円増えますが、同時に返済義務のある負債も1千万円増えます。

今回は利益を1,000万円出したので、返済義務のない純資産が1,000万増え、同時に資産が700万円増え・負債が300万円減ったわけです。

純資産は、増資をする or 利益を出すことで伸ばせます。

総資産=規模だけに着目せず、純資産=中身がしっかり伸びているかを意識しましょう。

会社の安定感にも繋がります。

利益の効率が良い使い道を考える

損益計算書で利益を確認するだけだと、「利益が1千万円も出たんだ」と、気が緩んでしまい浪費につながります。

「利益が何に使われたか・どこに行ったか」を確認し、有効な使い方ができているかどうかチェックすることで、それを防げます。

損益計算書の利益と合わせて、貸借対照表で以下の3点をチェックしていきましょう。

- キャッシュ(現金・預金)が増加しているか

- 将来性のある投資ができているか

- 借入金は減っているか

①キャッシュが増加しているか

1番初めにチェックすべきなのは、キャッシュ(現金・預金)が増えているかどうか。

上述の例では、キャッシュは増えていなくとも、車や売掛金が増えて借入金が減ったことで、全体の財務状態は良くなっていました。

とはいえ、1番増えるべきものがキャッシュであることも事実です。

「売掛金」は将来キャッシュとして回収されるものですが、回収の遅れや不良債権のリスクを考えると、キャッシュと違って多ければ多いほどいいとは言えないものです。確実に回収できるものだけであれば問題ありませんが。

「商品」は売れなければキャッシュにならないものですから、やはり多ければ多いほどいいとは言えません。

売掛金や商品ならまだしも、「貸付金」「前渡金」などが増えている場合は特に注意しましょう。

②将来性のある投資か

じゅうぶんなキャッシュが確保できていれば、次は投資です。

設備投資をはじめとした事業投資で、利益で利益を生む流れを作るのが理想です。

新規部門への着手や、収益性・効率アップのための設備投資をしていきましょう。

逆に、将来性のない投資をしてしまっていないかどうかも同時にチェックします。

例えば、収益性の乏しい不動産、必要以上に高価な車両、無理した自社ビルなどです。

③借入金

借入金の推移も同時にチェックしておきましょう。

借入金は利益を出すことで返していくわけですから、原則、最低でも借入金の年間返済額以上の利益を出す必要があります。

損益計算書と貸借対照表の繋がりを意識することが大切

利益というのは、それだけでは実体のないものです。

その利益によってキャッシュが増えたのか、固定資産が増えたのか、借金が減ったのか。具体的な確認をバランスシートで行っていくことが大切です。

ポイントは、損益計算書(利益)と貸借対照表(資産・負債)は常に連動しているということ。

利益が出れば財産は増えて負債は減り、赤字ならばその逆です。

損益計算書で「利益が1千万円出た」だけで説明を終わらせてしまうと、「じゃあ前期に比べて1,000万円余裕がでたのか」「1,000万円使えるのか」といった理解でストップしてしまいます。

次に貸借対照表を見れば、「その1千万円で資産が700万円増え、借入金が300万円減った。増えた資産はコレとコレとコレで~」と、利益が何に使われたかがわかります。

何に使われたかがわかれば、それが効率の良い使い方だったのかどうかもチェックできますし、もっと良い使い方は?次の利益はどこに回す?という未来志向にも繋がります。

これが、利益(損益計算書)とお金・財産(貸借対照表)の繋がりが見えるようになる、ということだと思っています。

(繰り返し繰り返し説明を続けていたら「数字の捉え方が平面から立体になった」と仰ってくれた社長さんがいらっしゃいました)

バランスシートで「利益がどこにいったか、どう使ったか」を常に意識するようにしましょう。

それを続けていくと、「儲けた利益を何に使うか」という未来志向にも繋がります。

[編集後記]

昨日は、顧問のお問い合わせを頂いた方との初回面談。

ランチで妻とシュラスコを目いっぱい食べたので、晩御飯は抜き。

ゆるゆるダイエット、続けてます。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。