一人で働くフリーランスと源泉徴収の関係、日々の仕訳や確定申告にどう影響するかを解説していきます。

この記事のもくじ

源泉徴収所得税とフリーランスの確定申告の関係

所得税は、個人の所得に対する税金です。

そして源泉徴収とは、給料・報酬を支払うクライアントが、給料・報酬から所得税を天引きする制度です。

この天引きされる税金、結構ざっくりと計算されているので、本来の金額より多く天引きされることが多いです。

その差額を、会社員なら[年末調整]、フリーランスの場合は[確定申告]で精算します。

源泉徴収される売上・されない売上

フリーランスでも、源泉徴収されるケースとされないケースがあります。

自分の仕事は源泉徴収対象か

仕事が源泉徴収対象でない場合は、源泉徴収されません。

源泉徴収対象の仕事は、

- 原稿料・講演料

- 弁護士・公認会計士・司法書士等の報酬

- プロスポーツ選手やモデルに払う報酬

- 芸能人に払う報酬

- 馬主に払う賞金

などなど。フリーランスは①の原稿料・講演料に該当します。

で、①の原稿料には、デザイナー、イラストレーター、ライターなどの仕事も含まれているわけですが…自分で源泉徴収対象かどうかを判断するのって割と面倒くさいです。

なので、よくわからない場合は「私の仕事って源泉徴収対象なんですかね」ってクライアントに聞いちゃいましょう。それが一番ラクです。

(業務委託契約で働いてるフリーランスの方はだいたいが源泉徴収されていますが)

請求書で源泉所得税の計算をしていなくても、取引先が源泉所得税を引いて振り込んでいるケースが多いように感じます。

相手に源泉徴収の義務はあるか

クライアントが法人なら必ず源泉徴収されますが、クライアントが個人なら多くの場合源泉徴収されません。

自分が法人として仕事をしている場合

自分が法人として仕事をしている場合は源泉徴収されません。

-----スポンサードリンク-----

源泉所得税の計算方法

源泉所得税は、次のように計算します。

| 支払金額 | 税額 |

|---|---|

| 100万円以下 | 支払金額×10.21% |

| 100万円超 | (支払金額-100万円)×20.42%+102,100円 |

請求した売上高が100万円以下なら、その金額に10.21%をかけるだけです。

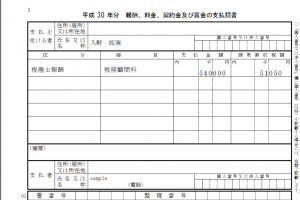

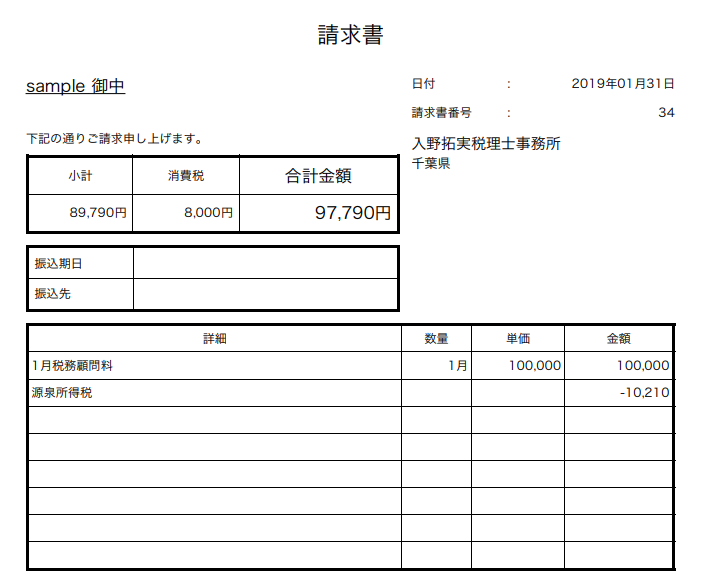

次のような請求書のケースで考えてみましょう。

売上高は税抜で100,000円、税込で108,000円。

10.21%は、請求書で税抜の金額(100,000円)と消費税の金額(8,000円)を分けて記載したうえで、税抜の金額にかけます。

100,000×10.21%=10,210円が源泉所得税の金額となります。

本体100,000 + 消費税8,000 – 源泉税10,210=入金額97,790円、となります。

Excelなどでフォーマットを作ってしまうのが良いかもしれません。

この請求書はfreeeの請求書作成機能ですが、これも源泉税を自動計算してくれます。

入金額から逆算する場合

請求書を紛失した場合などは、振込金額から逆算もできます。

算式:税込の売上高=入金額 ÷ 0.9779 × 1.08

途中で端数が出た場合、切り捨てましょう。

例えば、入金額が24,448円だった場合、

24,448÷0.9779=25,000

端数は切り捨て、25,000円が税抜の売上高です。

更に1.08をかけ、27,000円が税込の請求額となります。

そして、源泉税は、25,000 × 10.21% = 2,552円、となります。

源泉所得税・売上・売掛金の仕訳(発生時・入金時)

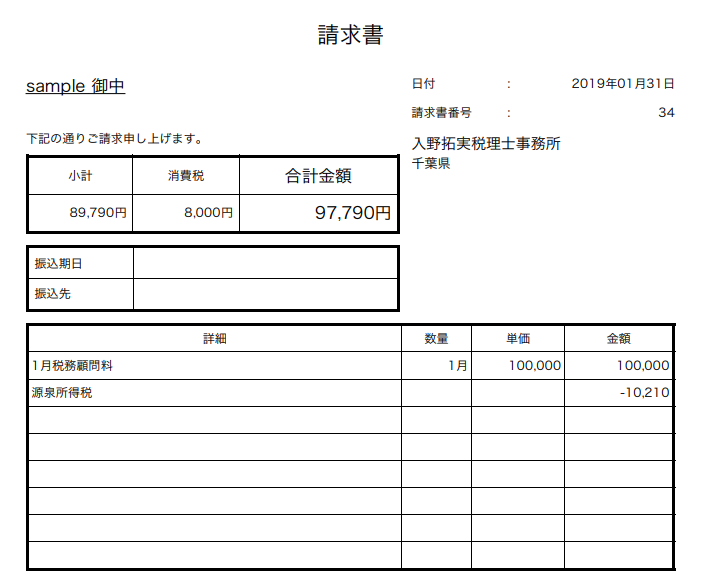

日々の仕訳については、請求書ベースで考えてみましょう。

先ほどの請求書でもう一度考えてみます。

この請求書を仕訳にすると、

-----スポンサードリンク-----

| 借方 | 貸方 | ||

| 売掛金 | 97,790 | 売上高 | 108,000 |

| 事業主貸 | 10,210 |

となります。

日付は1/31、摘要には「sample 1月税務顧問料」のように記載します。

売上は税込で108,000円、後日入金されるのが97,790円、預けた源泉所得税が10,210円です。

源泉所得税は[事業主貸]が多数派らしいのですが、僕は[預け金]として処理するのが好きです。

[事業主貸]だと他の出費と混じってしまいますが、[預け金]としておけば源泉所得税をいくら預けているか一目でわかるので。その場合、確定申告する際に

事業主貸 / 預け金 という仕訳を切って、預け金の残高をゼロにします。

ちなみにこの請求した金額は2月に入金されましたが、請求した1月の売上となります。

売上高は、[入金された日]ではなく、[サービスを提供した日]に計上するのが原則だからです。

本来は2018年12月分の売上高なのに、入金された2019年1月分の売上高にしてしまった場合、申告漏れになってしまうので注意しましょう。

参考までに、入金されたときの仕訳も書いておきます。

| 借方 | 貸方 | ||

| 普通預金 | 97,790 | 売掛金 | 97,790 |

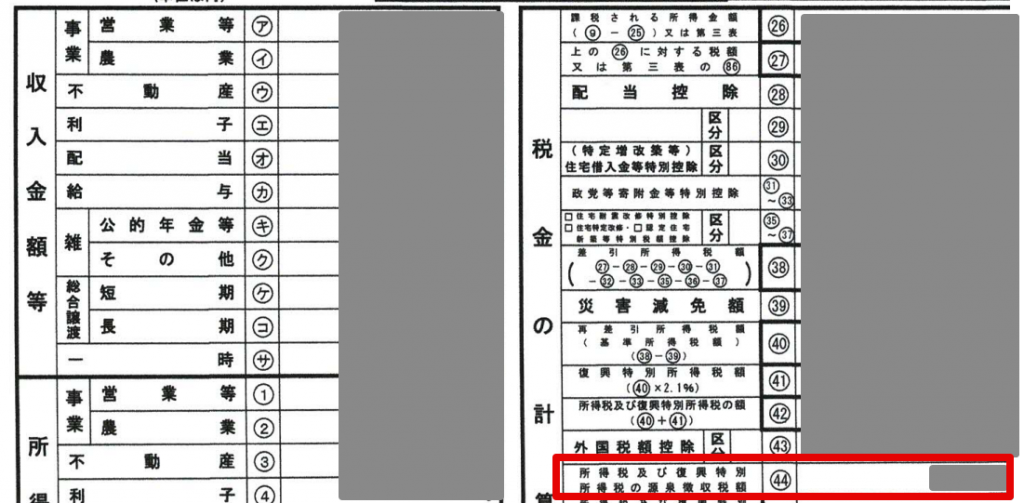

源泉所得税がある場合の確定申告書の書き方

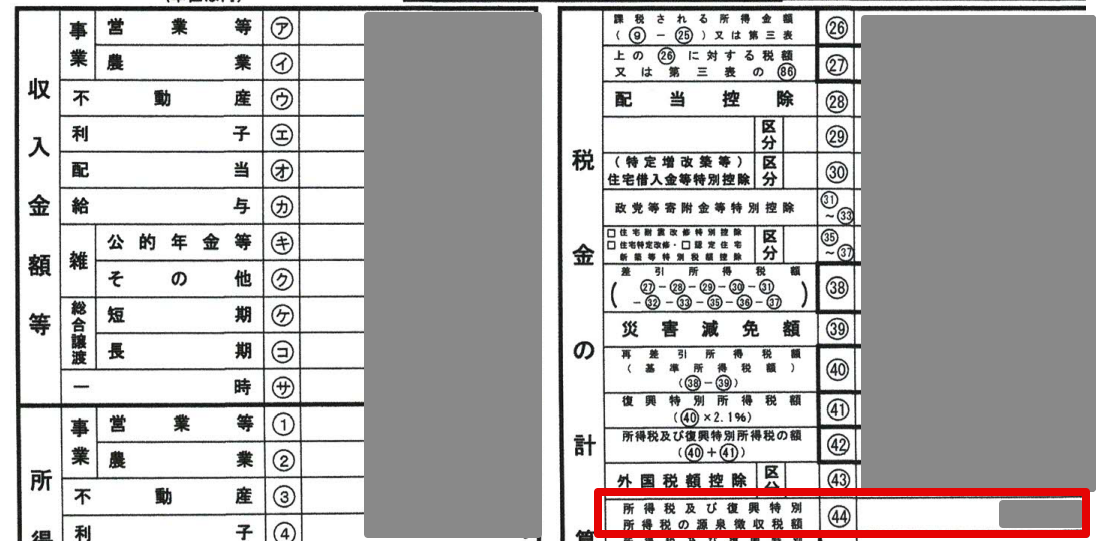

最後に、確定申告書に源泉所得税をどう記載するかについてです。

結論としては、画像赤枠部分[所得税及び復興特別所得税の源泉徴収税額]というところに、

1年間(1-12月分)の売上に対する源泉徴収税額のトータル金額を記載すればOK。

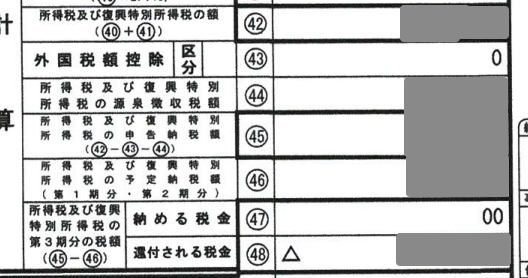

42[所得税及び復興特別所得税の額]が、1年間分の本来の所得税額で、

44[所得税及び復興特別所得税の源泉徴収税額]が年間の源泉徴収された所得税額です。

45、48では、その2つの差額で還付される(納める)税金が計算されます。

freeeやMFなどのソフトや、国税庁のe-tax確定申告書作成コーナーで作成する場合の流れとしては、

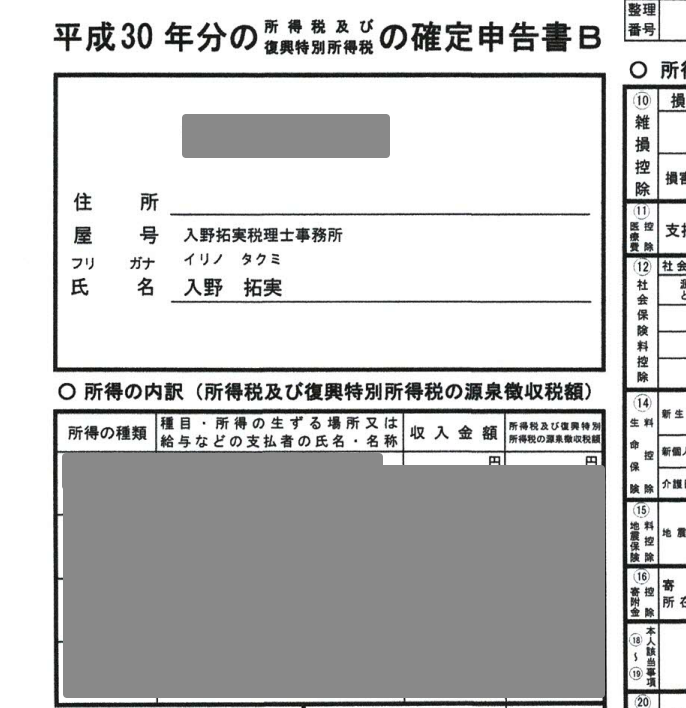

申告書の2ページ目の[所得の内訳]というところに、取引先別の売上高・源泉徴収税額を記載していき、

その金額が先ほどの42,44などの欄に自動的に転記される、という流れです。

ちなみに、記載した金額と、取引先からもらった支払調書の金額がズレていても問題ありません。

フリーランスは[サービスを提供した日]で売上を計上しますが、支払調書は[支払った日](こちらからすると、受け取った日)で計算されていることがあるからです。

そして、支払調書は確定申告書に添付する必要もありません。

自信をもって自分で計算した数字で申告しましょう。

支払調書との関係については、他にも記事を書いています。

参考記事:確定申告に支払調書は必要ない。添付提出しない・送られてこない・アテにしない・いらない。

[編集後記]

昨日は月次を中心に。

漫画「少女ファイト」の公式グッズのパーカーが届きました。

さっそく土日に着て娘と出かけようかと。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。