フリーランスで働いている方や、土地を貸して地代を受け取っている方(不動産所得がある方)は、取引先から[支払調書]という書類が送られてくることがあります。

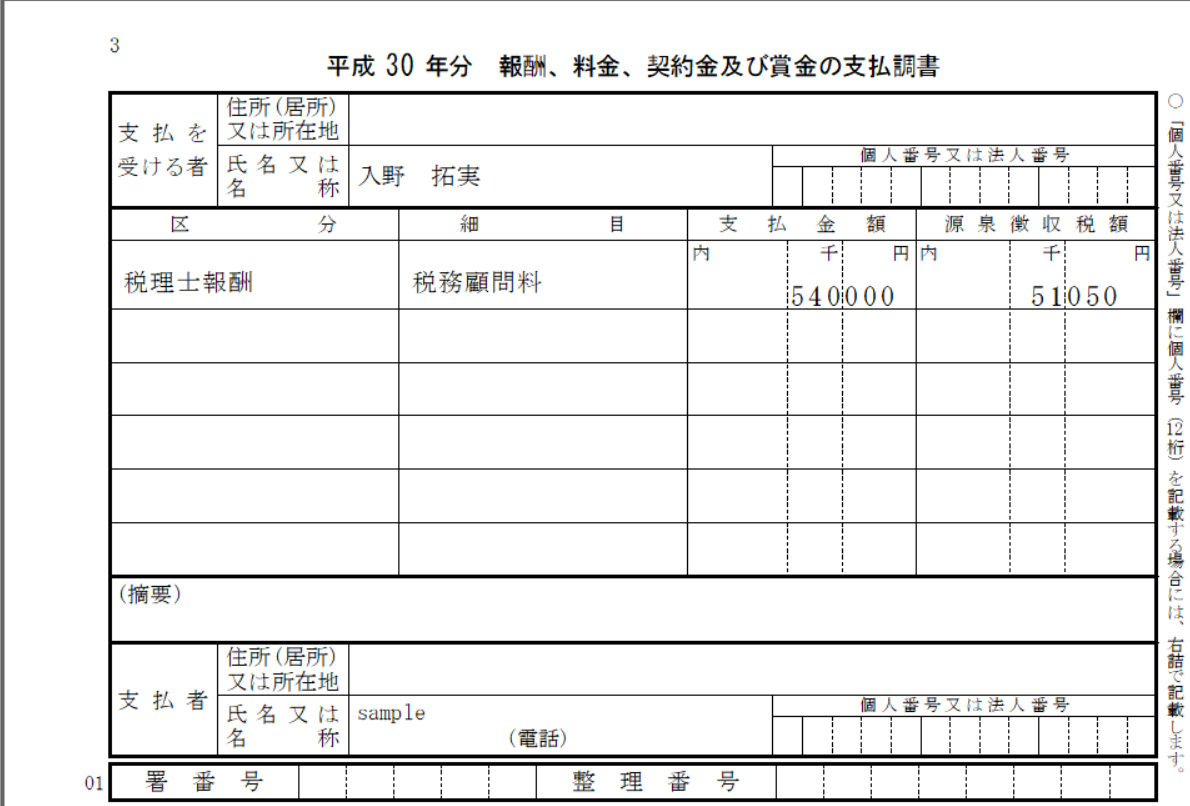

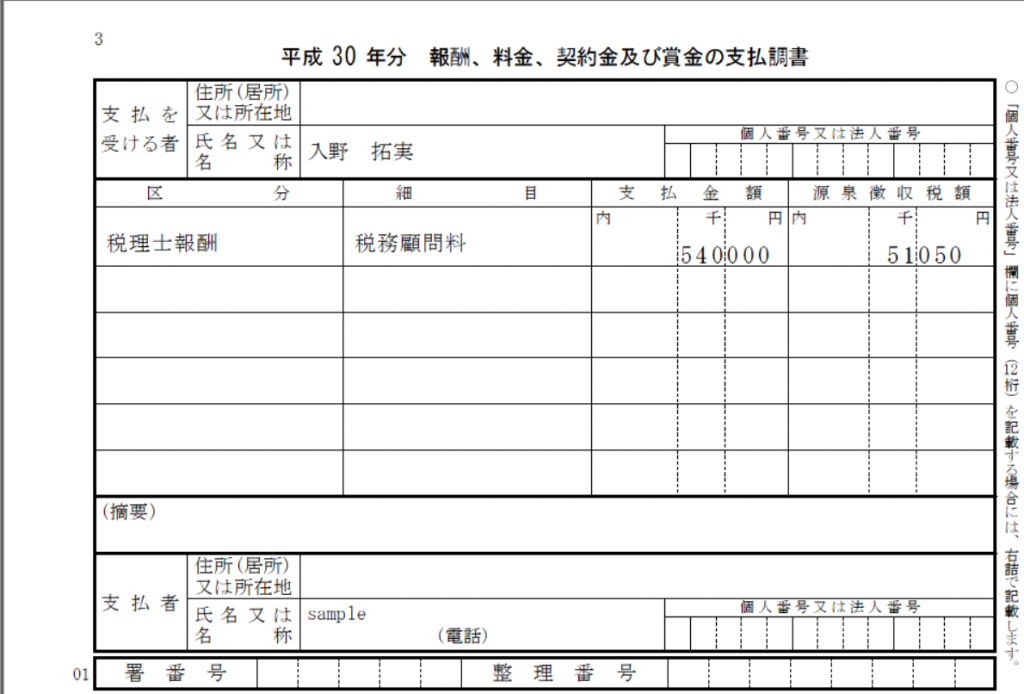

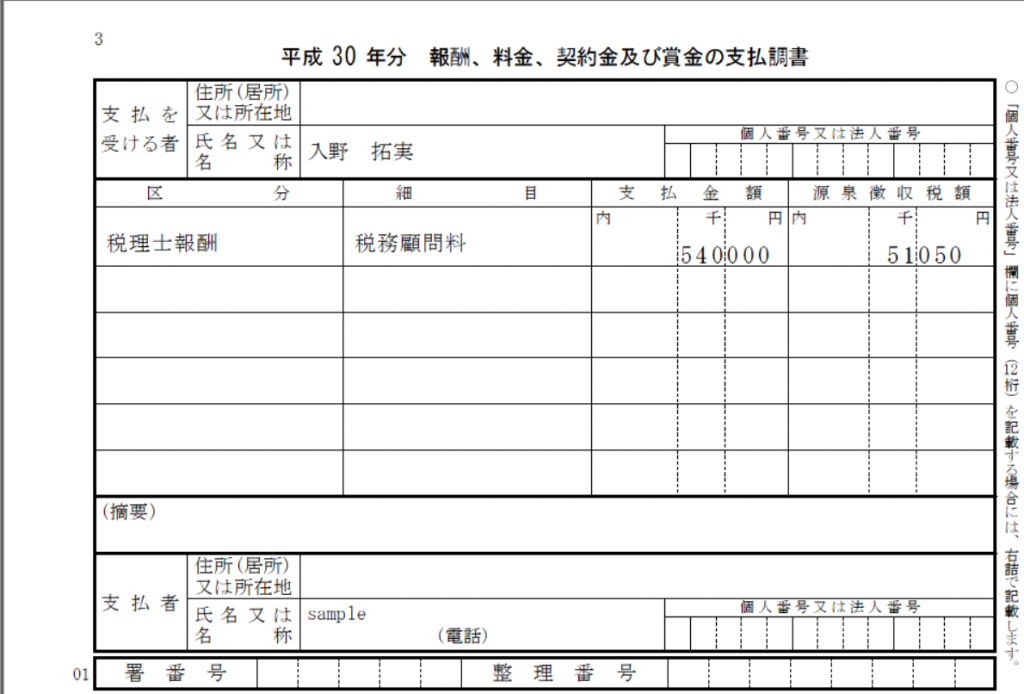

この画像のような書類です。

この支払調書、送られてこないとか、確定申告に必要だとか、いろんな話があります。

今回は、フリーランスや不動産所得がある方と支払調書の関係について書いてみます。

この記事のもくじ

取引先から支払調書が送られてこない!→そもそも送られてこない前提でいたほうがいい

「取引先から支払調書がもらえないんだけど」というフリーランスあるある。

取引先によってもらえたり・もらえなかったり、対応もまちまちです。

それはなぜかというと、「そもそも本人に交付する義務はないから」。

支払調書は、税務署がフリーランスや地主の収入を把握し、確定申告がキチンと行われているかどうかを確認するための書類です。

このケースだと、

「当社は平成30年中に、入野拓実さんに報酬を54万円払い源泉所得税51,050円を徴収しましたよ」と報告しているわけです。

提出義務があるのは、あくまで税務署に対してであって、本人に対してではありません。

(本人に送っている会社は、「確定申告の参考にしてね」と、好意で送っているだけです)

若い会社には送らない会社が多い印象がありますし、「今までは送っていたけど今年からやめる」という会社も増えています。

そして、今後その流れは加速していくでしょう。Amazonも数年前から本人への交付はやめています。

ですから、「支払調書は送られてこないもの」という前提で確定申告を進めるべきです。

-----スポンサードリンク-----

確定申告に必要?添付する義務は?

「支払調書を確定申告書に添付しなければいけない」というのもよく聞きます。

これも間違いで、添付する必要はありません。

「税務署に出すように言われた」という話もチラホラ聞きますが、添付する義務はありません。

税理士に出すように言われた場合、おそらく「金額のチェックに使いたい」という意図だと思います。

結論としては、確定申告書に支払調書を添付する必要はありません。

そもそも本人に交付する義務がないので、当然と言えば当然です。

貰えないのに添付義務はある、なんておかしな話ですし。

支払調書は、フリーランスや不動産所得の確定申告に一切必要ないものです。

(ミスのチェックくらいには役立つのかもしれませんが)

支払調書に頼らずに日々経理を行う

確定申告は支払調書に頼らないほうが良いでしょう。

というか、送られてくる・送られてこないがまちまちな時点で、頼れません。

取引先が複数ある場合は、全て揃うまで待たなきゃいけませんし、1社でも送られてこなければ確定申告できないということになってしまいます。

支払調書に頼らないということは、自分で日々経理(帳簿付け)を行うということです。

-----スポンサードリンク-----

面倒臭く感じるかもしれませんが、自分で日々の取引を入力していき・自分で数字を見て・請求額や入金額を管理することが大切です。

それを続けていくことで収入・支出に対する理解ができ、お金の流れが見えるようになります。

支払調書に頼って、確定申告のためだけに年に1回まとめて作業をしていても、数字やお金の理解はできません。

それは、フリーランスとしての不幸でもあります。

そういう意味では、好意での支払調書送付は、ありがた迷惑な気もします。

僕は届いたらすぐ捨ててしまいますが、一応個人情報なので捨てるのも手間ですし…。

支払調書に頼らずに確定申告をするために必要なこと

いくつかのポイントがあります。

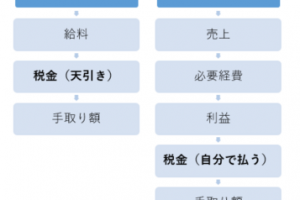

前提:支払調書に記載されているのは、収入金額と源泉徴収税額

支払調書で確認できるのは、取引先ごとの収入金額と源泉徴収金額です。

経費や所得控除などは支払調書には載っていません。

ですから、収入金額と源泉税額さえ自分で把握できれば、支払調書がなくても確定申告ができます。

支払調書に記載される金額は、請求日(納品)ベースではなく、支払日ベースで計算されていることもあります。

フリーランスは基本的に請求日(納品)ベースで売上を計上する必要があります。

多いのは、末締め翌月払いのケース。2018年12月分の報酬が2019年1月に振り込まれる場合、これは2018年の売上になります。

でも、支払調書では2019年分になっていたりします。

これも支払調書が使えない理由です。

売上を把握する

まずは、売上の把握。

フリーランスなら、取引先に提出した請求書があるので、そこで売上を把握できます。

今年の確定申告の場合、2018年1月~12月までの売上を集計すればいいわけです。

上述しましたが、末締め翌月払いの場合、2019年1月に振り込まれる2018年12月分の請求は、2018年の売上になります。

支払調書の金額と自分の計算した売上金額が違っていても問題ありません。

支払調書は請求ベースではなく支払ベースで計算されていたり、ごくまれに金額が間違っていたりするので。

自信をもって自分の計算した金額で申告しましょう。

源泉税額を把握する

源泉所得税は原則として、

- 支払金額が100万円以下の場合 → 支払金額 × 10.21%

- 支払金額が100万円超の場合 → (支払金額-100万円)20.42%+102,100円

という計算をします。

例えば、54万円(税抜50万円)の報酬なら、

- 源泉税:500,000×10.21%=51,050円

- 振込金額:500,000+40,000(消費税8%)-51,050(源泉税)=488,950円

という風になります。数百円ズレていたら、振込手数料だと思います。

請求書に源泉所得税の記載を忘れていても、取引先が源泉徴収して振り込んでいるケースが多いように思います。

ただ、日々の経理&確定申告を意識するなら、毎月の請求書に源泉所得税も計算して控除して請求、という形を整えていくと良いでしょうね。

(不動産収入なら、源泉徴収はされないので気にしなくてOKです)

源泉徴収される場合の売上の仕訳・確定申告書の書き方については、こちらの記事で解説しています。

参考記事:フリーランスが売上から源泉所得税を引かれる場合の仕訳例・確定申告書の書き方を解説

[編集後記]

昨日は、クライアントの月次を中心に。償却資産税申告書もちょっとだけ。

娘がひっきりなしに「見て、パパ」と言ってきます。

見ると、特に何もしていなかったりするのですが…。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。