仕事・家庭全体のお金の流れを妻に公開しています。

お金の管理は夫婦共通の仕事

お金の管理については家族によってそれぞれスタイルがあると思いますが、どちらか片方にまかせっきりという状態は好ましくありません。

独立後は特に、お金についてのブラックボックスが出てきます。

事業用の口座やそのお金の使い方について、家族は口を出しにくいでしょう。

「きちんと食べていけてれば文句はないだろう」という考えもありますが、家族の不安やストレスは先回りで解消しておいたほうがいいですし、

そもそもお金の管理は夫婦で行う仕事だと思っています。

(突っ込まれすぎるのもよろしくないので、バランスが大切ですが)

僕は、仕事のお金のブラックボックス化を避けるために、資産残高の一覧表と、事業の資金繰り表の2つを妻に公開しています。

資産一覧表&資金繰り表の作り方

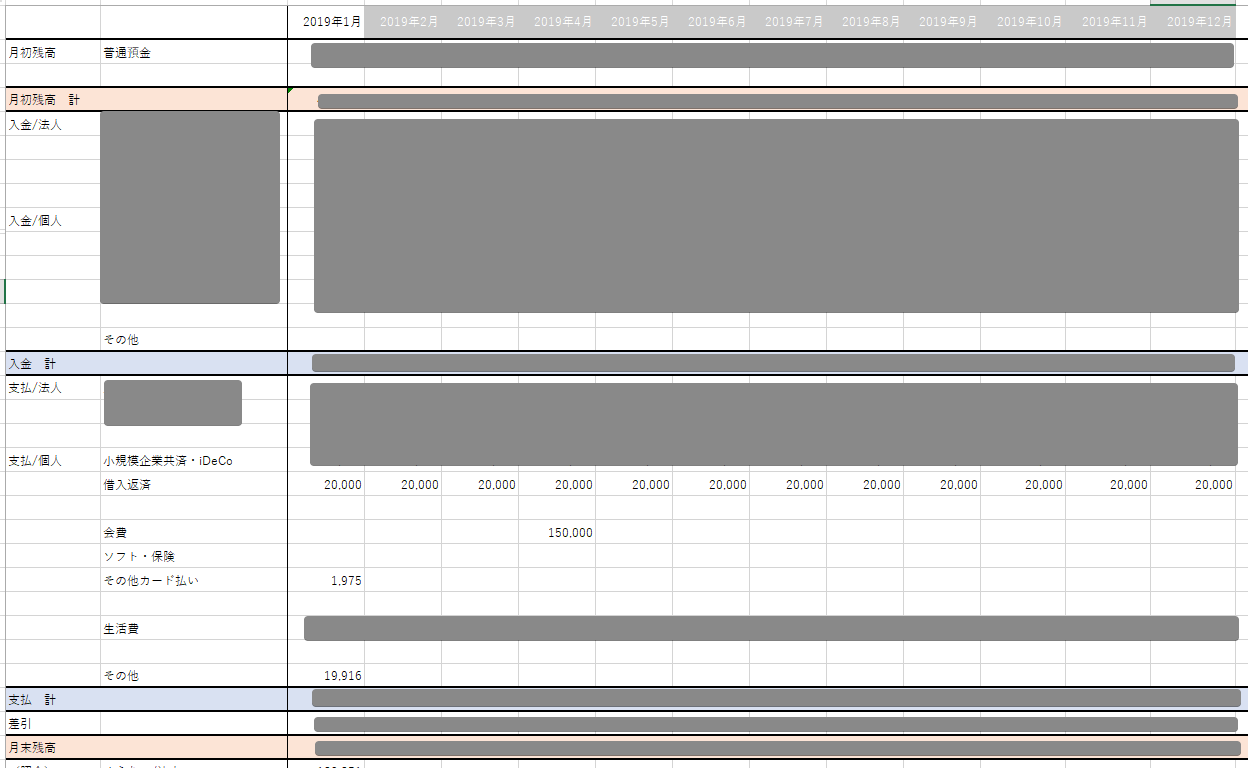

お金をブラックボックスにせず夫婦で管理するために、以下のような表を作って公開しています。

資産一覧表の作り方

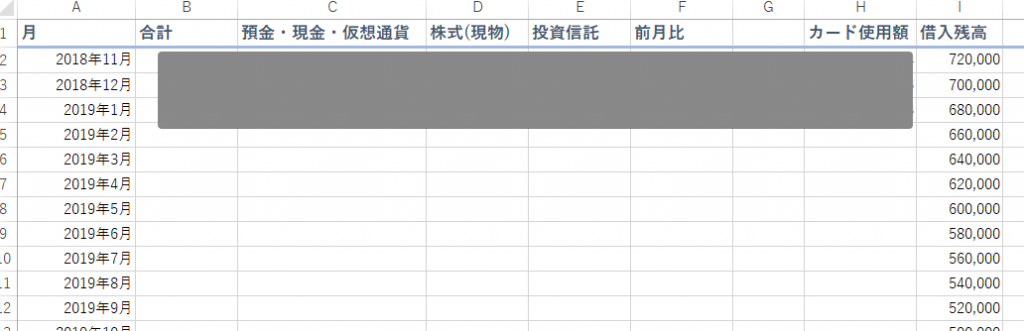

シンプルな資産一覧表です。

月ごとに、[現金・預金・仮想通貨][株式][投資信託]の金額とその合計を出しています。

そして、前月比でお金が増えているかを確認し、カード使用額、借入金の残高も確認できるようにしています。

元になっているのは、マネーフォワードME(家計簿サービス)です。

マネーフォワードMEに、家庭用・仕事用全ての銀行口座、投資用口座を登録&同期し、

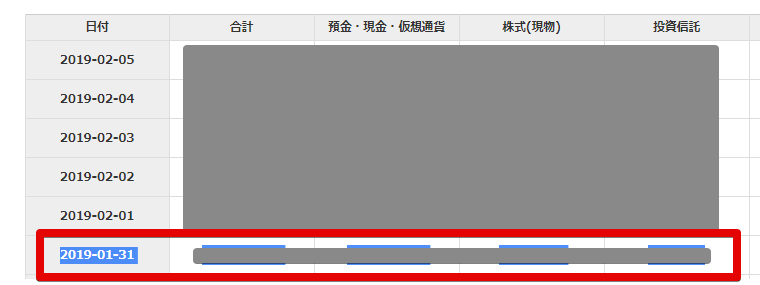

[資産]→[資産推移]、-----スポンサードリンク-----

ページの下にある日付ごとの残高一覧から、月末の数字をExcelにコピペするだけです。

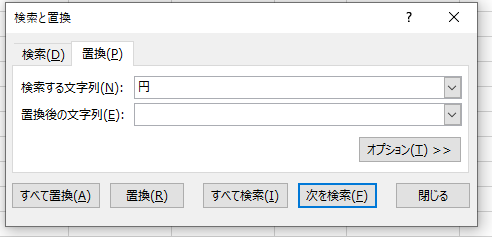

前月比は数式で出していますが、[円]がついたままだと数字ではなく文字列として認識されるため、計算できません。

なので、[Ctrl̟+F]で[すべて置換]をし、円を消しています。

円のまま計算する方法もあるんですけど、会計的な感覚が身についているからか、それだと気持ち悪くて…。

ついでに事業用借入金の残高、カード使用額はプライベート用のカードの使用額のみを載せています。

事業用のお金の使い方は、以下の資金繰り表で確認したほうがいいかなと思うので。

連動できないもの(ネットバンキングじゃない口座など)は手入力するか、無視するしかないかなと。

ちなみにマネーツリーはマネーフォワードに比べ、証券口座や仮想通貨の提携範囲が狭かったのでやめました。

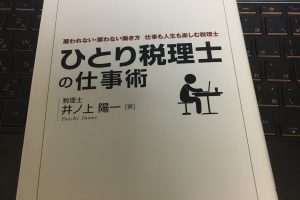

資金繰り表の作り方

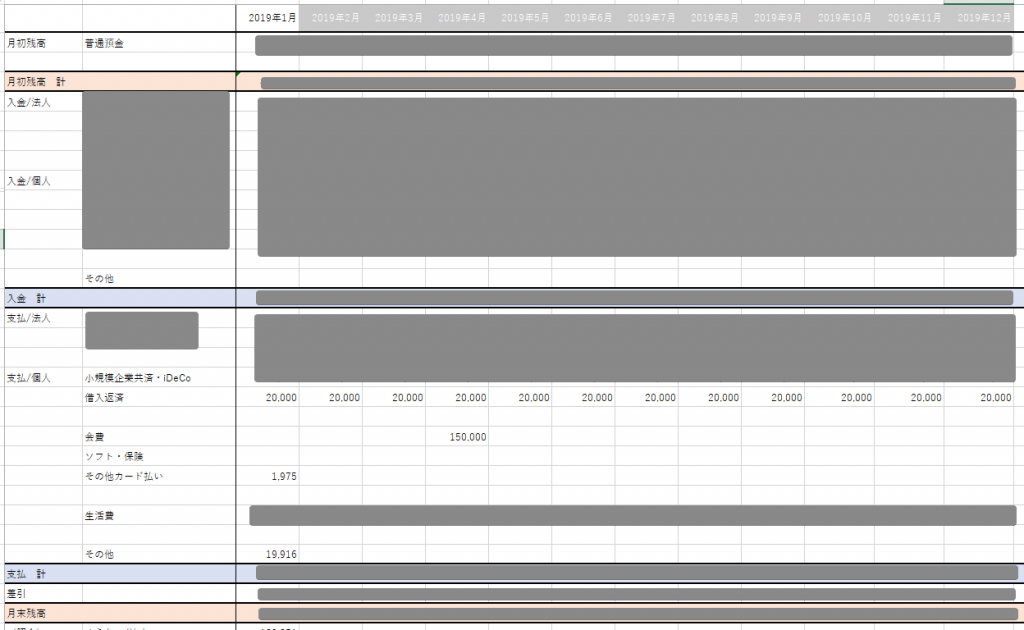

資金繰り表もシンプルです、

[月初残高]、[入金]、[支払]、[月末残高]の4つにわけ、大きな金額や定期的な入出金はリストアップし、細かいものは[その他]にまとめています。資金繰り表は仕事の資金繰りなので、プライベートのものは載せません。

-----スポンサードリンク-----

載せるのは仕事用の口座と仕事用のお金のやり取りだけです。

これは2/1時点のものです。1月分までは実際の数字を入れ、2月以後は予測の数字を入れています。

2月末になれば、2月分に実績の数字を上書きし、3月以後の予測に変化があれば修正する、という流れで作っています。

この資金繰り表に関しては、もともと自分の事業管理用として使っていたものを妻にも見せるようになりました。

僕の場合、個人事業主としての仕事と法人としての仕事があるので、そこは分けて書いています。

お金の公開&話し合いのススメ

僕はこの2つの表で、毎月1日に先月分の数字をまとめて説明しています。2~3分でサラッと。

まずは、家庭・事業全体のお金を一覧表で確認してもらい、

「ちょっと今月カード使いすぎたね」「まぁそれでも前月比プラスだからいいんじゃない」のような会話をしています。

- 前月比プラスかどうか

- マイナスなら原因は何か(一時的なのか継続的なのか)

- 貯金の目標値に届いているか

- カードを使いすぎていないか

などをチェックしています。

そして、次に資金繰り表。

これは要は、「赤字ではないよアピール」です。

経費や生活費を払った後でも、事業用の口座の残高もキチンと増えていってるよ、と。

パートナーが事業をしている人でない限り、利益ベースでの説明(損益計算書)より、お金ベースでの説明(資金繰り表)のほうが理解しやすいと思ったので、そうしています。

- 資産一覧表で、仕事・家庭全体のお金の増減を確認

- 資金繰り表で、仕事が上手くいっているかを確認

というイメージです。

お金の流れを自ら公開しているのは、自分のためでもあります。

お金をブラックボックス化させて自分だけの自由にしてしまうと、確実に浪費や見栄のお金が増えてしまうのが人間だからです。それはお金に関する仕事をしていても同じです。

(自己管理が上手な人は別かもしれませんが)

何より、社長が税理士や経理部と財務状態について話し合ったり、金融機関に良く見られようと頑張るのと同じで、お金のセンスは人に見てもらったほうが磨かれるものです。

自分から公開しておくことで、お金に関する信頼関係も生まれるので、

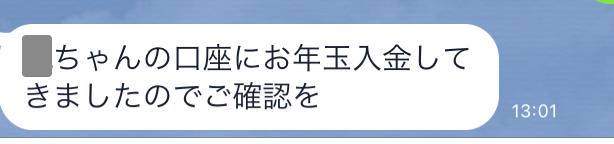

こういった細かい報告もキチンとしてもらえます。

僕が載せている情報のほか、住宅ローンの残高、生命保険の情報、退職金(小規模、iDeCo)の積み立て状況などを載せてもいいでしょうね。

相続手続きなどもラクになります。死にたくありませんが。

需要があるかわかりませんが、Excelのフォーマットを置いておきます。

[編集後記]

昨日は、確定申告の相談の後、月次業務などを。

10以上の数字も頑張って読んでいる娘。

11は「じゅーいち」ですが、12~は「にーいち」「さんいち」となっています。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。