法人の節税についてのまとめページです。

今まで書いてきた記事を節税のパターン別に紹介していきます。

- 手軽さ(コストや事務手続きなどは楽か?すぐにできるか?など)

- 効果(節税効果)

の2つについて、★3つを最高として点数をつけています。

できるのにやっていないものはないか一通りチェックしたら、手軽で効果が高いモノから手を付けてみてください!

※随時更新していきます。

※一般的なケースを想定した解説となりますので、自分に適用できるかどうかなどは、必ず顧問税理士などにご確認ください。

この記事のもくじ

その1.そもそも論 ~節税についての基本的な考え方~

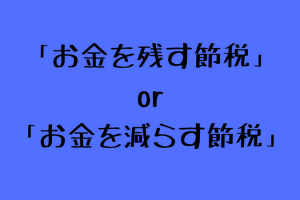

税金を少なくすれば手元にお金が残ると思っていませんか?

実はその逆で、税金を払わないと手元にお金を残すことはできません。

●節税の基本は経理から。損をしないためのチェックポイント(一部経理担当者向け)

手軽さ★★ 効果★★

グレーゾーンとか抜け道とか考える前に(その手のはボクは好きじゃないので記事も書きませんが、、、)、地味なことをやるのが一番大切です。

まずは経理をしっかり行って「損をしない」ための節税体質作りを行いましょう。

その2.会社設立前後で検討しておいて欲しいこと・今すぐに変更できること

●決算期はいつにする?適切な節税対策のためには繁忙期ではなく閑散期!

手軽さ★★★ 効果★

-----スポンサードリンク-----

- 決算予測を正確に行う

- 余裕をもって決算に臨む

という2点において、決算期をいつにするか?というのは重要なポイントです。

この2つがうまくいかないと、節税対策もうまくいきません。

●1期目を7ヵ月以下にすることで、消費税の免税事業者でいられる期間が延びる場合がある

手軽さ★★★ 効果★★★

何も手をうたないと2年目から消費税の課税事業者になってしまうのに、一工夫するだけで2期目も免税事業者でいられる場合があります。

手軽さ★★★ 効果★★★

資本金を決める基準はいくつかありますが、税金的には1,000万円未満一択です。

手軽さ★★ 効果★

1億円超から1億円以下に減資した場合は★3つありますが…。

その3.経費を使う節税

経費を使う=お金が出ていく節税です。

この手の節税は、その1.で書いた通り「出ていくお金以上に税額が減ることはない」です。

出費とのバランスや、自社の営業体系などを考慮して実行することが重要です。

●決算賞与を払って節税と従業員のモチベーションアップを同時に行う

-----スポンサードリンク-----

手軽さ★★ 効果★

決算賞与は節税をしながら従業員への感謝の気持ちを表すことができる良策です。

決算直前の利益状態を見た後で実行できる、駆け込み的に使える策でもあります。

手軽さ★ 効果★

従業員の慰安や勉強(研修)と同時に節税をすることができます。

手軽さ★★ 効果★★

出張手当は、法人側では経費になり、社長は実費との差額を課税されずに受け取ることができます。出張が多い場合は検討してみてください。

●中古資産を購入して節税。4年落ちベンツが節税に効果的な理由とは?

手軽さ★★★ 効果★

中古資産は新品に比べて早く費用化することができます。ベンツに限らず「4年落ちの中古車」は定番の節税策です。

手軽さ★★★ 効果★

消耗品などの前倒し購入での節税は定番ですが、どうせやるなら税率が高いときに購入すると良いでしょう。

その4.社長がやるべき節税

手軽さ★★★ 効果★★★

会社ではなく、社長向けになります。節税をしながら退職金の積み立てができる制度です。

小規模企業共済は個人事業主向けってイメージがありますが、小規模企業の社長や役員も加入できます。

手軽さ★★ 効果★★★

配偶者など、家族に給料を払って所得を分けることで節税に繋がります。

配偶者控除、社会保険などを考慮した金額の設定についてはこちらの記事も参考にしてみてください!

その5.お金を使わない節税

●不良債権を処分して節税。貸倒損失が計上できないかチェック!

手軽さ★ 効果★

会社のB/Sにもう回収できない売掛金や貸付金がある場合、それを処分し経費にすることができる場合があります。

手軽さ★★ 効果★★

前期以前の赤字と今期の黒字を相殺できる繰越欠損金。

その繰り越せる期間には期限があります。期限切れになりそうな欠損金があれば、使い切るための工夫をしてみましょう。

その6.かなり面倒だけど効果はある節税

手軽さ★ 効果★★

会社がある程度の規模になった場合、会社を分けることで節税に繋がる場合があります。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

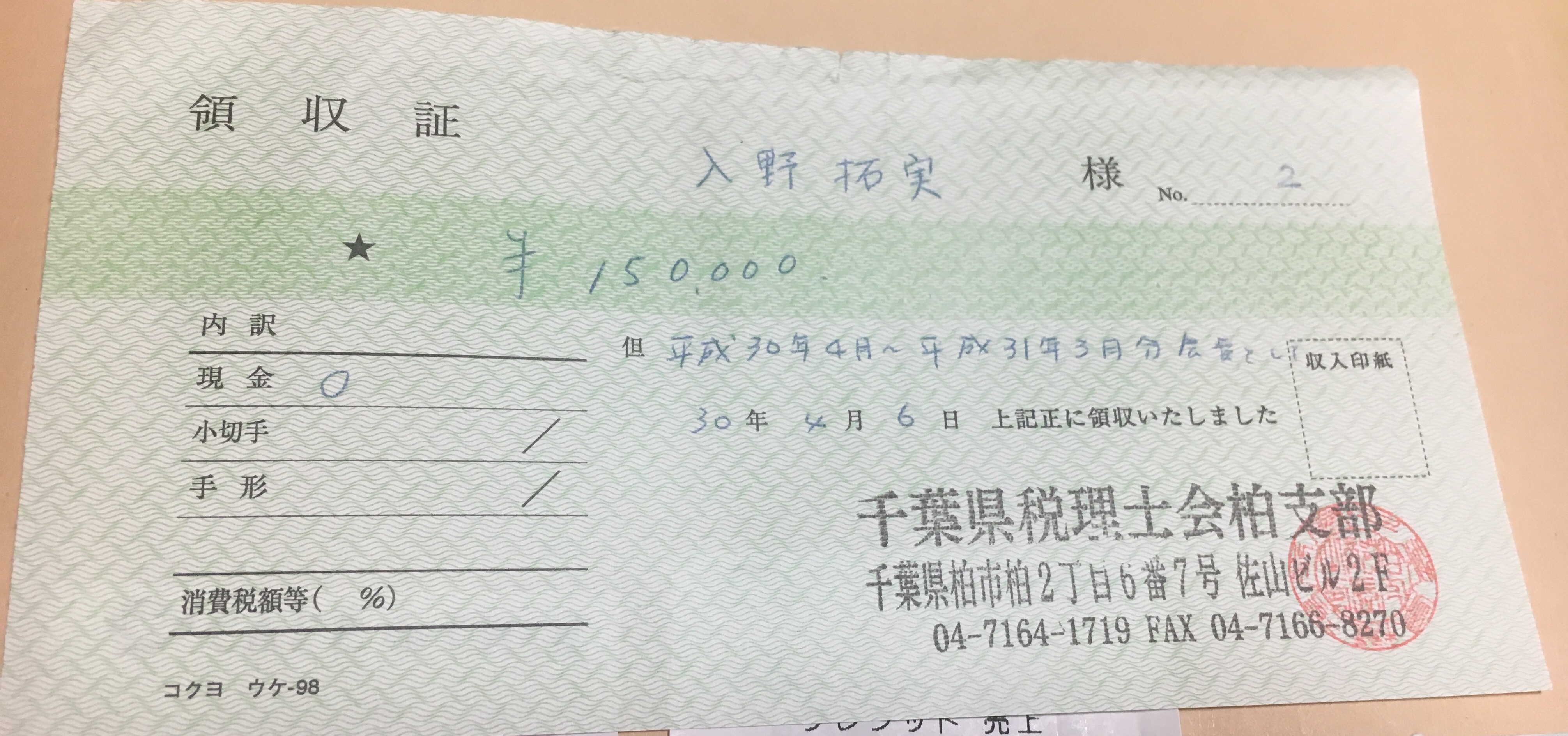

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。