独立するなら、貯金は開業資金として使わずに残しておきましょう。

借金=悪?

借金は悪。借金はすべきではない。

これは、多くの人が共有している価値観だと思います。

確かに、プライベート(生活費や遊び)での借金は悪です。

消費の欲は、消費すれば消費するほど大きくなるので、借金額もどんどん膨らみます。

しかも、カードキャッシングやリボ払いなんて、利息が高すぎます(15%とか)。

住宅ローンなどは例外ですが、プライベートでの借金は、基本的にすべきではないでしょう。

ですが、事業における借金は、悪ではありません。

ある程度は活用し、うまく付き合っていくべきものです。

貯金は開業資金に使うな!

起業前後の社長さんの相談に乗ったり、税理士として独立したい方に対してコンサルティングをすることがあります。

その時に僕が必ずお伝えするのが、

「貯金はできる限り手元に残しておいて、事業に必要なお金は創業融資を受けたほうが良い」

ということです。

法人の場合は、資本金・創業融資・生活費の貯金の3つのバランスを考えます。

その時の反応の多くは、

「えぇ…?」「貯金でまかなえる」「借りずに済むなら借りたくない」「足りなくなったら借りる」

というものです。

しかし、僕は以下の理由から、創業融資をオススメしています。

生活費が残っていれば、メンタルと時間に余裕がうまれる

例えば、次のようなケースを考えてみます。

- 貯金が300万円

- 月の生活費が25万円

- 開業資金は200万円

開業資金200万円を、貯金から出したら。

貯金の残りは100万円。月の生活費は25万円ですから、生活費4ヵ月分しか残っていません。

開業資金200万円について、創業融資を受けたとしたら。

生活費は12ヵ月分残ります。

独立直後の不安定な状況で、「4ヵ月分しか生活費がない」というのは、とてつもないプレッシャーでしょう。

そしてそのプレッシャーから、「安くしてでも仕事を取る」という思考になりがちです。

-----スポンサードリンク-----

それに対し、1年間生活が保障されていれば、とりあえずはじっくりと営業をすることができます。

自分を安売りしなければいけないリスクも減ります。

借入とは、時間と利益を前借りすることです。

稼いだ時間で返済額以上のリターンを生むために努力するわけです。

僕は創業融資の残債が50万円ありますが、今では返済は苦しくありません。

力関係で優位に立つためにも、貯金を残しておく

独立してから軌道に乗るまでの不安の9割は、お金のこと。

スキルや情熱では食べていけません。

食べていくために必要なのは、収入と貯金です。特に貯金。

手元にある程度の貯金があるからこそ、余裕がうまれ、

余裕があるから、じっくりと営業したり仕事を選んだりすることができ、

仕事を選べるから、良いお客様に対して良い仕事ができ、

良い仕事ができるから、さらに貯金ができて余裕が生まれる。

手元に貯金がなければ、真逆です。

どうしても目先の生活、目先の仕事のことを考えることになります。

結果として、安く多く、ということになりがちです。

これはスキルや情熱や人間性の問題ではなく、力関係の問題です。

独立後は、手元にお金があるほうが絶対的に強く・有利です。

利息で安心・時間を買っていると考える

お金を借りることに抵抗がある方は、少し考え方を変えてみて、

「利息で、安心と時間を買っている」と考えてみてはいかがでしょうか。

200万円を借りて、利息が年利2%だとすると、年4万円の利息です(ざっくり)。

たった4万円で、

メンタルと時間の余裕→じっくり営業、仕事を選ぶ→良い仕事に恵まれる→さらに余裕

という、良いサイクルが買えるのです。

それとも4万円をケチって、余裕がなくなり、目先の仕事に追われるか。

どちらがいいか、少し考える余地はあります。

貯金は、「理想の働き方をするため」に必要

僕自身の独立時の貯金は約2~30万。

ひとり税理士として必要最小限のコストでやるにしても、さすがに足りません。

なので、創業融資を受けました。100万円です。

貯金30万円もすべて突っ込んで、備品や当面の必要資金を賄いました。

貯金ゼロになった僕は、食べていくためだけのことを考え続けました。

なけなしの売上に加え、下請けとか、商工会や支部のお手伝いの収入で、なんとか生活していったわけです。

この時のことを振り返って思うのが、

- せめて、貯金が100万円あったら

- 創業融資を200万円受けていたら

という2点です。

この2点を満たせていれば、独立当初からもう少し良い仕事ができていたのではないか…と、たまに考えます。

実は僕自身が、「手元にお金がないから、食べていくために目先の仕事をこなしていた」人間なのです。

だからこそ、同じ思いをしてほしくなくて、この記事を書いています。

(今お付き合いさせていただいているお客様ではありません…念のため)

今でこそ、食べていくための仕事の割合はかなり少なくなり、面白い仕事ができています。

ただ、その仕事の入れ替え(食べていく→面白く)は、かなり大変でした。

だったら、最初から余裕を持ち、面白い仕事を取るための努力をしたほうが良いと思うのです。

自分の理想の働き方をするためにも、手元にお金を残しておくことは大切です。

-----スポンサードリンク-----

まとまったお金を貯金するのが難しい方は、

とりあえず独立→仕事を入れ替える、っていう方法もある、と思っていただければ。

創業融資を受けるメリット

創業融資を受けるべき理由には、次のようなものもあります。

計画だけで借りられる

融資を受けるのに、実績を求められないのは、創業融資だけです。

事業計画書という「計画」だけで借りることができます。

実績を求められると、「売上はいくらか」「利益は出ているか」「財務状況はどうか」といったことを見られます。

独立後半年くらい経つと、実績も求められてしまいます。

借りたいときには借りられない

「足りなくなったら借りる」と仰る方が多いのですが、

基本的に「足りない時には借りられない」と考えておくべきです。

そもそも会社にお金が足りなくなるのはどういう時かというと、

赤字だったり、資金繰りが厳しい時です。

赤字・資金繰りが厳しい、つまり返済がキチンとできるかわからない会社に、銀行はお金を貸してくれません。

今はマイナス金利の影響で、どこの銀行も「借りてくれ」という姿勢です。

多少の赤字や多少の財政不安であれば、貸してくれます。

でも、それもいつまで続くかわかりません。

借りられるうちに借りる→返済しておくことで、

銀行に対して実績を作っておく、関係構築をしておく、というのも戦略の1つです。

お金をコントロールするスキル

独立・起業後は、収入が不安定になります。

お金をコントロールするスキルは必須能力です。

創業融資を受けると、返済のプレッシャーがかかります。

独立直後から、お金のこと・資金繰り・損益などを徹底的に考え、

自分の欲、理性、感情などと徹底的に向き合うことになります。

お金のこと、経営における資金繰りの本質を考えるきっかけになるわけです。

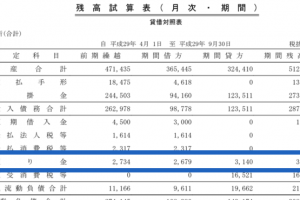

僕は当時、毎日経理をし、毎日資金繰り表をつけ、毎日家計簿も付けていました…

10円単位のものも1つ残らず管理していましたし。。

…今ではだいぶ無駄遣いするようになってしまいましたが、その時の経験は自分なりの資金繰りノウハウとして残っています。

余談ですが、税理士として独立される方は、特に融資を受けることをオススメします。

税理士のアドバイスは、机上の空論、頭でっかちな理屈になりがちです。

その理屈に、自分の体験が加わると、重みが増します。

「理屈」に「体験」が伴ったいいアドバイスをするためにも、色々体験してみましょう。

(別に融資に限らず、お客様がやってることなら何でもいいとは思います)

関連記事をいくつか置いておきます。

[編集後記]

昨日は、お問い合わせいただいた法人さまとの初回面談。

今月は新規のお客様が多く…ありがたいことです。

去年も梅雨~夏場に新規依頼をいただくことが多かったのですが、相性良いのでしょうか。

ほぼほぼトイトレが終わった娘。

自分からトイレに行くようになりましたし、ちょっと安心です。

「思ったように利益が出ない」「手元にお金が残らない」「税金が高すぎる」

こういったお悩みを抱えている方に、

僕のノウハウを「ギュッ」と濃縮した「無料マガジン」をプレゼントします。

実際にお客様に提供し、僕自身も実践している内容を無料で公開!

また、平日毎日配信のLINE講座を読んでいただければ、事業で必要なお金の知識が自然と身につきます。

是非あなたのお仕事にお役立てください。

ダウンロード&購読はこちら

入野 拓実

入野 拓実中小企業やフリーランスの税務顧問、相続税申告のほかに、

自力申告・独立支援・法人化などのコンサルティング業務を行っています。

各種セミナー、執筆実績多数。

1989.3.6生まれ。妻・娘と3人暮らし。

スーツよりセットアップ派。

※当ブログの記事は、投稿日現在の法律に基づいて書いております。 改正や個別的なケースには対応していない場合もありますので、ご注意ください。